作者: Anthony Pompliano 、編譯:Shaw 比特鏈視界

致投資者。

比特幣的普及方式很特殊。大多數技術首先被軍隊和國家採用,然後企業才會採用,最終普通人也能接觸到這些技術。上世紀的網際網路、手機、電腦以及許多其他創新技術都是如此。

但比特幣卻有所不同。

人們率先接受了比特幣。國家認為應該禁止它。企業則覺得風險太大。正是普通民眾努力去了解這種資產,意識到市場機遇,並鼓起勇氣購買並持有這種世界上首個去中心化的數字貨幣。

人們也因為承擔了這一風險而獲得了豐厚的回報。

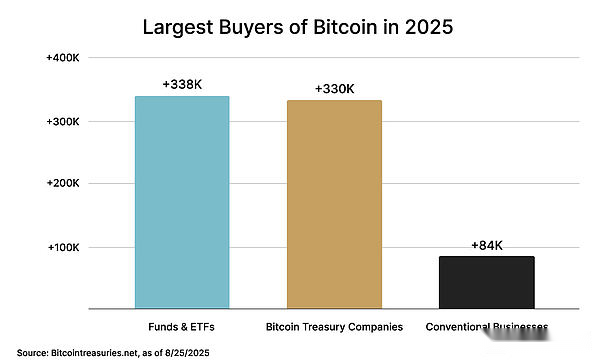

如今,各個企業正在努力迎頭趕上。比特幣平臺River剛剛發布了一份出色的報告,顯示 目前很大一部分比特幣購買者來自企業,而非個人 。

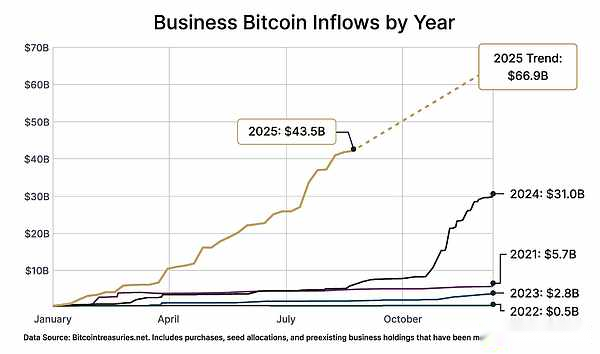

Sam Baker和Vincent Lee寫道:「 企業已成為比特幣持續牛市背後的主要推動力量 。2025年前八個月,流入企業資產負債表上的比特幣資金量已超過2024年全年總額125億美元。」

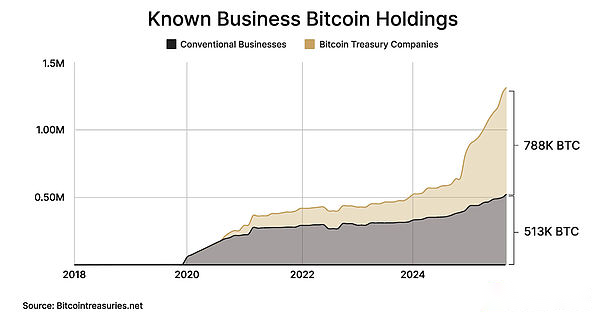

企業大規模增持比特幣的一個重要原因是近期上市比特幣財庫儲備公司的崛起 。報告稱,這些儲備公司「佔2024年1月以來所有企業購買量的76%,佔公開報告的企業持有量的60%」 。

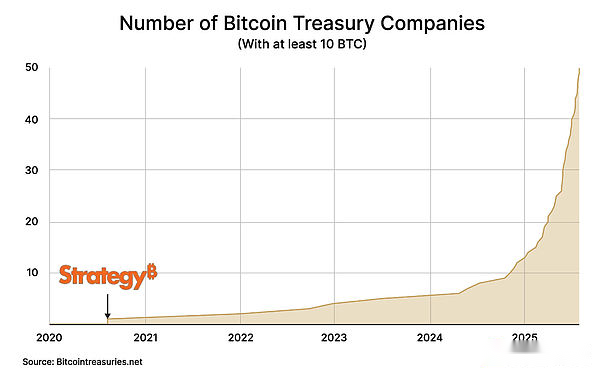

自從Microstrategy成為第一家在其資產負債表上持有比特幣的上市公司以來,我們看到越來越多的公司效仿。據估計, 目前已有超過50家上市公司各自持有至少10枚比特幣 。

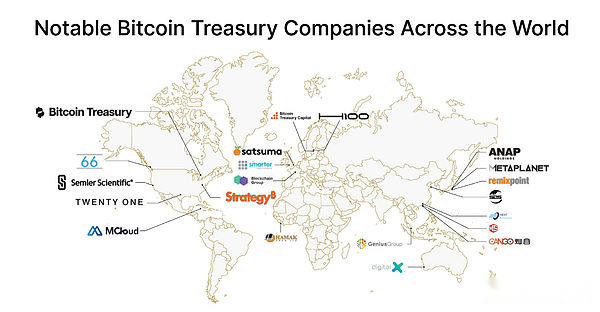

而且這些公司並非只在美國。事實上,比特幣儲備的現象幾乎在一夜之間就成為了一場全球性的遊戲。幾乎在每個市場都有上市公司持續將其本地貨幣兌換成這種數字形式的穩健貨幣。

因此,這些資金管理公司顯然是比特幣牛市持續的重要原因。但因此很明顯,這些財庫儲備公司是比特幣持續牛市的一個重要原因。但重要的是, 儘管這些公司大量購入比特幣,但它們仍略遜於基金和交易所交易基金(ETF),後者是今年迄今比特幣的最大類別買家 。

在牛市中,有各種類型的買家是健康的,所以看到需求來自基金、ETF、財庫公司、私營企業和個人等各方都是好事。

但讓我們先回到企業持有比特幣的問題上。大多數公司永遠不會把資產負債表的大部分資金投入比特幣,至少短期內不會。因此,更現實的情況是, 公司將資產負債表的1%投入到這種數字資產中 。

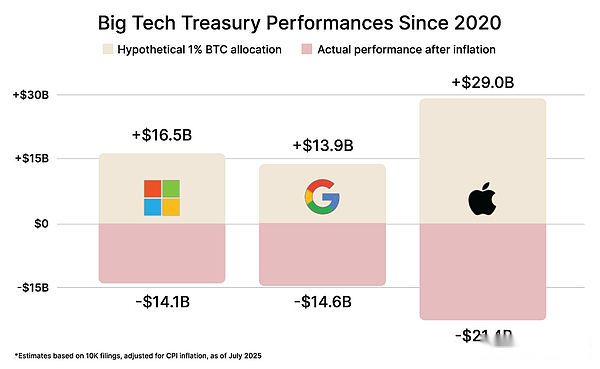

1%聽起來可能不算多,但看看自2020年以來,如果將1%的資金配置在微軟、谷歌和蘋果上,會產生多大的差異。

自2020年以來,這些公司的資產負債表購買力縮水從140億漲至210億美元。想想看,這有多瘋狂。短短五年內,通貨膨脹的隱形稅已經吞噬了超過140億美元的股東價值。簡直令人難以置信。

如果這些公司在2020年僅將1%的資金配置到比特幣上,那麼在同樣的五年裡,它們各自的資金收益都會增加140億至290億美元。我們說的是每家公司資金規模的250億美元以上的波動。

而且他們當時需要承擔的風險僅僅是1%的配置。事後看來,這似乎是個顯而易見的決定。

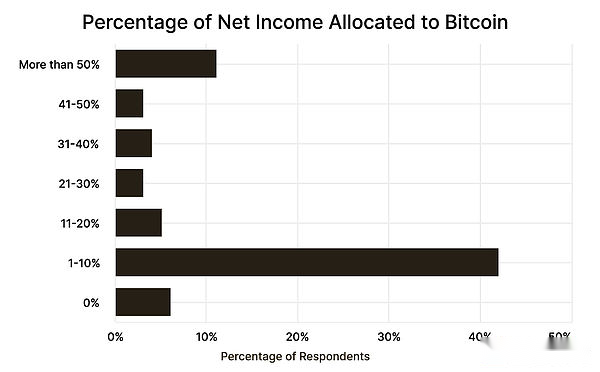

這讓我想到了最後一點,即企業在比特幣配置比例方面的實際操作情況。River的數據顯示,許多企業配置給比特幣的比例遠不止假設的1%。根據 2025年7月的一項調查, 企業平均將其淨利潤的22%配置給比特幣,中位數配置比例為10% 。

所以情況就是這樣。自 2020 年以來,哪怕只是1%的配置比例也會對大多數公司的資產負債表產生重大影響,但平均配置比例卻高達淨收入的22%,中位數則為10%。

直覺告訴我,那些百分比會隨著時間的推移而上升。