引子

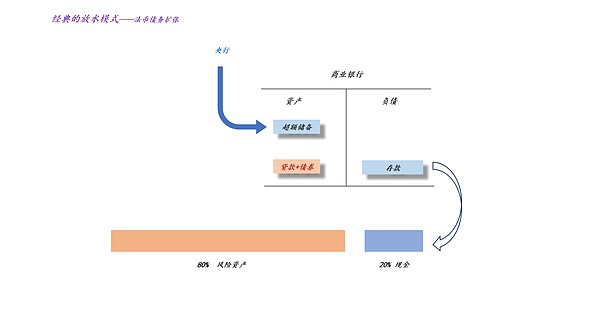

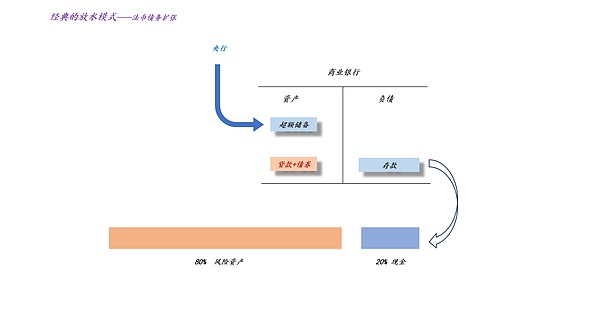

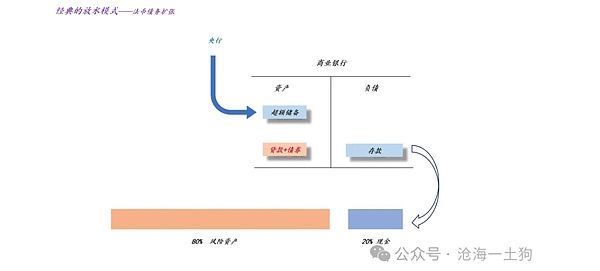

一般來說,傳統的貨幣銀行學理論是一套基於 法幣債務擴張 的貨幣銀行學理論,法幣債務的擴張是一切的核心。

如上圖所示,在這種體系下,一方面,央行擴張超額準備金;另一方面,商業銀行擴張信用,貸款和債券等法幣債務規模膨脹。最終,我們會觀察到存款的擴張,以及風險資產價格的膨脹( ps:假設風險偏好維持不變,即居民意願的現金/風險資產比率 )。

這套理論實在是太經典了,所以,絕大部分人都採用這個框架來分析問題。於是,就有兩個不被懷疑的推理:

1、美聯儲擴表,刺激風險資產價格;

2、美聯儲降息,刺激風險資產價格。

但是,這套理論實在是太古老了,甚至有點跟不上時代的發展了。譬如,這個理論強烈依賴於 法幣債務擴張 。但是,在現實世界中,存在兩個反例, 1、跨境資本流動;2、黃金等資產對法幣的替代 。

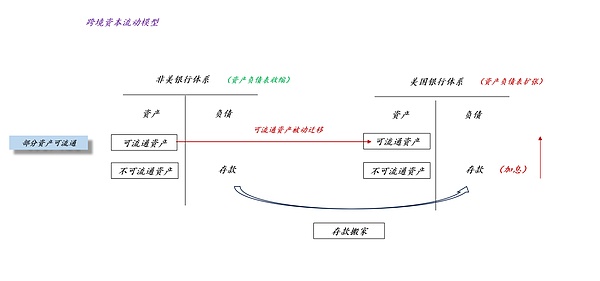

跨境資本流動效應

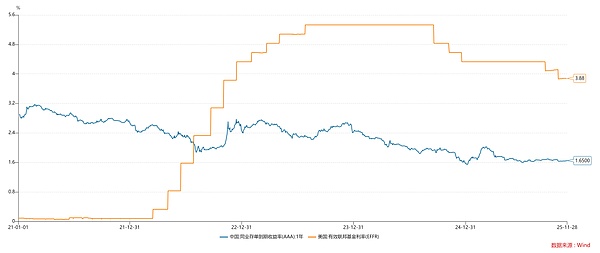

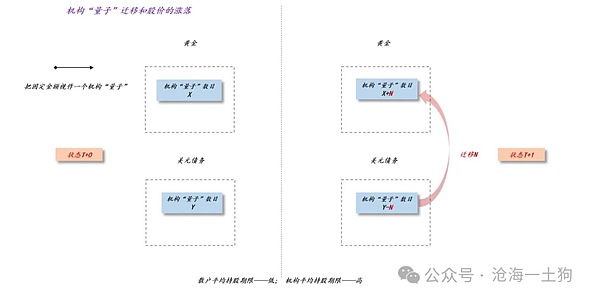

如上圖所示,我們可以把美國體系和非美體系看成兩家商業銀行,存量貨幣的流動強烈依賴於美國體系和非美體系的利息差額。

顯而易見, 如果美國體系的利率高於非美體系,存款有往美國體系搬家的趨勢 。

於是,我們就找到了一對矛盾,如果貨幣供給依賴於增量法幣債務,那麼,低利率有利於增加貨幣供應;如果貨幣供給依賴於存量貨幣的跨境流動,那麼,高利率有利於貨幣供應。

所以,我們有必要去明晰一個前提條件:

是增量債務的影響大 ,還是跨境資本流動的影響大。

顯而易見,傳統模式隱含了一個假設——跨境資本流動的影響很弱。那麼,為什麼這個假設在以往是靠譜的呢? 因為,絕大部分 央行都會跟美聯儲步調一致 ,但是,現在這個假設失效了。

如上圖所示,自2022年以來,美聯儲快速加息,但是,中國的政策利率始終保持低位。因此, 中美的貨幣政策是錯位的 。

根據傳統的貨幣銀行學理論,美股應該走熊市,A股應該走牛市。但是,結果恰恰相反。這說明, 跨境資本流動效應是主要的 ,低利率對法幣債務擴張的刺激是次要的。

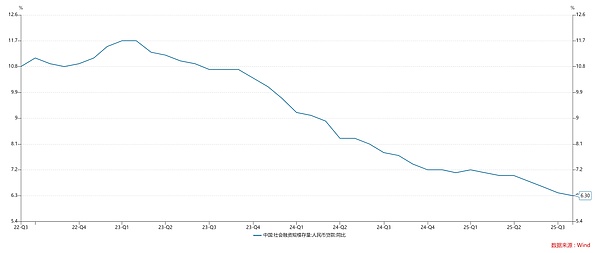

如上圖所示,中國的信貸增速在這段區間內持續向下,很多人把這個現象歸結於地產熊市。但是,絕大部分人真正的問題在於, 他們把政策利率和房價的關係搞反了 。

避險資產的替代效應

此前我們在文章中討論了, 現代金融工具的發展使得貨幣供應形式發生了變異 。

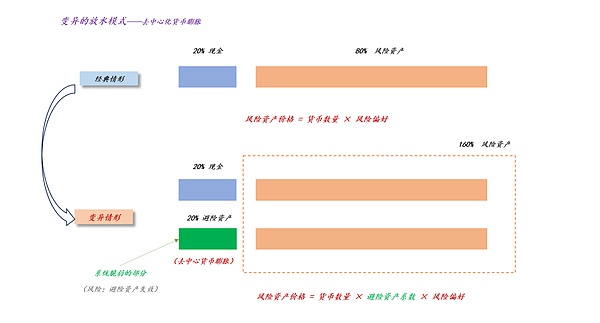

以「做空現金」為本質的全天候策略的流行,使得黃金、黃金合約、BTC以及BTC合約等避險資產對現金的替代越來越強。於是,風險資產的定價公式發生了變異:

傳統:風險資產價格=現金規模×風險偏好;

現代:風險資產價格=現金規模×避險資產係數×風險偏好。

不難發現,在現代貨幣供應體系下,「避險資產」居於核心地位,它完全可以繞開「現金規模」的約束——美聯儲的約束,通過提高避險資產係數來膨脹風險資產價格。

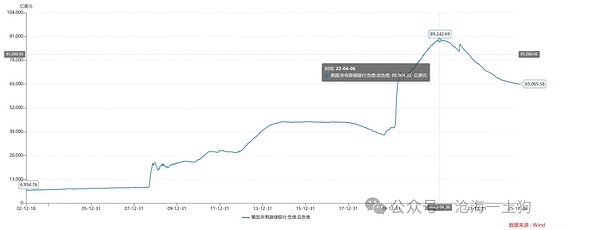

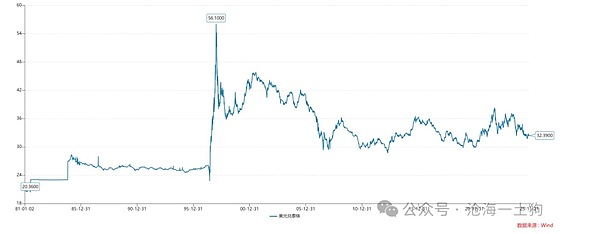

目前,全球的M2約為123萬億美元的數量級,黃金的市值約為30萬億的數量級,因此,黃金價格的膨脹的確會顯著地改變全球貨幣的供應機制。

如上圖所示,2024年初倫敦金現的價格為不到2000美元,現在已經飆升到了4200美元。

也就是說,黃金的市值在最近一年差不多膨脹了15萬億美金的市值。

這是什麼概念呢?美聯儲花了兩年多的時間搞QT,縮表了2.4萬億美金,結果黃金在一年時間膨脹了15萬億美金的市值出來。所以,現代貨幣供應體系已經發生了天翻地覆的變化。

黃金的「節約式」膨脹機制

在傳統模式下,法幣的增加依賴於法幣債務的增加:

事實上,這是一種十分昂貴的貨幣供應形式,貸款人需要不斷地支付高昂的利息。

那麼,有沒有一種更加便宜的貨幣供應方式呢??有,那就是去中心化的貨幣。

在新模式下,去中心化貨幣的擴張並不依賴於法幣債務的擴張,只依賴於去中心化貨幣價格的擴張。

這是一種很巧妙的擴張方式,沒有法幣債務的增加,只有黃金持有集中度的改變。

在此前的文章中,我們探討過背後的根本原理:機構平均持股期限大於散戶,因此,機構的抱團行為會顯著地推升股票價格。

對稱的,我們可以把這個邏輯遷移到黃金之上,央行的平均持有期限大於金融機構,金融機構又大於個人。因此,央行拋售美元債務置換黃金的行為會顯著地推高黃金的價格。

理論上,這種央行抱團所導致的黃金價格上漲是沒有極限的,只要有一個理由讓全球央行持續增加黃金儲備,那麼,黃金的價格將會越來越高。(ps:在這裡我們一定要摒除一種幻覺,黃金價格不是被散戶買起來的,而是被央行和超大金融機構買起來的)

不難發現,只要有吸引子使得各國央行抱團黃金,那麼,「黃金漲價」就會成為新的貨幣供給源頭,跟美聯儲以及美國政府爭奪全球的鑄幣權。

穩定美元匯率的新方法

那麼,各國央行抱團黃金的行為是否損害了美元呢??表面上看,的確會導致美元貶值,畢竟各國央行把儲備從美債換成了黃金。但是,根據風險資產的定價公式,黃金市值的膨脹會導致「避險資產係數」上漲,從而大力支撐了美股的上漲,最終,美元又會因為該機制走強。

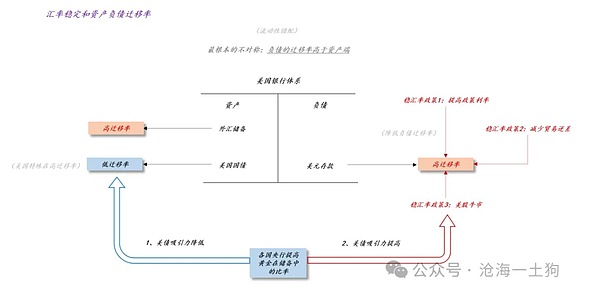

如上圖所示,對於任意經濟體而言,匯率問題的本質在於,負債端的遷移率高於資產端。具體來說就是,本幣存款更容易轉化成外幣存款,但是,本幣國債沒那麼高的跨境流動性,於是,該國不得不依賴外匯儲備軋平差額。

但是,快速攀升的美國公債改變了這一局面,各國央行提高黃金的儲備比率,美債的跨境遷移率有所下降,最終,美元的特殊性有所下降。

表面上來看,這是一個死局,美國只能來一次財務緊縮,重新恢復國際投資者對美債的信任。但是,華爾街的精英想了一個更加巧妙的辦法, 順著各國央行增持黃金的浪潮,進一步推升黃金的價格 。 於是就有了一個「失之東隅,收之桑榆」的局面—— 雖然美債的吸引力下降了,但是,美股的吸引力提高了 。也就是說,儘管各國央行把美債置換成黃金,導致美元貶值,但是,黃金價格上漲所釋放的流動性,助推了美股的上漲,引導外資流入,刺激美元升值。

美國政府樂意見到避險資產價格上漲,向系統內注入便宜的資金。

總體來看,在整個過程中,美元的支撐柱發生了轉換,從美債轉為美股,從各國央行轉為國際投資者。 黃金等避險資產價格的上漲起到了至關重要的媒介作用 。

那麼,這個轉換有什麼實際意義呢?? 當美股進入熊市,國際投資者重新會把美債當成香餑餑 。也就是說,這個轉換有利於美國政府化債。

化債的藝術

綜上所述,我們會發現,我們不應該被貨幣的具體形式所禁錮,我們更應該直接去考察貨幣擴張的最終結果—— 風險資產價格的膨脹 。也就是說, 只要風險資產價格是上漲的,我們就認為貨幣是擴張的 ; 只要風險資產價格是下跌的,我們就認為貨幣是收縮的。通過這個「思想解放」,我們就不會被「加息」、「降息」這種傳統的障眼法所束縛。

通過考察「 」這一公式,我們會發現,貨幣的實際供給機制要比我們想像中的更加複雜:

1、貨幣擴張,既可以來自於法幣債務擴張,也可以來自於加息所引致的跨境資本流動;

2、黃金等避險資產的快速膨脹也會推動風險資產價格膨脹。

於是,我們就有了三種刺激風險資產上漲的工具: 1、法幣債務擴張;2、本國政策利率加息;3、黃金漲價。

顯而易見,法幣債務最昂貴,它要求本國政府、企業和居民背上長期限債務;本國政策利率加息次之,因為整體債務期限比較短;黃金漲價最便宜,這是一種純白嫖的刺激方式,只需要各國央行抱團而已。

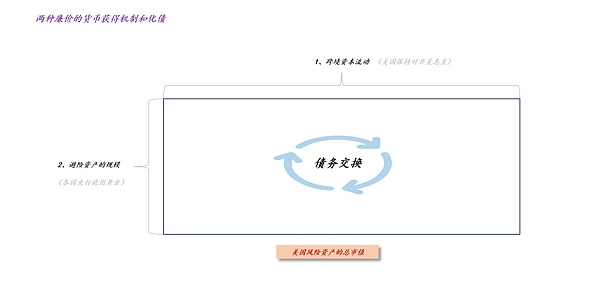

如上圖所示,通過三種工具的成本差異——「法幣債務>加息>黃金漲價」,我們就可以得到一種 化債魔術—— 通過加息和避險資產擴張來推動風險資產上漲,在風險資產上漲的過程中,跟海外投資者完成了 債務交換 。

當潮水褪去後,一些海外投資者被昂貴的法幣債務鎖定,這些倒黴蛋的悲慘經歷會警示其他投資者, 讓他們重新審視長期限美債的價值 。

結束語

最後,我們會得出以下基本結論,與其說這些結論反直覺,不如說這些結論反「經典貨幣銀行學模型」:

1、美聯儲降息對美股是不利的,隨著聯邦基金利率不斷地降低,資金最終會大規模回流非美;

2、不斷上漲的黃金價格對美股是有利的,它在擴張避險資產係數,對衝美聯儲降息所帶來的負面影響;

3、當十年美債利率和黃金價格一起向下的時候,是美股最危險的時候,此時,原先的資金流向被逆轉,整個系統面臨巨大的混亂;

4、一切的終局是十年美債利率和聯邦基金利率一起回落,最終,美債危機得到解決;

5、等潮水褪去,我們才知道誰在裸泳,但我們需要研究透徹潮水;

6、表面上,鮑威爾是鷹,實際上他是鴿,表面上,川普是鴿,實際上他是鷹;

7、2026年最大的預期差將是新一屆鴿的不能再鴿的FOMC,以鴿之名,行鷹之事;

8、我們會懷念鮑威爾的。