作者:Retardiño,來源:IOSG Ventures

本研究分析了Binance四大上幣渠道——Alpha、IDO、Futures 和 Spot——的代幣生命周期表現,並跟蹤其在 Bitget、Bybit、Coinbase、Upbit 上的後續上線情況,重點考察了回報表現、上幣節奏、賽道偏好及 FDV 區間。

1. 表現回顧

-

大多數渠道的 14 天 FDV 中位數為負,反映出多數項目上線即為估值高點;

-

Binance Alpha 表現最具爆發力(均值 220%),但波動性大;

-

Binance IDO 有良好平衡的短期漲幅和較高轉化率(至 Futures 和 Spot);

-

Binance Spot 短期表現最弱,或因成為早期投資人退出點;

-

Bitget 和 Coinbase 在二級市場上表現亮眼,Bybit 和 Upbit 較為一般。

2. 按 FDV 區間選擇平臺

-

Binance Spot 偏好大市值項目(>$500M);

-

Alpha 主要支持 < $200M 的早期項目,適合試水;

-

IDO 聚焦於 $70M–$200M 的中型項目;

-

Bitget / Bybit 區間靈活,但更偏向有增長勢能或大市值項目;

-

Coinbase / Upbit 偏好合規性強、估值高的項目。

3. 上幣時間預期

-

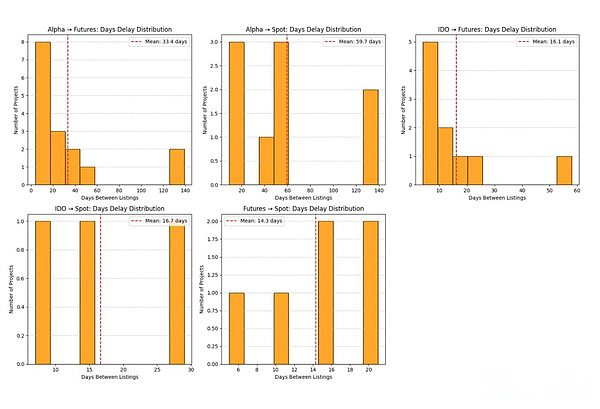

Alpha → Spot: 平均約 60 天;

-

IDO → Spot: 平均約 17 天;

-

Futures → Spot: 平均僅 14 天;

-

Futures 可能是最快捷的通道。

4. 賽道偏好

-

Alpha: 偏好 Meme、AI;

-

IDO: 偏好 Infra、AI;

-

Spot: 覆蓋 Infra、Meme、AI;

-

Futures: 更廣泛,主打 Infra、AI、Meme;

-

項目方需根據平臺偏好調整敘事方向。

5. 上幣路徑進階

-

Alpha → Futures: 轉化率 37.8%

-

Alpha → Spot: 轉化率 12.2%

-

IDO → Futures: 轉化率 66.7%

-

IDO → Spot: 轉化率 23.8%

-

實現 約 40% 的 FDV 上漲 是進入下階段平臺的共性特徵。

6. 替代平臺表現

-

Bitget 是最具承接力的其他CEX,尤其對 Alpha/IDO 項目友好;

-

Bybit 對 IDO 項目也有較高承接意願;

-

Coinbase / Upbit 上線項目極少,審核嚴格,周期較長。

本研究聚焦於 Binance 上線渠道(Alpha、社區普遍稱作 IDO 的 Exclusive TGE、Futures 和 Spot)中代幣的生命周期表現,並跟蹤這些項目在 Bitget、Bybit、Upbit 和 Coinbase 等中心化交易所(CEX)上的後續上線路徑。分析內容涵蓋代幣回報表現、上線時機、項目賽道偏好及估值分布(FDV dynamics),旨在為項目方提供戰略性的上幣路徑建議,也為投資者建立基於數據的價格發現與交易策略評估框架。

術語解釋:Binance 的 Spot / Futures / IDO / Alpha 上市分別指什麼?

Binance Spot(現貨) 是幣安最基礎的交易平臺,用戶可按當前市價買入或賣出代幣,一旦成交即完成資產交割,可自由持有、轉帳或出售。

Binance Futures(合約) 提供加密貨幣衍生品交易服務,用戶可做多或做空,並使用槓桿放大收益或損失。

Binance IDO 是面向散戶用戶的公募渠道,用戶通過質押 BNB 或完成 Binance 團隊設定的 Alpha Quest 任務,參與新項目在 BNB 鏈上的代幣發行,通常發生在代幣正式上線其他平臺之前。

Binance Alpha 是 Binance 推出的代幣發現平臺,集成了 BNB Chain 上的 Pancakeswap 及其他鏈上 DEX,支持早期階段具有增長潛力的項目,強調實驗性與代幣多樣性。

研究範圍

交易所選擇: 本研究跟蹤的項目均最初在 Binance 系列渠道上線,其後續在 Bitget、Bybit、Coinbase、Upbit 上的上線表現也納入考察,這些平臺是在 Binance 之後最常見的CEX。

時間限制: 僅納入 2025 年 2 月之後的上線事件。該時間點用於過濾過時的市場邏輯,更貼合當前的上線動態。

無論是對項目方還是投資人來說,理解代幣的上線路徑都極其重要:

-

對項目方而言,不同平臺的表現將直接影響資源投放和上線節奏安排;

-

對投資人來說,代幣在不同平臺的表現,是制定倉位管理、判斷是否追高的重要依據。

1. 價格發現

1.1 回報率

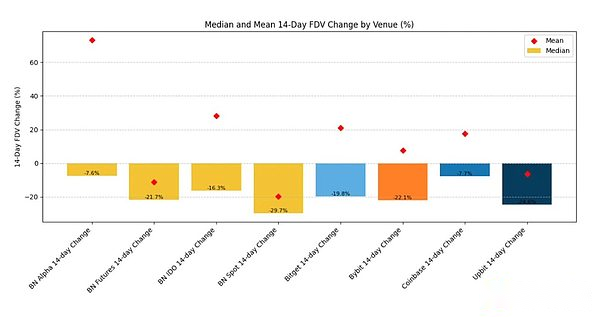

指標定義: 我們在本節衡量代幣上線後14天內FDV的漲跌幅,以評估不同平臺的短期價格發現能力。我們以上線首日收盤價對應的FDV為基準,比較第14天內的最高FDV。

從整體看,所有平臺的14日FDV中位數均為負值,說明當前周期中,大多數項目上線即為估值高點。

-

Binance Alpha: 均值約 +77%,中位數為 -7.6%。大多數項目回報有限,但少數項目極度爆發,顯示出 Alpha 的高波動特徵。雖然表現分化,但下行空間有限,對項目方有曝光,對投資人則有不對稱的收益結構。

-

Binance IDO 與 Futures: 中位數分別為 -16.3% 和 -21.7%,但均值為 +28% 和 -20%。說明大多數項目表現一般,但個別項目拉高了整體均值。Futures 表現較弱,主要由於多數項目在上線一段時間後才被添加,已過波動高峰。

-

Binance Spot: 中位數 -29.7%,均值 -20%。作為最具聲望的平臺,Spot 上線反而可能成為早期投資人的退出點,導致價格承壓。

-

Bitget 與 Coinbase: 表現穩健,Bitget 中位數 -19.8%,均值約 21%;Coinbase 中位數 -7.7%,均值約 18%。兩者在 Binance 上線後承接動能的能力較強。

-

Bybit 與 Upbit: 表現中規中矩,Bybit 中位數 -22.1%,均值 8.9%;Upbit 中位數 -24.6%,均值 -5%。Upbit 上線通常較晚,項目熱度已退,表現偏弱。

1.2 衝高幅度

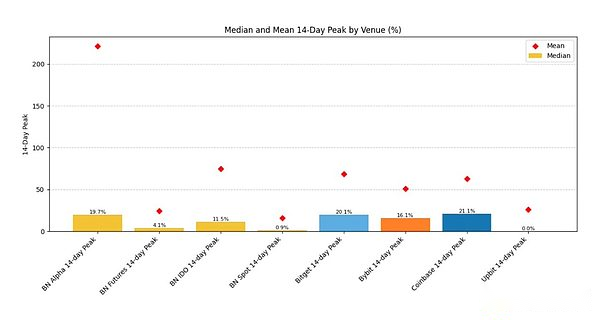

指標定義: 本節衡量代幣在上線後 14 天內的最高 FDV 與上線 FDV 的比例,用於評估各平臺提供的短期向上潛力。

該指標幫助投資者判斷代幣上線初期的上漲潛力,同時也為項目方提供參考,了解市場需求、拋壓強度及各平臺在價格發現上的能力。

-

Binance Alpha: 平均衝高幅度達 220%,中位數為 19.7%。部分項目僅有小幅波動,但也有不少項目在上線後迎來劇烈拉升,展現出 Alpha 較強的短期投機性及價格發現能力,是所有平臺中上漲潛力最強的渠道。

-

Binance IDO: 平均衝高約 75%,中位數為 11.5%。多數項目上線後有不錯的炒作。

-

Binance Futures: 平均衝高 27%,中位數僅 4.1%。有一定流量導入,對價格推動有一定作用,並且是不錯的輔助曝光平臺。

-

Binance Spot: 表現不盡人意,平均衝高僅 15%,中位數 0.9%。因市場預期已兌現,項目上線即遭遇強拋壓。

-

Coinbase: 平均衝高 60%,中位數為 21.1%。在所有CEX中催化效果最強,主要受益於美國用戶基礎,但是上幣頻率低。

-

Bybit / Bitget: 平均衝高 70–80%,中位數均在 20%左右,投機氛圍濃厚,短線波動明顯,算是非常不錯的上幣選擇。

-

Upbit: 平均衝高 35%,中位數為 0%。交易深度較弱,用戶熱情也相對有限。

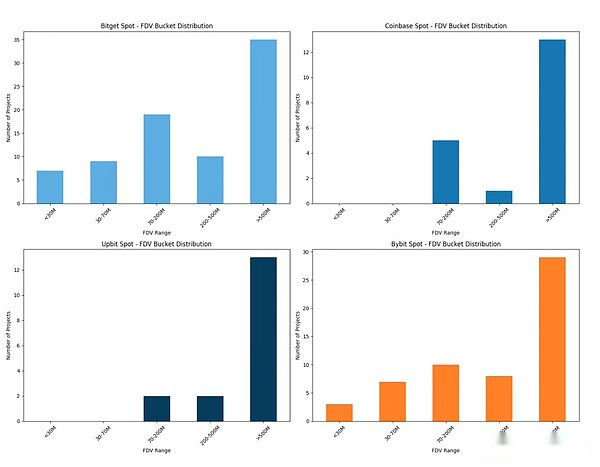

2. 上市時的 FDV 分布

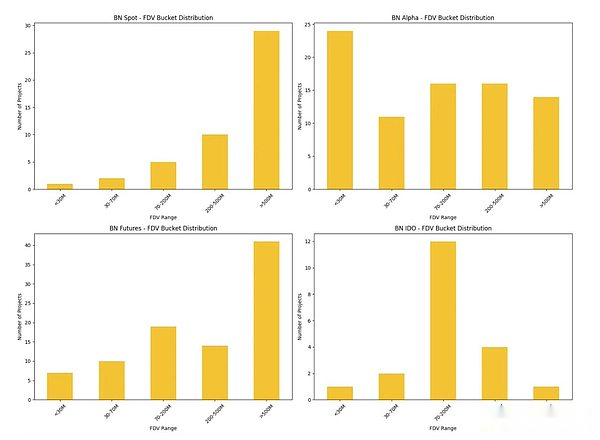

本節從當前各平臺上線項目的 FDV 分布出發,為項目方提供路徑規劃建議。不同估值階段的項目適合不同的上線渠道,了解平臺的 FDV 接受區間,有助於團隊更精準地匹配上線節奏與平臺策略。

-

Binance Spot: 超過 60% 的項目 FDV 高於 5 億美元,明顯偏好大市值項目。平臺對項目體量、投資機構背景有較高要求,更適合估值已具規模的成熟項目。

-

Binance Alpha: 覆蓋區間廣,FDV 多集中在 2 億美元以下。符合 Alpha 「實驗場」定位,適合估值偏早期但具備潛力的項目。

-

Binance Futures: 超過一半的項目 FDV 超過 5 億美元,但在 7000 萬–5 億美元區間也有一定分布。Futures 更像是對已上市項目的跟進渠道,適合估值已相對穩固的項目。

-

Binance IDO: FDV 多集中在 7000 萬–2 億美元之間,表明其偏好中市值項目。適合在產品、社區和策略準備充分後進行的公開發行。

-

Bitget: 覆蓋從 3000 萬以下到 5 億以上的完整估值區間,集中分布在 7000 萬–2 億美元和 5 億美元以上。說明平臺接受度高,但更偏好已有熱度或機構背書的中大盤項目。

-

Bybit: 接近一半項目 FDV 高於 5 億美元,且 7000 萬–2 億美元區間也有良好覆蓋。具備承接短期熱度和推動中市值項目的雙重能力。

-

Coinbase: 項目 FDV 幾乎全部高於 5 億美元,體現其合規門檻與高市值偏好,平臺更適合已經成熟、合規性強的項目。

-

Upbit: 上線項目全部高於 2 億美元,且大多數超出 5 億美元門檻。說明韓國市場對市值要求高,更適合作為後期補充渠道。

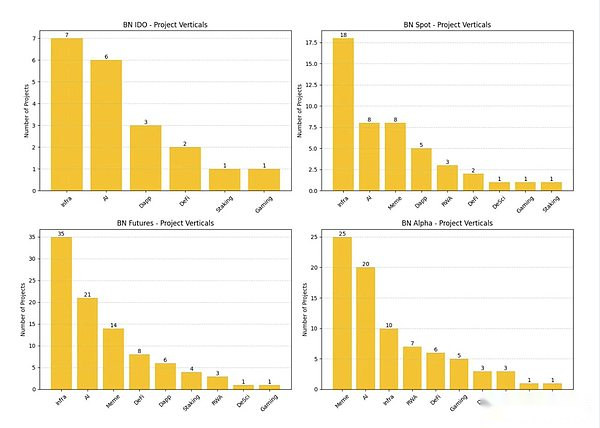

3. 平臺的賽道偏好

項目方需要了解不同平臺在賽道選擇上的偏好差異。以下分析僅聚焦於 Binance 四大渠道在賽道維度的分布情況。

此外,不同渠道的上線項目總數也反映了上線難度。通常項目越少的平臺,其篩選標準也越嚴格。

-

Binance Spot: 上線項目約 50 個

-

Binance Futures: 上線項目約 90 個

-

Binance Alpha: 上線項目約 80 個

-

Binance IDO: 上線項目約 20 個

Binance IDO:

-

偏好 Infra(7 項)和 AI(6 項)。

-

垂類分布集中,僅涵蓋 6 個賽道。

-

明顯聚焦技術底層和新興應用場景,優先支持基礎設施類和 AI 項目。

Binance Spot:

-

偏好 Infra(18 項)、Meme(8 項)和 AI(8 項)。

-

同時覆蓋 DeFi、RWA、GameFi、Dapps 等多個小類。

-

垂類分布最均衡,但基礎設施類項目仍佔據主導地位。

Binance Futures:

-

是上線項目最多的平臺,涵蓋 35 個 Infra 和 21 個 AI 項目。

-

Meme(14)和 DeFi(8)佔比也不低。

-

賽道覆蓋廣,偏好市場活躍、具敘事驅動的項目。

Binance Alpha:

-

以 Meme(25)和 AI(20)為主,突出投機敘事和實驗性主題。

-

Infra 項目數量為 10 個,此外還包含 RWA(5)、DeFi(4)和 GameFi 等。

-

Alpha 是偏好炒作型和概念型項目的試驗場。

小結:

-

項目方 需根據各平臺垂類偏好調整產品定位與市場敘事。

-

AI 項目 是四大渠道均支持的熱門賽道。

-

Meme 項目 在 Alpha 佔據主導地位,在 Spot 和 Futures 也有不錯覆蓋。

-

Infra 項目 是除 Alpha 外最具包容性的核心賽道。

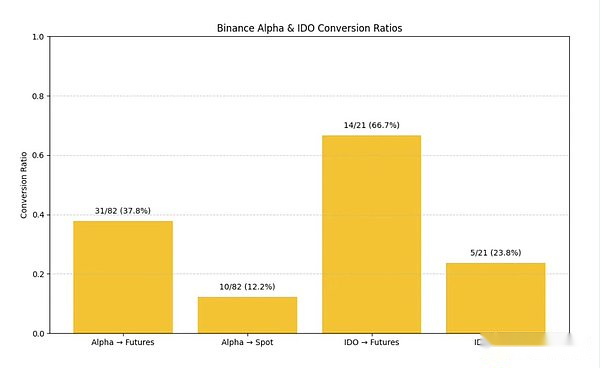

4. 上市路徑分析

許多項目方都會問一個關鍵問題:Alpha 或 IDO 能否成為進入 Binance Spot 的跳板?我們來看數據說話:

-

Alpha → Futures: 轉化率為 37.8%(31/82),是一個較為有效的前置渠道。

-

Alpha → Spot: 轉化率僅 12.2%(10/82),整體較低。

-

IDO → Futures: 轉化率最高,達到 66.7%(14/21)。

-

IDO → Spot: 轉化率為 23.8%(5/21),優於 Alpha。

Alpha 更適合作為早期試水渠道,超過三成項目成功進入 Futures,但要晉升 Spot,依然需要較強的基本面與市場表現。相比之下,IDO 項目在品牌認知和社區基礎上更紮實,具備更高的晉升潛力。項目方應將 Alpha 和 IDO 視為進入 Binance 體系的起點,而非終點。

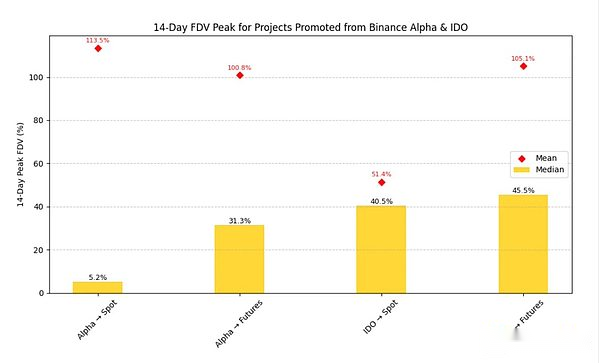

4.1 項目表現門檻

那些成功從 Alpha / IDO 晉升至 Binance Spot 的項目,在早期階段表現如何?有沒有可借鑑的規律?

-

Alpha → Spot: 項目在 Alpha 階段的 14 天衝高中位數僅為 5.2%,遠低於其他路徑的 30–50%,但其均值高達 113.5%,為所有路徑中最高。說明項目表現分化極大,部分項目具備極強爆發力,但大多數漲幅有限。Binance Spot 上線並不完全依賴市場炒作,更看重產品質量與用戶數據等硬指標。

-

Alpha → Futures 與兩個 IDO 路徑(→ Spot 和 → Futures)在 14 天衝高中位數都較為集中,約為 30–45%,均值則介於 51%–105% 之間,表現穩定。

整體來看,若項目在前置平臺上線後能在兩周內實現 約 40–50% 的 FDV 衝高,就更有可能獲得 Futures 或 Spot 的進一步青睞。這可以作為項目方評估後續上市潛力的參考標準。

4.2 等待時長

項目方還需設定合理預期:從 Alpha 或 IDO 到 Binance Spot 上市,通常需要多長時間?若缺乏清晰的時間規劃,可能導致錯失市場窗口或失去社區關注。

-

Alpha → Spot: 平均等待約 60 天,部分項目甚至超過 120 天。整體分布較廣,說明該路徑不具備可預測性,更適合作為探索階段的平臺,而非直接通向 Spot 的跳板。

-

Alpha → Futures: 平均僅需 30 天,節奏明顯快於 Spot,具備更強的市場響應效率。

-

IDO → Spot 與 IDO → Futures: 平均等待時間均為 17 天,大多數項目可在上線後 1 個月內完成。得益於其強社區動員和統一節奏安排,IDO 項目在後續上幣路徑上節奏相對可控。

-

Futures → Spot: 為所有路徑中最快,平均僅 14 天,且時間分布高度集中。

若團隊目標是快速實現 Binance Spot 上市,Futures 是當前觀察到最具確定性的中轉路徑。

5. 替代路徑:進軍其他CEX

並非所有項目都將 Binance Spot 作為唯一目標。越來越多的項目在 Alpha 或 IDO 後轉向 Bitget、Bybit、Coinbase、Upbit 等主流平臺。部分平臺反應迅速、流動性可觀,成為實際替代選項。

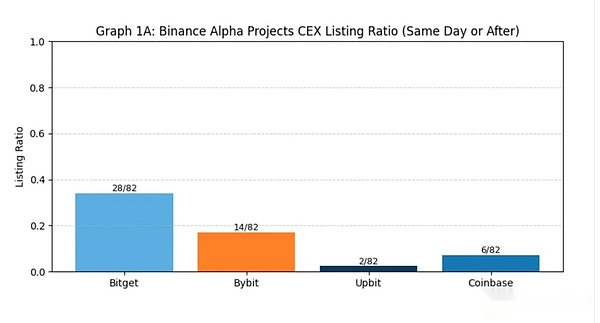

5.1 上市數量

項目在 Alpha 或 IDO 後,究竟有多少順利進入其他主流CEX?

-

Alpha → Bitget: 上線率為 34.1%(28/82),遙遙領先。Bybit 為 17.1%(14/82),Coinbase 為 6%(6/82),Upbit 僅上線 2 個相關項目。

Bitget 對 Alpha 項目接受度最高,可能由於其對新興項目的開放態度以及較靈活的上線門檻。Bybit 也對 Alpha 項目展現出一定興趣。

-

IDO → Bitget 和 Bybit: 上線率分別為 61.9%(13/21)和 47.6%(10/21),Upbit 為 9%,Coinbase 無記錄。

相比 Alpha,IDO 項目在其他平臺更具吸引力,可能與其更強的品牌建設和社區勢能有關。Bitget 和 Bybit 對 IDO 項目的承接能力也更強,是值得項目方重點考慮的延伸路徑。

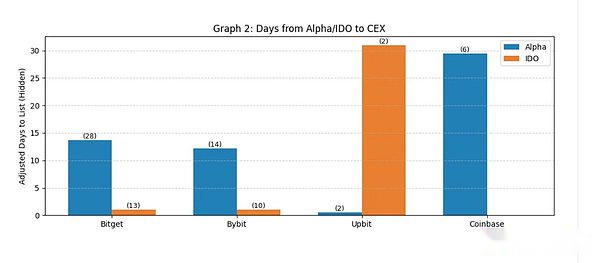

5.2 上市等待時間

項目從 Alpha 或 IDO 上線 Binance 後,通常需要多長時間才能在主流CEX 跟進上線?

-

Bitget: Alpha 項目平均約 14 天,IDO 項目更快,僅 13 天。不少 IDO 項目在 TGE 當天同步上線。

-

Bybit: Alpha 項目約 13 天,IDO 同樣在 TGE 當天上線。

-

Coinbase: 僅上線 Alpha 項目,平均約 29 天。

-

Upbit: 僅上線 IDO 項目,平均約 31 天。

Bitget 和 Bybit 節奏較快,適合快節奏上線;Coinbase 和 Upbit 節奏偏慢,需配合本地合規和社區節奏。

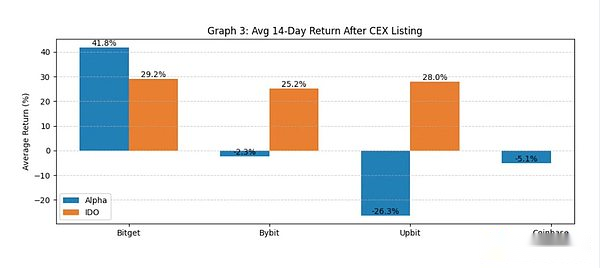

5.3 其他CEX的價格發現能力

下圖為 Alpha 和 IDO 項目在各CEX上線後的 14 天平均漲幅:

-

Bitget: Alpha 項目回報 41.8%,IDO 項目 29.2%,表現最優。

-

Bybit: Alpha 項目為 -2.3%,IDO 項目為 25.2%,更偏好 IDO。

-

Coinbase 和 Upbit: 樣本項目分別為 6 和 4 個,統計偏差較大,不具代表性。

Bitget 和 Bybit 在承接 Binance 項目方面表現穩定,是項目方規劃 TGE 路線時的重要考慮平臺。

結論

整體而言,Binance Alpha 和 IDO 是 Binance 內部不錯的前置平臺:

-

Alpha 更像是實驗場,進入門檻低,適合早期項目曝光;

-

IDO 則具有更強的品牌背書,Futures 和 Spot 的轉化率也更高。

但 Spot 轉化仍較稀缺:Alpha 項目最終晉升比例僅約 12%,IDO 也僅為 24%。項目方需做好節奏管理:

-

Alpha → Spot 平均等待約 60 天,

-

IDO → Spot 為 17 天,

-

Futures → Spot 最快,僅需 14 天。

此外,不同平臺對項目 FDV 的偏好也釋放出關鍵信號:

-

Spot 偏向於估值高於 $500M 的大盤項目;

-

Alpha 主要接納估值低於 $200M 的早期項目;

-

IDO 多集中在 $70M–$200M 區間,適合有明確準備的中型項目。

項目方應根據自身估值階段選擇合適渠道,以匹配流動性預期與市場節奏。