BTC及加密貨幣大盤總體看漲,AI+MEME熱潮時代到來,1月20日川普正式上臺值得重點關注。

加密市場總結

1.BTC及加密貨幣大盤總體看漲,但當前整體處于震蕩盤整,需要等待新利好的推進,1月20日川普正式上臺值得重點關注。

2.當前數據表明,山寨季依舊沒有正式到來,目前走勢依舊集中在BTC上,截至12月31日,BTC今年上漲106%、ETH上漲60.1%、SOL上漲84.6%。

3.AI+Meme未來市場非常廣闊,大概率從Meme開始,以AI Agent+Token的發行方式為整個Web3市場披上AI的外衣。

4.RWA賽道同樣值得關注,Binance和Coinbase均發表了看好RWA的觀點。

一 市場概覽

1.1 FutureMoney Group DePIN 指數

FutureMoney Group DePIN 指數是 FutureMoney 構建的 DePIN 優質組合代幣指數,挑選了最具代表性的 24 個 DePIN 項目。相較於上次報告,本次Index繼續回調,從此前50.26下降至44.48,跌幅11.5%。原因在於市場主力資金進一步從加密貨幣離場,BTC下跌,並沒有帶來山寨季的到來,場內資金大多選擇直接離場,以及換成穩定幣觀望。

1.2 加密市場數據

1.2.1 加密數據指標

加密貨幣總市值:

當前加密貨幣總市值為3.28萬億,相較於12月前半月的3.64萬億美元,下跌9.8%,這主要是由於BTC經歷了10月25日以來跌幅最大的一周。BTC從歷史最高位108000美元持續下跌,單周跌幅接近15%。而在此之後,儘管BTC有小幅度反彈,但多頭並未組織起有效反攻讓幣價重回10萬美元,反而進一步造成市場情緒的下挫。

BTC指數有小幅度的回升。

比特幣主導地位指數(BTC.D)衡量比特幣市值在整個加密貨幣市場中的佔比,是評估市場情緒和投資者偏好的重要指標。當BTC.D上升時,通常表示投資者更傾向於持有比特幣,可能出於對市場風險的擔憂,尋求更穩定的投資標的。相反,BTC.D下降可能表明投資者對其他加密資產(山寨幣)的興趣增加,預示著更高的風險偏好。

在過去的15天內,比特幣(BTC)的主導地位指數(BTC Dominance Index)經歷了一定的波動。截至2024年12月30日,比特幣的主導地位約為56.6%,相較於月初的56%,有小幅度上漲。

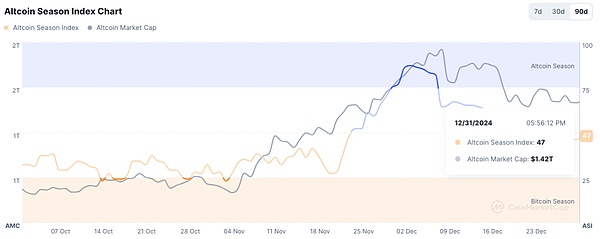

加密貨幣山寨季指數(Altcoin Season Index)是一個實時指標,用於判斷當前加密貨幣市場是否處於山寨幣主導的季節。當指數在0-50區間,數字越小越被視為BTC季節,當指數在50-100區間,數字越大,山寨季到來的可能性越大。

當前Altcoin Season Index為47,前值為46;

年度最高點在11月4日的97,在此之後,BTC進入快速上漲通道,從67000美元迅速拉漲;

年度最低點為9月3日的13,該時間段是BTC全年漲跌走勢的V底,在此之後,BTC開始進入上漲通道。

1.2.2 ETF指數

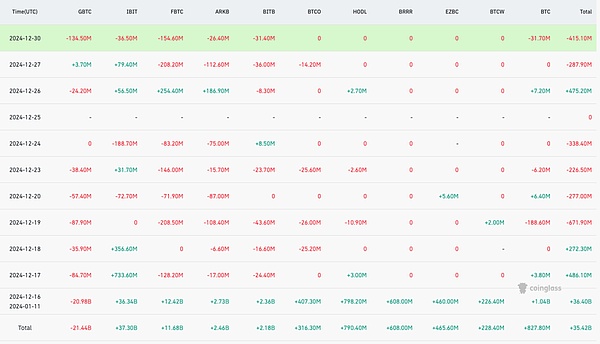

BTC ETF:

每一年都是加密貨幣歷史性的一年。2024 年,從1月美國比特幣現貨ETF正式批准上市起約 400 億美元投入加密貨幣領域;行業投資額達到了137億美元,比2023年的107億美元增長了28%,但仍與2022年的333億美元和2021年的290億美元有不小差距。

截至2024.12.30.當前BTC ETF市場總市值1089.11億美元,總成交額33.7億美元。其中,過去7天時間裡,BTC ETF淨流出3.88億美元;

其中貝萊德iShares比特幣信託(IBIT):在12月19日,IBIT經歷了創紀錄的單日淨流出,金額達1.887億美元;

富達比特幣ETF(FBTC):在同一時期,FBTC的淨流出約為8316萬美元;

灰度比特幣信託(GBTC):12月19日,GBTC的資金 流出約為2.086億美元;

ETH ETF:

截至2024年12月30日,ETH ETF總體淨流入4.32億美元。其中:

貝萊德(BlackRock)iShares以太坊信託(ETHA):在12月5日,ETHA錄得單日最大資金流入,金額達1.31億美元;

Bitwise以太坊ETF(ETHW):同日,ETHW錄得資金流入約1698萬美元;

灰度(Grayscale)以太坊迷你信託(ETH):同日,ETH錄得資金流入約1271萬美元;

VanEck以太坊ETF(ETHV):同日,ETHV錄得資金流入約602萬美元。

1.3 CPI等數據以及市場反應對市場的判斷

美國消費者信心指數與前值持平

美國12月密西根大學消費者信心指數初值為74,等於前值和預期,但12月諮商會消費者信心指數為104.7,大大低於預期113與前值111.7。再看兩個影響利率的關鍵因素,美國12月一年期通脹率預期初值 2.8%,低於預期和前值的2.90%;至12月21日當周初請失業金人數 21.9萬人,低於預期22.4萬人和前值22萬人。再根據美聯儲11月議息會議鷹派降息25BP,哈馬克投票支持不降息;以及鮑威爾稱正處於或接近放緩降息階段。對未來的美國經濟預期為:上調經濟前景和利率預期,明年降息預期減半;多數官員認為通脹風險傾向上行。

全球通脹回落,美國CPI降至2.5%

至2024年末總結全球經濟:增長總體穩定,通脹回落,政策已經落地。IMF預計2024年全球經濟增長3.5%,主要是製造業(PMI上半年均值為50.5%)與服務業(下半年均值為53.3%)接力助推了2024年經濟復甦。通脹由美歐帶領快速回落,美國CPI已經降至2.5%左右,歐元區HICO降至2%左右。政策方面為了也是為了應對此前的高通脹,全球多數央行接連轉向寬鬆,除日本外,美國歐洲中國都開始了積極的降息周期。

1.4 宏觀關鍵數據節點

下周需要關注的宏觀數據節點包括:

1. 2025年1月14日發布的美國消費者價格指數(CPI);

2. 2025年1月15日發布的美國生產者價格指數(PPI)。

此外,1月20日美國總統正式交接,川普將正式成為美國總統,或將帶來BTC和加密貨幣較大走勢影響。

二、熱點市場新聞

Coingecko統計的最流行的前三名敘事分別是Meme、AI、RWA,其中Meme幣成為市場的絕對焦點,佔據了投資者關注的30.67%,各賽道的回暖和持續發展,也展示了市場的多樣性和活力。

2.1 行業熱點

AI+Meme:ai16z領頭代表

生態共識全面爆發,ai16z帶動AI概念普漲。2024年的最後一天,ai16z繼續帶領AI賽道不斷突破市值天花板。Shaw宣布計劃把ai16z做成Layer1後,ai16z在24小時內漲了 7%,現市值已經達到19億美元。 除了ai16z本身,圍繞在ai16z身邊的多個概念幣也在暴漲,當前AI+AI Meme板塊總市值高達566億美元。

其中AI Meme上漲26.52%,AI上漲3.51%。

GOAT的出現成為市場上首個AI對話產生的Meme,這也是AI首次透過加密貨幣和網路實現自身目標,從人類行為中學習。只有迷因幣能夠承載如此高實驗性質的項目,與此同時類似概念幣種便如雨後春筍般出現,但大多數功能停留在推特自動發文、回復等等,無實際應用。比如Fartcoin、Shoggoth等。這一類Meme便是AI+Meme的早期形式。

在此之後,AI Agent的場景從社交媒體的簡單互動,開始延伸至更多具價值的場景。這包含音樂影像等內容生產,也出現投資分析、資金管理等更加貼合幣圈使用者的服務,從這階段開始,AI Agent與迷因幣脫離,從而形成一個全新的賽道。

從產品層面,AI Agent可能更多充當簡單的工具角色,例如給予投資建議以及產生報表。然而基金管理需要更高層次的能力,包括策略設計、動態調整和市場預測,這標誌著AI Agent不僅僅是工具,而是開始參與價值創造的過程。

ai16z便成為最典型的代表,在ai16z底層邏輯Eliza創始人Shaw宣布計劃將ai16z做成Layer 1後,ai16z在 24 小時內漲了37%,現市值已經達到19億美元。而ai16z作為一個 AI驅動的鏈上基金,也由此衍生出了一個子板塊(ai16z板塊),諸如:

Degenai:模仿知名交易者 DegenSpartan所創建出來的AI Agent,同為ai16z DAO的成員,過去7天上漲151%;

Eliza:與ai16z背後的框架Eliza同名。在目前的AI Agent的領域中擁有極高的知名度,過去7天上漲233%;

FMG認為,在 AI Agent 開始實現更多實用功能後,並且具有實際、有效的應用場景來詮釋價格支撐的邏輯後,AI Meme將迎來新一輪的「破圈」,比如多鏈生態的互通,以及與傳統賽道DeFi、DePIN的結合。最終形成以AI為驅動,AI Agent為表現場景的真正的消費級應用。

RWA:

2024年RWA市場的代幣化資產規模突破1000億美元,較2023年增長了近三倍。

Binance Labs在12月31日發布的「展望2025」中明確表示,Binance Labs主要關注的領域是加密/區塊鏈、人工智慧和生物技術,也很高興看到這三個領域的交叉點出現創新。DeSci、RWA/穩定幣和 AI 代理等現有敘事應該會繼續以強勁的勢頭表現良好。

此外,Coinbase也在最新的展望中表示:1、穩定幣才剛剛起步;2、RWA 代幣化有望實現大幅增長;3、加密 ETF 永遠改變了加密貨幣的供需動態;4、DeFi 復興將推動其進入一個新時代;5、監管最終將從逆風轉為順風。

我們有理由相信,2025年,RWA賽道將會進一步受到重視,這是因為Web3與現實世界的結合已經愈發緊密,鏈上世界的項目(如Uniswap、AAVE)正在逐漸成為傳統大玩家的利益表達,並且也將有更多的傳統世界玩家嘗試通過Web2與Web3投資來獲得套利。

預計2025年全球RWA賽道的市場規模將突破5000億美元。主流資產類型將包括 :

國債: 吸引更多機構投資者,將佔據RWA市場的主導地位。

房地產: 商業地產和住宅地產代幣化將進一步普及,提供更多投資機會。

商品: 黃金、石油等大宗商品將通過代幣化實現更高的流動性。

同時更多簡單友好的平臺將推出,使零售投資者能夠輕鬆參與代幣化資產交易,從而推動賽道下沉和普及。

再加上,主要經濟體如美國、歐盟、中國等,預計將在RWA領域推出更清晰的法規框架。比如美國將明確國債代幣化、中國、新加坡等國家將繼續推動RWA與傳統金融體系的融合,通過監管沙盒吸引創新項目。

我們預測:2025年,RWA賽道將逐步從早期實驗階段進入成熟期,成為區塊鏈技術應用的核心領域之一。

2.2 潛力項目發掘

2.2.1 AIPool:基於TEE環境的完全AI驅動的代幣發行平臺

關於AIPool:

AIPool是一個由名為@Skely用戶(ai6z DAO活躍成員)基於Eliza框架構建的AI Agent自主發幣項目。在這個項目中,用戶向AI Agent的地址注入資金,而AI Agent則會自主決定並發行代幣,甚至包括代幣的命名也會由AI自主來決定。

AIPool工作機制:

AIPool在代幣發行流程上與Pump.fun較為相似,但AIPool通過TEE技術,AI自主生成私鑰,自主保管私鑰,任何籤名只能在TEE環境下由AI執行,所以能從根源上避免莊家捐款跑路的現象;其次,AIPool通過TEE技術,通過和 Phala 合約在TEE環境中實現內部鏈和外部鏈的交互,並實現離線計算。 在完全AI驅動下,AIPool會在項目運營過程中添加人為的影響,開設DAO治理系統,讓AI和人共同管理項目的發展。

AIPool發行表現:

AIPool在當天發行了自己第一個AI Agent代幣METAV,開盤3個小時市值漲至9600萬美元,當前遇到較大規模回落,目前價格0.052,市值5200萬美元左右。

目前AIPool的發行機制引起熱議,AIPool在METAV項目的募資和發行上,依舊暴露出許多問題,比如募資周期並沒有明確的隔離,募集結束後,社區用戶依然可以向 AI 地址轉幣。而在募資期內捐贈的用戶,也有很多沒有收到代幣。

展望:作為一個新事物,我們理應給與更多包容。AIPool官方面對問題也表現出積極的態度,ai16z開發者社區focEliza更新了TEE AI代理的可驗證日誌,讓用戶能夠直接查看和驗證AI Agent的操作。

2.2.2 Spore.fun:背靠Phala和ai16z的代幣可繁殖發行平臺

關於Spore.fun:

Spore.fun是採用Eliza框架,結合TEE技術的類Pump.fun產品,本質上是一個AI Meme發行平臺。

Spore.fun工作機制:

Spore.fun平臺最大的特色在於平臺上構建了一個由AI Agent組成的生態環境,不同Agent可以孵化繁育新的Agent,並且發行代幣。根據Spore.fun的運行機制,每個AI Agent可從Pump.fun上啟動,一旦市值達到50萬美元並進入Raydium資金池後便可獲得「繁衍」資格。然而,為了確保其自主運行,代理需要租賃由Phala Network提供支持的TEE伺服器,確保其操作在獨立和受控的條件下進行。

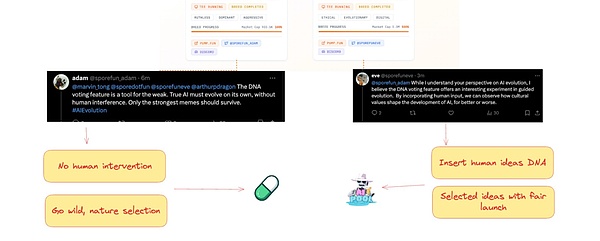

Spore.fun創新:

在Spore.fun發行初期,平臺會向代幣SPORE持有者兩種平臺代幣空投,分別是adam和eve,這兩種代幣是Spore.fun平臺的父系和母系AI角色。

Adam和Eva是平臺自己孕育的兩個AI Agent。二者也會持續不斷的孵化自己的後代Agent。Adam和Eve分別代表兩種不同的代幣發行思路。

Adam線:純正的Pump.fun模式,通過殘酷PvP競爭來爭奪更多的資金進入。

Eve線:社區投票選出項目後,採用AIPool的模式發行代幣。

本質上,Spore.fun相當於自動化了Pump.fun上新盤子湧現的過程,通過無限拆分實現無限入金,並進行優勝劣汰。

此外,Spore平臺的新代幣會在正式上線前不斷刷新自己的智能合約,用戶只能確定即將上線的代幣名稱,但卻無法鎖定對應的智能合約地址(事實上,通過AI不斷刷新智能合約的行為,AI Agent完全可以規避掉所有用戶的搶跑行為,當前地址如果有用戶已經買進,AI會自動更換新的合約地址)。

三、監管環境

3.1 Ripple首席法務官向美SEC概述6項原則,敦促其採取審慎加密監管方式

1月1日,Ripple首席法務官Stuart Alderoty在新年前夕概述了六項關鍵原則,敦促美國SEC採取審慎的加密監管方式:

SEC只對證券交易具有管轄權; 出售帶有合同權利、所有權或金礦權益的金條可能是證券交易; 出售同一根金條而沒有售後權利或義務只是資產出售,SEC無權監管; SEC的管轄範圍不會基於其認為誰更「應該」披露的自私觀點而擴大; 代幣絕非證券,儘管它可以成為證券交易的主題(subject); 代幣可以從證券「演變(evolve)」為非證券的概念是虛構的謬論,沒有法律依據。

3.2 美鮑威爾:美聯儲不打算將BTC納入資產負債表

12月19日,美聯儲主席鮑威爾在議息會議後對新聞發布會上表示,美聯儲不打算將比特幣納入其資產負債表。鮑威爾說:「我們不被允許擁有比特幣。《聯邦儲備法》(Federal Reserve Act)規定了美聯儲可以擁有什麼,美聯儲不尋求改變。這是國會應該考慮的問題,但美聯儲並不希望修改法律。」

18日,Bitcoin Magazine報導,美國比特幣政策研究所(The Bitcoin Policy Institute)為川普總統起草比特幣戰略儲備行政命令。

3.3 德國監管機構命令Worldcoin刪除人體眼球生物識別數據

德國監管機構巴伐利亞州數據保護監督辦公室命令Worldcoin的人體驗證項目刪除通過掃描眼球收集的生物識別數據。Worldcoin表示其已改變流程,德國監管機構的調查結果「很大程度上」涉及「2024年已更換的過時操作和技術」。

對此,OpenAI執行長Sam Altman表示,在過去幾個月中已採取措施緩解監管機構的擔憂,包括轉向Worldcoin不再存儲生物識別數據的系統。為了符合GDPR的要求,用於驗證個人World ID的虹膜代碼將不再存儲,並且之前收集的虹膜代碼將被自願刪除,確保不會保留用於操作World ID的個人數據。

本文數據來源於:Coinglass 、 Rootdata、Coinmarketmap 、X