作者:Marcel Pechman,CoinTelegraph;編譯:陶朱,比特鏈視界

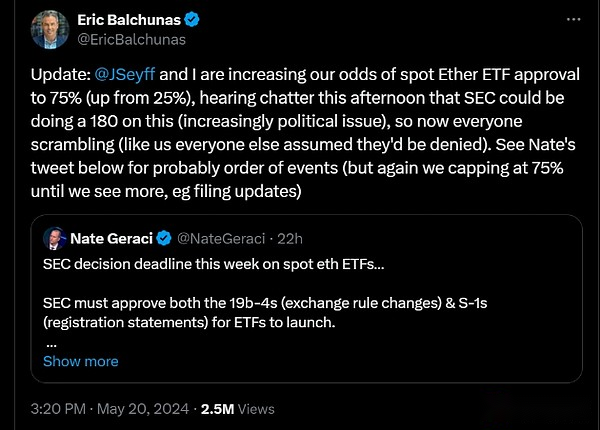

5 月 20 日,彭博社高級分析師埃裡克·巴爾丘納斯 (Eric Balchunas) 將以太坊交易所交易基金 (ETF) 的批准機率從 25% 提高到 75%,之後以太坊價格飆升超過 20%。 Balchunas 指出,美國證券交易委員會可能面臨政治壓力,因為他們之前的立場表明與 ETF 申請人的接觸很少。

資料來源: Eric Balchunas

Balchunas 進一步提到,據報導,美國證券交易委員會正在要求紐約證券交易所和納斯達克等交易所更新其備案文件,儘管監管機構尚未正式確認。 儘管如此,ETF Institute 聯合創始人兼 ETF Store 總裁 Nate Geraci 表示, 關於個人基金(S-1)的註冊要求仍有待最終決定。

資料來源: Nate Geraci

Geraci 表示,SEC 可以獨立於基金註冊 (S-1) 批准交易規則變更 (19b-4s),從技術上講,這可能會推遲到 VanEck 以太坊現貨 ETF 請求的 5 月 23 日截止日期之後。 考慮到與涉及權益證明 (PoS) 加密貨幣的結構相關的複雜性和風險,這使得監管機構有更多的時間來審查和批准這些文件。

分析即將到期的 30 億美元 ETH 期權的影響

以太坊 ETF 現貨即將做出的決定大大提高了人們對每周和每月 ETH 期權到期的興趣。 在領先的衍生品交易所 Deribit,5 月 24 日的以太坊期權未平倉合約記錄為 8.67 億美元,而 5 月 31 日則達到令人印象深刻的 32.2 億美元。 相比之下,CME 的每月 ETH 期權未平倉合約僅為 2.59 億美元,OKX 為 2.29 億美元。

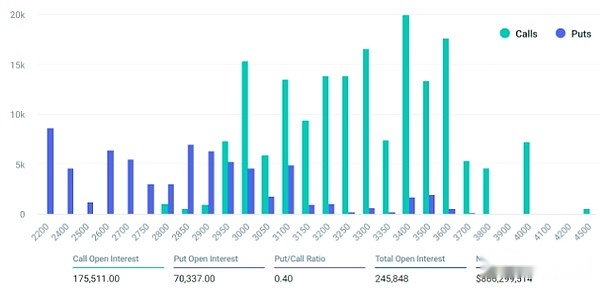

Deribit 的看漲期權與看跌期權比率非常有利於看漲(買入)期權,這表明交易者比看跌(賣出)期權更積極地購買它們。

Deribit 5 月 24 日 ETH 期權未平倉合約,以 ETH 計價。 資料來源:Deribit

如果以太坊價格在世界標準時間 5 月 24 日上午 8:00 保持在 3,600 美元以上,則只有 44 萬美元的看跌工具將到期。 本質上,如果 ETH 的交易價格高於這些水平,以 3,400 美元或 3,500 美元的價格出售 ETH 的權利就變得無關緊要。

與此同時,最高 3,600 美元的看漲期權持有者將行使其權利,以確保價差。 如果 ETH 在每周到期時保持在 3,600 美元以上,這種情況會導致 3.97 億美元的未平倉合約有利於看漲期權。

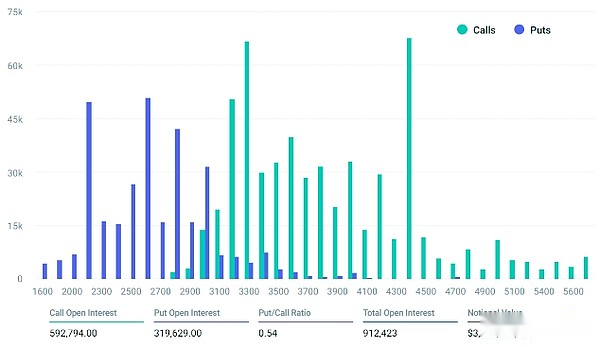

5 月 31 日 ETH 每月到期時,風險甚至更高,因為 97% 的看跌期權價格為 3,600 美元或更低,如果 ETH 的價格超過這個閾值,它們就會變得毫無價值。

看漲策略極大受益於 ETH 漲至 3,600 美元上方

Deribit 5 月 31 日 ETH 期權未平倉合約,以 ETH 計價。 資料來源:Deribit

儘管最終結果可能與潛在的 32.2 億美元未平倉合約相去甚遠,但它將顯著有利於看漲期權。 例如,如果 5 月 31 日以太坊價格達到 4,550 美元,則淨未平倉合約將有利於看漲期權 19.2 億美元。 即使是 4,050 美元,對於看漲期權來說,差額仍然有利 14.4 億美元。

需要強調的是,交易者可以出售看跌期權,從而在以太坊超過一定價格時獲得積極的敞口。 同樣,當 ETH 價格下跌時,看漲期權的賣方也會受益,並且可以使用不同的到期日來實施更複雜的策略。 不幸的是,估計這種影響並不簡單。

最終, 以太坊意外上漲 20% ,令期權交易者大吃一驚,為看漲策略帶來實質性收益奠定了基礎。 這些利潤可能會被再投資以保持積極的勢頭,這對到期後的以太坊價格來說是個好兆頭。