Prefacio

La reciente locura en la industria se ha visto desviada por el aumento de la vía de pago X402, el pánico del lunes, martes, miércoles, jueves y viernes negros, así como la rotación del sector de privacidad de Niu Mo Legend.

Este mundo es tan emocionante y ruidoso.

Es bueno ser valiente ahora, después de todo, un error que la gente inteligente suele cometer es: intentar optimizar algo que no debería existir ~ (de Musk).Ahora cálmese, revise las maravillosas características de los productos exitosos del pasado, vea qué jugadores de la competencia tienen operaciones no válidas y vea cuáles son los cerdos en el centro de atención. Sólo cuando el viento se detenga podremos ver realmente el valor a largo plazo en el futuro.

Si preguntas, ¿cuál es la tendencia de pista representativa este año?

Mi primera opción es Dex.Han pasado 4 años desde el verano de Defi. Durante los últimos 25 años, ha habido muchos productos típicos que han ocupado una gran voz en el mercado desde el concepto hasta el mercado. Lo más sorprendente de esta pista es que cuando piensas que todo lo que puedes hacer ha terminado, el patrón también debería encajar.De repente verás un grupo de caballos oscuros surgiendo de los detalles de ciertos proyectos.Esto es cierto para Hyperliquid en delincuentes, y también es cierto para fomo en meme bots.

Además de los desafíos de las nuevas plataformas, Uniswap, un árbol imperecedero en Defi, también está innovando constantemente.Este artículo proporcionará una explicación detallada de los dos movimientos principales de Uniswap esta semana.

Uniswapestado del mercado

Uniswap ha procesado aproximadamente 4 billones de dólares en volumen de transacciones hasta la fecha.Es la merecida plataforma principal Dex.

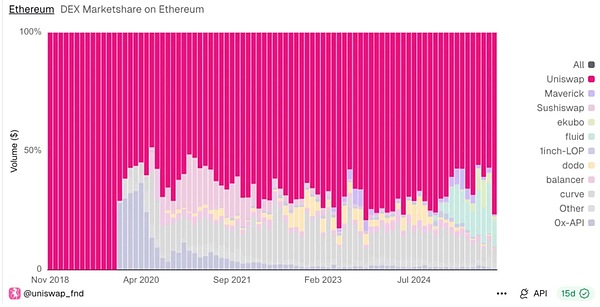

Como puede ver en la figura siguiente, incluso si hay nuevos rivales en 25 años, todavía ocupan entre el 70% y el 80% del tamaño del mercado en la red principal de Ethereum.

En octubre de los últimos 25 años, su volumen de operaciones fue de aproximadamente 138 mil millones. Incluso con fluctuaciones mensuales, el volumen de operaciones promedio es de 60 mil millones a 100 mil millones.

Cuota de mercado de varias empresas de Dex en Ethereum

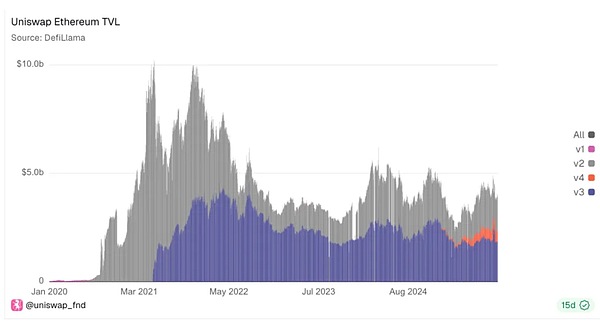

La cuota de mercado de cada versión de uniswap en Ethereum

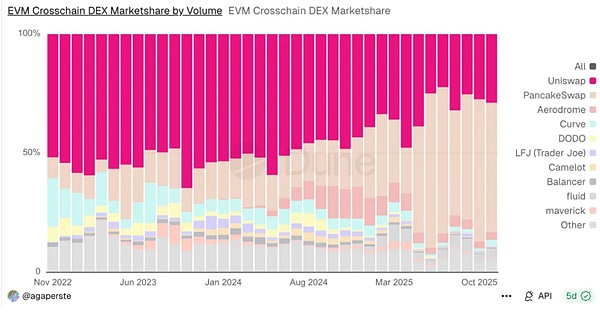

Y no es el único en todo el mercado de Dex.

En el mercado de intercambio entre cadenas, el efecto real de uniswapX es muy inferior a la optimización de la experiencia del producto competidor PancakeSwap. Desde 2024, su cuota de mercado se ha ido erosionando continuamente. Hoy en día, la proporción es sólo del 20% al 30%.

Pero aun así, no se puede subestimar el potencial de este mercado, porque Uniswap todavía tiene una escala de alrededor de 200 mil millones en transacciones mensuales de intercambio entre cadenas.

Volumen de transacciones Dex entre cadenas de EVM

Obviamente hay muchos problemas aquí. Lo más criticado es el tirón de la entrepierna del propio Uni Token.A falta de alcanzar su punto máximo en 21 años, la situación actual es sencillamente espantosa.

¿Podemos confiar en la UNificación para ganar el juego en este momento?

UNIFICACIÓNNueva propuesta de unificación

UNIficación, una propuesta propuesta conjuntamente por Uniswap Labs y la Fundación Uniswap, tiene como objetivo reformar la forma en que opera Uniswap, desde la asignación de tarifas hasta la estructura de gobernanza y el modelo económico de tokens.

Las acciones más importantes son las siguientes:

• Habilite las tarifas de protocolo y la destrucción de UNI: active el «interruptor de tarifas» incorporado para que parte de la tarifa de cada transacción pertenezca al protocolo (en lugar deTodospropiedad de proveedores de liquidez).Esta parte de las tarifas cobradas por el protocolo se utilizará para quemar tokens UNI, reduciendo así permanentemente el suministro de UNI.Por lo tanto, el uso futuro de uniswap está directamente relacionado con la escasez del token.

• Las tarifas de Unichain Sequencer se utilizarán para la destrucción: Uniswap ahora tiene su propia red de Capa 2 llamada Unichain.Las tarifas obtenidas por Unichain Sequencer (actualmente los ingresos anualizados son de aproximadamente $7,5 millones) también se utilizarán para el mecanismo de quema de tokens UNI.Por lo tanto, cada capa de Uniswap (el intercambio principal y su cadena L2) participa en el mismo mecanismo de quema y, a medida que crece el uso, la escasez de tokens UNI también aumentará.

• Subasta de descuento de tarifas de protocolo (PFDA): un nuevo mecanismo para internalizar el valor máximo extraíble (MEV) y aumentar las ganancias del proveedor de liquidez (LP).En resumen, los comerciantes pueden ofertar para recibir descuentos temporales en las tarifas (es decir, pueden operar sin pagar tarifas de protocolo durante un corto período de tiempo).La oferta más alta (pagada en UNI) se utilizará para destruir el contrato.De esta manera, Uniswap capturará los MEV que de otro modo irían a parar a bots o validadores y los utilizará para destruir UNI.

• 100 millones de tokens UNIdestruir(Destrucción retrospectiva): Para compensar las tarifas que los titulares de UNI «perdieron» durante el período de cierre de conversión de tarifas, propusieron destruir 100 millones de tokens UNI del tesoro a la vez.Esto equivale a destruirAproximadamente el 16% del suministro circulante de UNI!.

• No más tarifas de interfaz/billetera: Uniswap Labs dejará de cobrar tarifas por sus productos (aplicación web oficial de Uniswap, billetera móvil y API).

• Introdujo un presupuesto de crecimiento anual de 20 millones de UNI (asignados trimestralmente) para Uniswap Labs.

¿Cómo entender?

Bueno, eso es mucha información, pensemos en ello desde la perspectiva de las diferentes partes interesadas.

Pero el autor no es tan optimista. Después de todo, siempre ha sido un gran problema retroalimentar las ganancias de MEV a los LP y a los usuarios.Y LP también soporta simultáneamente pérdidas no permanentes.

paraLPEn términos de

Evidentemente, la lana procede de las ovejas. Por ejemplo, en la versión Uniswap v2, la tarifa de transacción se ajustará del 0,30% (todo propiedad del proveedor de liquidez) al 0,25% propiedad del proveedor de liquidez y al 0,05% propiedad del protocolo. Por lo tanto, una vez habilitada la tarifa de protocolo, las ganancias de LP de cada transacción se reducirán en 1/6.

Aunque esta propuesta también incluye el esquema de Subasta de Descuento de Tarifas de Protocolo (PFDA), al mismo tiempo está expandiendo el pastel, como internalizar parte del valor de ejecución del mercado (MEV), guiar la liquidez externa y cobrar una tarifa determinada, y en general aumentar el volumen de transacciones.

Algunos analistas del mercado han calculado que este mecanismo aumentará los ingresos de LP en aproximadamente US$0,06 a US$0,26/USD10.000 en volumen de transacciones.Teniendo en cuenta que los beneficios de LP suelen ser muy bajos, esto es de gran importancia.

Para usuarios comunes

En primer lugar, las tarifas de gestión de usuarios se reducirán directamente. Por un lado, los usuarios de alto nivel pueden utilizar el mecanismo PFDA combinado con subastas para obtener cupones de tarifas de manipulación.Por otro lado, se cancela directamente la tarifa de manejo por el uso de la página de la aplicación uniswap.

Pero UNI finalmente puede beneficiarse del éxito de Uniswap, lo cual es de gran importancia, porque la uni anterior era solo un token de gobernanza y en realidad no compartía las tarifas de transacción de Uniswap (anteriormente, todo se entregaba a LP).

Además, la propia UNI ha formado un activo deflacionario estrechamente relacionado con el flujo de caja, en lugar de un token de gobernanza pasiva.

Obviamente, esto se basa en el modelo de gobernanza de Hyperliquid. Desde cierta perspectiva, destrucción y recompra son lo mismo.

Para operaciones de laboratorio

En segundo lugar, en el pasado, a los empleados se les pagaba mediante tarifas de gestión adicionales basadas en el uso de la aplicación, pero ahora se les paga con un presupuesto de 2kwUni. A juzgar por el precio de mercado actual,

El presupuesto operativo de I+D es de 140 millones de dólares, lo que es muy elevado.

A veces me pregunto si hizo esto sólo por los 2kwuni. Obviamente esta escala es mucho mayor que los ingresos por tarifas anteriores.

Además, Uniswap Labs y la Fundación también se fusionarán: Labs, que es responsable del desarrollo del protocolo, y la Fundación, que es responsable de la financiación/gobernanza, planean fusionarse.La mayoría de los miembros del equipo de la fundación se unirán a Labs para formar un equipo conjunto centrado en el desarrollo de Uniswap.Visto de esta manera, existe una atmósfera bastante nueva de hacer grandes esfuerzos para mejorar la situación.

¿Es este mecanismo digno de optimismo a largo plazo?

Quizás esta semana hubo demasiados cisnes negros, porque el aumento de valoración provocado por la destrucción pronto retrocedió.

Dejando de lado este factor externo, el autor cree que sus fluctuaciones a corto plazo se deben al anuncio inicial de que todo el mundo entendió rápidamente que sería destruido, por lo que crecería, pero la destrucción no es la fuente del valor a largo plazo.

Uniswap espera que el aumento del volumen de operaciones, el intercambio de MEV y otros incentivos puedan compensar el impacto de la reducción de los rendimientos con el tiempo.¿Cómo estabilizar los retornos de LP?

En el gráfico inicial, hemos visto que los LP Uniswap a largo plazo están migrando gradualmente.

Y de la misma manera que los productos de la competencia (todos los cuales son LP), los uni tendrán que poseer una gran cantidad de tokens convencionales, que a menudo son los que tienen mayores pérdidas en cisnes negros, lo que también amplificará las pérdidas impermanentes de LP.¿Qué tal convertirse en una moneda de plataforma convencional?Las apuestas de Ethereum en sí tienen un claro retorno anual del 4%, mientras que aquellos que hacen sol pueden obtener retornos del 8% o incluso más a medida que el mercado y Jito capturan MEV, sin tener que preocuparse por el repentino aumento y caída de las altcoins.

Por lo tanto, la salida de LP afectará en última instancia la profundidad de las transacciones, aumentará el deslizamiento de las transacciones o, en última instancia, dañará el nivel de usuario.

Por lo tanto, aunque UNI es el mayor cambio en Uniswap desde el lanzamiento del token UNI.Resuelve el problema de larga data de la falta de correlación directa entre el valor del token UNI y el desempeño real de Uniswap.

A largo plazo, la competencia entre los intercambios descentralizados (DEX) de 25 años es extremadamente feroz, y el tamaño de Uniswap significa que su liquidez puede soportar fluctuaciones durante un período de tiempo. Es razonable tomar esta medida en este momento, pero inevitablemente causará conmoción.

ACC(Subastas de Liquidación ContinuaSubasta de compensación continua)

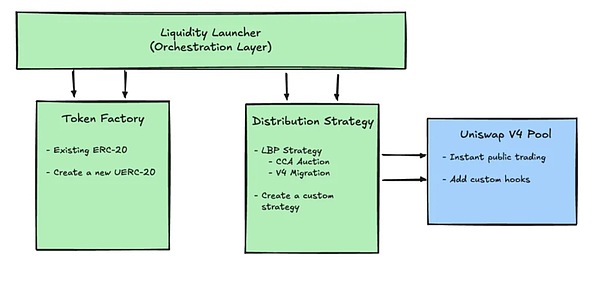

Este es el nuevo protocolo CCA lanzado recientemente conjuntamente por Uniswap y Aztec, que se utiliza específicamente para el descubrimiento de precios y la etapa inicial de liquidez de nuevos activos.

Una vez finalizado el proceso de subasta, el equipo del proyecto puede importar los fondos y tokens recaudados a Uniswap v4 y conectarse directamente a las transacciones del mercado secundario.

La evolución de los esquemas de fijación de precios de activos

De hecho, cómo fijar el precio siempre ha sido un gran problema. En la interpretación anterior del mecanismo de uniswapX y uniswapV2, el autor mencionó que objetivamente hablando, uniswap hizo su fortuna aprovechando la demanda de fijación de precios de esta nueva ola de activos.

Después de todo, según la cantidad de tokens amm en la cadena, la fórmula x*y=k es la forma más fácil de volver rápidamente a un precio razonable en la arquitectura EVM con rendimiento limitado.

Sin embargo, este mecanismo no es perfecto, con un gran deslizamiento, ataques MEV y una pérdida impermanente de LP, todos los cuales son clave para el impacto.

Por lo tanto, el descubrimiento justo de precios y la distribución inicial justa de tokens siempre han sido propuestas importantes para la plataforma dex.Pero hoy en día, la mayoría de los lanzamientos todavía parecen acuerdos secretos disfrazados de «eventos comunitarios». Los de adentro obtienen la certeza, todos los demás obtienen las sobras.

Más tarde, varias plataformas también hicieron muchos intentos sobre cómo fijar el precio de nuevos activos, como lanzamientos aéreos de equipos, subastas holandesas, ventas de precio fijo, LBP, Bonding Curve, Fee mint, lanzamiento justo, etc.

La filosofía de diseño de CCA

En esencia, CCA es un protocolo independiente de Uniswap v4 y es un marco completo de oferta y precios.Pero utilizará el mecanismo de gancho de Uniswap v4 para conectarse con el núcleo AMM.En todo el flujo de trabajo de emisión, es el módulo de subasta CCA en la figura siguiente.

Fase de configuración -> Fase de licitación -> Fase de prorrateo -> Fase de liquidación -> Fase de inyección

-

Fase de configuración: el iniciador de la subasta primero establece reglas en la cadena, como la hora de inicio y finalización, en cuántas «rondas» o períodos de tiempo se divide la subasta, qué proporción de tokens se liberan en cada período de tiempo, el precio mínimo (precio mínimo) y configuraciones adicionales, como si se requiere lista blanca/autenticación y cómo importar liquidez a Uniswap v4 después de que finalice la subasta, etc.

-

Etapa de oferta: Durante la subasta, los participantes pueden ofertar en cualquier momento. Cada oferta contiene dos parámetros: cuánto dinero invertir y el precio unitario más alto aceptable.

-

Etapa de prorrateo: el sistema distribuirá automáticamente una oferta de acuerdo con los «períodos de publicación» restantes.Por lo tanto, cuanto antes puje, en más períodos de tiempo podrá participar y tendrá la oportunidad de participar en la liquidación en más rondas.

-

Fase de liquidación: en cada ronda, el sistema acumulará todas las cotizaciones válidas en esta ronda y luego utilizará reglas unificadas para encontrar un precio que sea suficiente para vender todos los tokens que se liberarán en esta ronda, como el precio de transacción final de esta ronda.

-

Etapa de inyección: una vez finalizada la subasta, los participantes pueden recibir los tokens que obtuvieron y los fondos no transados; El acuerdo seguirá la estrategia acordada previamente para inyectar los activos recaudados y los otros activos secundarios preparados por la parte del proyecto en Uniswap v4, abriendo oficialmente el fondo de liquidez del mercado secundario.

como entender

En resumen, en realidad se trata de dividir la subasta única en varias veces y distribuir el juego durante la subasta en varias veces. Esto resuelve el problema de que en la subasta única anterior, un montón de transacciones siempre se completaban en los últimos 1 (antes de que el bloque esté a punto de producirse), lo que hace que la subasta vuelva a ser una caja negra.

¿Pero es esto lo suficientemente bueno?

Obviamente, la complejidad disuadirá el lanzamiento de muchas monedas nuevas en esta plataforma.Y la eficiencia se ha vuelto menor.Hablando objetivamente, la lógica de subasta de Uniswap no ha tenido mucho éxito desde la versión X, y demasiados protocolos Defi dejan la complejidad a los usuarios.

El autor cree que es difícil replicar este conjunto como la versión uniswapV1 y el éxito de 200 líneas de código para reescribir la historia de la emisión y fijación de precios de nuevas monedas.Además, se basa en la versión V4, y su propio desarrollo se puede ver en los datos anteriores, que es 5 veces diferente del V2V3 convencional.

Sobre el crecimiento de activos y el descubrimiento de valor

Centrándonos en el crecimiento de los activos, de lo que hablé antes es de la plataforma de fijación de precios inicial. Me gustaría agregar la lógica de precios de la etapa de desarrollo mediana y grande.

Aunque el comercio de derivados financieros, especialmente la plataforma perpetua, es el más rentable de todos los vínculos comerciales.

Mucha gente se distrajo con esto, peroDe hecho, los delincuentes pueden ayudar a fijar el precio de los activos, que es su valor fundamental.

Para activos particularmente pequeños, puede ir a uniswap o a la plataforma meme. Luego, cuando se convierta en activos pequeños y medianos, puede ir a la plataforma Alpha de BN o a la plataforma CEX de otras pequeñas y medianas empresas. Pero hablando objetivamente, cuando se pasó de activos pequeños a grandes hace 25 años,Faltan plataformas de fijación de precios desde una perspectiva descentralizada en el mercado.

Por lo tanto, durante este corto período, es fácil que el mercado juzgue mal, lo que a menudo resulta en que los inversores salgan a la velocidad de la luz después de que los activos se coticen en la bolsa.

En primer lugar, como los delincuentes son futuros, es necesario saber que si se quieren fijar precios en el mercado, hay que ponerles activos. Su liquidez estará en el mercado y bloqueada allí, lo que en realidad es perjudicial para un activo.

Luego, si sus activos son demasiado pequeños, puede prestar monedas al creador de mercado, lo cual en realidad es muy fácil. Otros a menudo pierden sus monedas pequeñas porque no cooperan bien con el creador de mercado, y los dos especulan sobre el precio, y luego el funcionario envía, o cuando el funcionario compra bienes, especula sobre el precio.

Por lo tanto, debido a la influencia de muchos creadores de mercado, esta pequeña moneda no puede despegar, y luego, en la etapa de moneda mediana, hay que ponerle liquidez para formar una mayor profundidad, y el costo para el lado del proyecto se vuelve muy alto, y luego los ingresos de LP se vuelven inestables y poco claros, porque debido a la volatilidad de la moneda, la gente no está dispuesta a mantenerla durante mucho tiempo.

Entonces, desde este punto de vista, de hecho, dado que la plataforma perpetua es un futuro, en realidad no es necesario entregar nada, solo hay que pensar que tiene este precio, por lo que es una muy buena plataforma de fijación de precios para activos medios.

Recientemente, me he enfrentado a la transición entre alcistas y bajistas, y el autor ha experimentado dos ciclos. Hablando objetivamente, los alcistas y bajistas cambian constantemente, y aquellos que puedan sobrevivir el tiempo suficiente definitivamente serán el tipo de plataforma que capte la demanda a largo plazo.