Auteur : Thaddeus Pinakiewicz, vice-président du Galaxy Digital Research Center ; Traduction : Bitchain Vision Xiaozou

1, Carnaval irrationnel : certains atouts d’ancrage découplés dans la tempête

L’annonce inattendue des tarifs par Trump vendredi à 20h50 UTC a déclenché une secousse sur le marché, déclenchant le plus grand désendettement nominal de l’histoire de la cryptographie : plus de 19 milliards de dollars de positions ont été liquidées en 24 heures environ, et Bitcoin a chuté à un minimum de 106 000 à 107 000 dollars avant de rebondir. Les actions américaines ont chuté simultanément (le Nasdaq a chuté de 3,6 % et le S&P 500 de 2,7 %, la pire performance sur une journée depuis avril).Les trois actifs ancrés USDe, BNSOL et WBETH sur la plateforme Binance ont connu un sérieux découplage : l’USDe, qui est censé être ancré 1:1 avec le dollar américain, est tombé jusqu’à 0,65 dollar américain, mais la fonction de frappe et de rachat de la plateforme Ethena est normale et la plupart des échanges maintiennent toujours la parité ;wBETH est tombé à 430 dollars américains au plus bas et BNSOL a atteint le plus bas à 34,90 dollars américains, ce qui représente une remise de 80 à 90 % par rapport à ses actifs sous-jacents ETH et SOL.La forte baisse a déclenché des bourses de compensation à grande échelle pour activer des mécanismes de contrôle des risques, et plusieurs plates-formes ont déclenché une réduction automatique des positions ADL pour limiter l’expansion des pertes pendant la période de « chute libre » due à la liquidation forcée.

2, séquence d’événements et chronologie

10lune9jour04h40UTC: Les « initiés » hyperliquides ont injecté 80 millions de dollars USDC dans des comptes de trading.

10lune9jour04h40à10lune10jour20h49 UTC: L’initié a progressivement constitué une position courte sur BTC d’environ 400 millions de dollars américains et a arrêté de construire cette position une minute avant que le président Trump n’annonce la politique tarifaire.

10lune10jour20h50-21h20 UTC: Trump a menacé d’imposer des droits de douane de 100 % à la Chine sur Truth Social.Les contrats à terme sur crypto ont plongé en quelques minutes, la volatilité implicite des options a grimpé en flèche et la liquidité s’est tarie alors que les teneurs de marché ont intégré l’incertitude réglementaire. Bitcoin a chuté d’environ 10 % au cours de la journée et Ethereum d’environ 13 %.

10lune10jour21h20-21h42 UTC: Lorsque BTC et ETH ont atteint des plus bas intrajournaliers, l’USDe a commencé à tomber en dessous du niveau de 1 $ sur la bourse Binance.

10lune10jour21h42-21h51 UTC: L’USDe est tombé à un plus bas de 0,65 $, et la bourse Binance a connu un découplage et des liquidations en série se sont intensifiées.Les actifs ancrés ont subi une liquidation et une vente à grande échelle. WBETH s’est déprécié de 80 % par rapport à la valeur d’ancrage en deux minutes, et BNSOL a emboîté le pas et a chuté de 80 % dans les sept minutes suivantes.

10lune10jour21h51-23h59 UTC: Le marché atteint son plus bas niveau à mesure que la vague de liquidations s’apaise.L’USDe a pris l’initiative de restaurer l’ancrage avec le mécanisme de rachat fondamental. Alors que les teneurs de marché et les traders évaluaient la gravité de la chute et réévaluaient les risques de contrepartie et de plateforme, WBETH et BNSOL sont progressivement revenus à l’ancrage des taux de change du jour au lendemain.

10lune11Depuis: Le marché a repris ses activités normales.

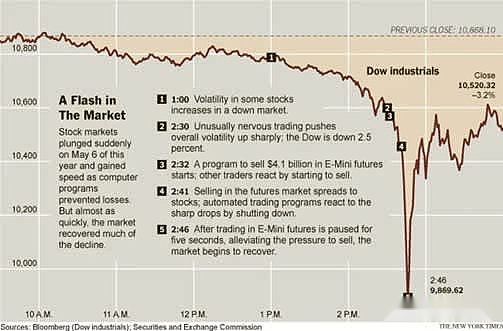

Cette chute n’est pas sans rappeler le « crash éclair » de 2010, lorsque le S&P 500 avait chuté de près de 10 % en 30 minutes environ avant de récupérer l’essentiel de ses pertes avant la clôture.Ce krach était un choc microstructural du marché, où le trading algorithmique a connu une spirale descendante en raison de l’interaction de types d’ordres particuliers. Les fondamentaux prennent leur temps pour réagir à un effondrement du marché, ramenant finalement le marché à la normale avant la clôture.

3,« Des soupçons de délit d’initié ?HyperliquideMouvements des baleines géantes«

Un compte Hyperliquide a établi une énorme position courte sur BTC juste avant l’annonce des tarifs et a réalisé un énorme profit.Le trader a clôturé la position à 20h49 UTC exactement une minute avant l’annonce de Trump à 20h50 UTC. Un timing aussi précis et une telle ampleur ont immédiatement attiré l’attention du marché et les gens se sont demandé s’il connaissait à l’avance les tendances politiques de Trump.

Notre incapacité à le prouver conduit souvent à une tendance à minimiser ces récits.Les gens préfèrent croire qu’il s’agit d’une opération coordonnée et ordonnée plutôt que d’admettre que le marché est simplement incontrôlable en raison d’un effet de levier excessif, mais le timing est en effet trop fortuit. Les détectives en chaîne Eyeonchains ont retracé la source des fonds à cette adresse jusqu’au gestionnaire de fonds Garrett Jin, qui a affirmé que les fonds provenaient de clients et a nié tout lien avec l’équipe Trump dans des tweets supprimés. Un autre observateur de la blockchain, ZackXBT, a ajouté que le portefeuille en question peut impliquer plusieurs entités plutôt qu’une seule opération.

Bien qu’il s’agisse d’un épisode très médiatisé de cette chute, les 400 millions de dollars de positions courtes sur contrats perpétuels ne suffisent pas à ébranler l’ensemble du marché.La chaîne de faits est la suivante : la position courte a précédé la baisse et la chute généralisées, déclenchant le découplage de Binance, et le découplage a intensifié la vague de liquidation en raison de l’effondrement de la valeur des garanties.

4, le rôle de Binance et les contre-mesures

Le phénomène de découplage de l’USDe, du BNSOL et du wBETH s’est produit après la principale étape de déclin du BTC/ETH.Binance a attribué le découplage à la faible liquidité du carnet de commandes et aux infrastructures sous pression au milieu d’une violente vague de liquidations.Il convient de noter qu’à l’époque, Binance était en train de faire passer la méthode de calcul de la marge pour ces actifs d’une base de prix à une base de rachat/fondamentale, mais le changement n’a pas été achevé à temps pour atténuer le choc de sensibilité aux prix.

Par la suite, Binance a annoncé qu’elle indemniserait les utilisateurs liquidés en raison de la chute du prix de l’actif ancré par rapport à l’actif sous-jacent. Environ 300 millions de dollars de compensation ont été distribués (sans recouvrement auprès des chercheurs de profit) et un programme de prêts à faible coût de 100 millions de dollars a été lancé pour soutenir les teneurs de marché.Binance a clairement indiqué qu’elle ne serait pas responsable des pertes des traders, soulignant que ces mesures visaient à restaurer la confiance du marché plutôt qu’à admettre une faute.

5, cause de l’événement

En bref : un effet de levier élevé, une faible profondeur de carnet de commandes et des événements macro-cygnes noirs se sont combinés pour déclencher un krach.Les marchés de la cryptographie sont entrés dans cette crise avec un intérêt ouvert élevé et un fort appétit pour le risque.Sous l’impact de nouvelles macroéconomiques soudaines, les spreads d’options se sont élargis, la demande de couverture a augmenté, les teneurs de marché ont réduit l’exposition au risque et de multiples plateformes de contrats perpétuels ont déclenché une réduction automatique des positions, formant une spirale mortelle procyclique lorsque les carnets de commandes sont restreints.

Il ne s’agit pas d’une histoire provoquée par l’expiration d’options mais d’une réaction en chaîne de liquidité et d’effet de levier.Les traders ont vendu toutes les garanties disponibles, y compris les « actifs indexés » qui étaient censés ancrer les fondamentaux, jusqu’à ce que les ventes forcées ne rencontrent aucune demande.Bien que le protocole sous-jacent de l’USDe, Ethena, ait toujours maintenu des fonctions de frappe et de rachat et que le système reste sur-garanti, le jeton est tombé à 0,65 $ sur Binance.Du point de vue du mécanisme, les chocs de prix obligent les détenteurs de positions USDe surendettées sur Binance à fermer leurs positions lorsque la liquidité se tarit, tandis que le levier écologique construit autour de l’USDe amplifie l’effet de chaîne après la profonde évaporation du carnet de commandes.Alors que les « échanges de contrats perpétuels décentralisés » qui soutiennent l’effet de levier sont devenus le discours dominant sur le marché ces derniers mois, un nettoyage du marché est une fatalité lorsque toutes les conditions sont réunies.

6,DéFiTranscription complète

Pendant la tourmente du marché, l’USDe n’est plus ancré dans le carnet d’ordres centralisé de Binance, tombant jusqu’à 0,65 $, mais sa fonction de frappe/rachat a toujours été normale – cela a clairement révélé un cas typique de valeur de protocole ≠ prix du marché des changes en panique.L’incident a également relancé les discussions sur les oracles et les mécanismes de tarification, y compris le choix d’Aave d’ancrer fermement l’USDe à l’USDT pour éviter un cycle de désancrage de crash provoqué par le prix du marché de la bourse.Les hypothèses codées en dur, bien que fonctionnant cette fois-ci, peuvent masquer le véritable risque ;il s’agit essentiellement de choisir le risque extrême à accepter.

Les prix ne devraient pas être forcés à correspondre à la « valeur fondamentale » lors de la liquidation.Si personne n’enchérit, le prix de liquidation baissera naturellement, et clôturer des positions basées sur ce prix fait partie du jeu pour les traders.Bien que l’implantation d’un « ancrage fondamental » dans l’oracle puisse résoudre le problème immédiat, cela ne fait que remplacer le risque de prix par le risque fondamental.Ne prenez pas ce type de « solution de contrôle des risques » à la légère : il n’existe pas d’actifs packagés sans risque, et les oracles fondamentaux privent directement les utilisateurs de la possibilité d’effectuer des ajustements de risque sur les actifs packagés et les actifs sous-jacents.La garde de Binance ou le déploiement multi-chaînes sont-ils vraiment sans risque ?Évidemment non.Les oracles fondamentaux peuvent éviter des troubles à court terme comme la semaine dernière, mais s’il y a un problème avec l’entité encapsulante, le risque explosera dans la direction opposée.Les oracles fondamentaux ne sont pas meilleurs que les oracles de prix, ils optimisent simplement différentes dimensions de résultat.

7, le meilleur de l’histoire ?

Bien que l’ampleur de la liquidation de 19 milliards de dollars en une seule journée soit un record, elle ne représente que 0,45 % de la capitalisation boursière totale actuelle de 4,2 billions de dollars – il s’agit d’un désendettement violent plutôt que d’un effondrement structurel.Le rebond du lendemain a confirmé que ce retracement était davantage dû à la microstructure du marché qu’à la détérioration des fondamentaux.En termes nominaux, il s’agit en effet de l’événement de liquidation le plus important de l’histoire de la cryptographie, dépassant de loin le précédent sommet d’environ 10 milliards de dollars du 17 avril 2021.

D’un point de vue d’échelle relative, l’intensité des liquidations vendredi s’est considérablement atténuée : elles représentaient 45 points de base de la valeur marchande totale de 4,2 billions de dollars américains, soit seulement 5 points de base de plus que la proportion de liquidations d’avril 2021, lorsque la valeur marchande totale était de 2,3 billions de dollars américains.

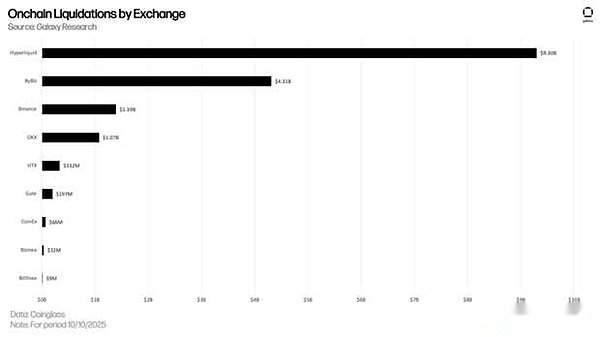

Bien que les problèmes de marché spécifiques à Binance aient exacerbé la pression de liquidation, la principale pression se concentre sur les échanges de contrats perpétuels tels que Hyperliquid et Bybit (Coinglass ne prend actuellement pas en compte les données Aster), ces plateformes sont responsables de 75 % du volume total de liquidation.

8, points d’attention de suivi

En dernière analyse, les actifs cryptographiques suivent le mécanisme de prix plutôt que l’esprit du contrat.La liquidation est basée sur les prix du marché plutôt que sur des notifications de courtoisie.Si vous participez à des contrats perpétuels ou à des transactions du cycle stablecoin avec effet de levier, vous assumez essentiellement des risques microstructurels.Lorsque la crise surviendra, le mécanisme d’allègement automatique de l’ADL récoltera des positions rentables lorsque la liquidité du carnet de commandes se tarira.

Les traders doivent garder l’esprit clair lorsqu’ils participent au marché : qu’achetez-vous réellement ? Quelle est l’ampleur réelle de l’exposition au risque ?Cet événement n’est ni sans précédent ni imprévisible.Les rendements excédentaires générés par le trading à effet de levier et l’agriculture de rendement s’accompagnent inévitablement d’un risque de liquidation.

Ne vous attendez pas à ce que les teneurs de marché garantissent inconditionnellement la stabilité des prix et la liquidité.Lorsque le marché est en difficulté, ils choisissent d’abord de se protéger.Personne ne vous « doit » une offre « équitable ».

La réponse des échanges a été tout aussi frustrante. L’industrie de la cryptographie intègre des hypothèses aux marchés et aux protocoles.Même si ces mesures peuvent atténuer la crise immédiate, elles créeront davantage de dangers cachés à l’avenir.Le codage en dur des valeurs « fondamentales » dans des oracles ou des indices peut éviter la récurrence d’un tel désancrage, mais il s’agit en fait d’utiliser un autre type de risque extrême (défaillance du dépositaire/chaîne croisée/émetteur) pour le partage social.Reconnaissez votre exposition au risque et ne soyez pas choqué lorsque les machines à effet de levier montrent leur vraie nature.

De telles purges sont logiques au regard de la structure plus large du marché. Cela élimine l’excès de levier.Lorsque les teneurs de marché sont réintégrés sur le marché, la volatilité de l’IBIT n’a pratiquement pas été affectée et la volatilité des options est revenue à la moyenne en une journée, ce qui confirme la résilience globale du marché de la cryptographie (à l’exception des casinos en chaîne Meme coin).