introducción

Megatendencia de tokenización

-

Fondo de liquidez digital institucional BlackRock USD (BUIDL) de BlackRock de 2.100 millones de dólares -

Fondo Anemoy AAA CLO de 783 millones de dólares de Janus Henderson (JTRSY) -

Fondo Monetario del Gobierno de EE. UU. (BENJI) en cadena de 717 millones de dólares de Franklin Templeton

Tamaño del mercado y pronóstico

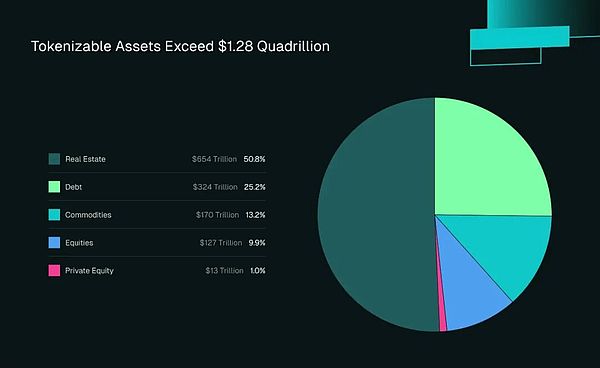

Los activos tokenizables superan los 1,28 billones de dólares

-

Investigación empresarial: 5,5 billones de dólares para 2029 (incluidas las monedas estables) -

Mordor Intelligence: 13,55 billones de dólares para 2030 (incluidas las monedas estables) -

Standard Chartered: 30,1 billones de dólares para 2034 (incluidas las monedas estables) -

Deloitte: el sector inmobiliario tokenizado alcanzará los 4 billones de dólares en 2035

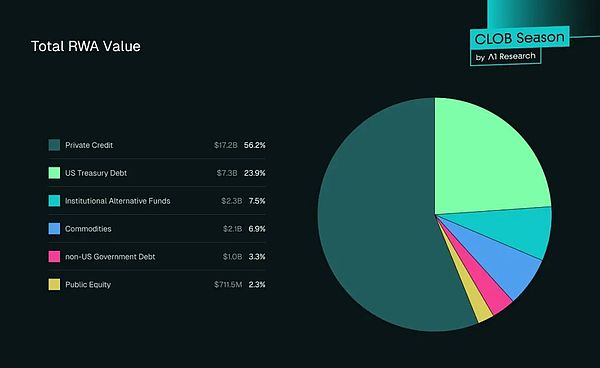

Tokenización por clase de activo

Valor total de activos del mundo real (RWA)

deuda

-

Deuda soberana, emitida por un gobierno (como los bonos del Tesoro de Estados Unidos) -

Deuda corporativa, emitida por una empresa en el mercado abierto. -

Crédito privado, emitido de forma privada por empresas a prestamistas no bancarios. -

Deuda personal, préstamos a particulares (como préstamos para automóviles, préstamos para tarjetas de crédito, hipotecas)

-

Fondo de bonos del gobierno de EE. UU. a corto plazo (OUSG) e ingresos en dólares (USDY) de Ondo Finance -

Letras del Tesoro estadounidenses tokenizadas (USYC) de Circle -

Figura Los préstamos acumulados sobre el valor de la vivienda privada (HELOC) superan los $12 mil millones

existencias

Dada la alta participación de inversores minoristas en el mercado de valores global de 127 billones de dólares, las acciones tokenizadas han sido una de las soluciones más esperadas y ampliamente discutidas en el espacio de activos del mundo real (RWA).

Sin embargo, esta anticipación aún tiene que traducirse en una tokenización real de las acciones.Sin embargo, los acontecimientos en curso apuntan a cambiar esto en un futuro próximo.Actualmente, los dos proyectos más importantes que promueven activamente la tokenización de acciones son Ondo Finance y Backed Finance.Si bien algunos activos «tokenizados» son esencialmente rastreadores sintéticos del precio de las acciones en cadena, tanto Ondo como Backed apoyan la tokenización de los mercados representados por acciones subyacentes reales.

Ondo Finance ha tokenizado aproximadamente $290 millones en valor de capital hasta la fecha, incluidos ETF que representan el S&P 500 (SPY, IVV), Nasdaq 100 (QQQ) y Russell 1000 (IWF).

Backed Finance ha tokenizado aproximadamente 76 millones de dólares en «xStocks», su producto de acciones en cadena.Backed no solo incorporó varios ETF convencionales a la cadena, sino que también lanzó versiones digitales de acciones individuales, incluidas Tesla (TSLA), MicroStrategy (MSTR), Nvidia (NVDA) y Circle (CRCL).

Si bien Ondo tiene la ventaja en la tokenización del valor, Backed ha establecido un dominio temprano en la atracción de actividad comercial;Los operadores han generado más de 4.500 millones de dólares en volumen de operaciones desde el lanzamiento de xStocks en junio de 2025.

bienes raíces

En primer lugar, es importante señalar que debido a la relativa falta de liquidez y transparencia en el mercado inmobiliario, la tokenización inmobiliaria no se incluye en ninguna de las métricas de tokenización mencionadas anteriormente.

No obstante, los bienes raíces son la clase de activos más grande del mundo, con un valor estimado de 654 billones de dólares.Dada su baja liquidez, falta de transparencia y tamaño del mercado, es probable que el mercado inmobiliario sea la clase de activos que más se beneficie de la tokenización generalizada.

Una empresa que lidera el camino en la tokenización de bienes raíces es RedSwanDigital, que planea tokenizar bienes raíces comerciales por valor de $100 millones en la cadena de bloques Stellar para fines de 2025.

Si bien RedSwan se limita actualmente a inversiones privadas, un proyecto DeFi que lleva esta innovación al público es Propy, que permite a los usuarios tokenizar sus propiedades y ponerlas a la venta en la cadena como acciones fraccionarias.Hasta la fecha, Propy ha facilitado más de 4 mil millones de dólares en volumen de transacciones.

productos básicos

Al igual que las clases de activos antes mencionadas, las principales materias primas (petróleo, gas natural y metales preciosos) tienen una capitalización de mercado combinada de más de 170 billones de dólares.

Entre las principales materias primas, el oro tiene la mayor demanda en Web3.Específicamente, Paxos y Tether han tokenizado colectivamente aproximadamente $2 mil millones en oro.

Otro proyecto que innova en el campo de las materias primas tokenizadas es Justoken, que actualmente ofrece mercados para la soja, el aceite de soja, el algodón y el maíz.Sin embargo, el comercio de estos tokens está actualmente limitado a inversores privados en canales fuera de la cadena.

capital privado

Si bien el mercado de capital privado es mucho menos transparente que la mayoría de los demás mercados, se estima que su capitalización de mercado global rondará los 13 billones de dólares en 2024.

A pesar de su tamaño relativamente pequeño, el capital privado es actualmente una de las clases de activos de más rápido crecimiento a nivel mundial, y se espera que el crecimiento sea aproximadamente del 54% en los próximos cinco años.El auge del capital privado como clase de activo global lo convierte en un candidato interesante para la tokenización, ya que su creciente importancia atrae la atención de inversores de diversas áreas de la innovación tecnológica.

Dos instituciones destacadas que actualmente ofrecen fondos de capital privado en cadena son Apollo Global Management (a través del Apollo Diversified Credit Securitization Fund) y Hamilton Lane (a través del Hamilton Lane Secondary VI Securitization Fund).Las dos instituciones globales han tokenizado colectivamente aproximadamente 133 millones de dólares en capital privado.

Si bien cada vez más instituciones están llevando sus activos directamente a la cadena de bloques, ha habido una ola reciente de proyectos nativos de DeFi que apuntan a acelerar el proceso, particularmente en el espacio del capital privado.

Dos proyectos que lideran este esfuerzo son Jarsy y PreStocks. Si bien sus plataformas no son idénticas, ambas ofrecen bolsas de capital privado en empresas populares que aún no han salido a bolsa (por ejemplo, SpaceX, OpenAI, ByteDance, etc.).Detrás de escena, ambos proyectos tienen participaciones en sus empresas públicas que respaldan totalmente todas las acciones en circulación.

Es una de las soluciones de activos del mundo real (RWA) más innovadoras hasta la fecha;permite a los inversores minoristas e institucionales acceder a capital privado mientras aprovecha la eficiencia de los canales blockchain para garantizar una ejecución y liquidación rápidas y rentables con comodidad las 24 horas.

En conjunto, estas cinco clases de activos abarcan más de 1,28 billones de dólares en valor, lo que hace de la tokenización una de las tendencias potencialmente más impactantes en la historia financiera.Si bien las posibilidades de adopción son interesantes, la tokenización a escala global sólo será posible si existe la infraestructura que la respalde.Los libros de órdenes con límite central (CLOB) son, con diferencia, la solución más ideal.

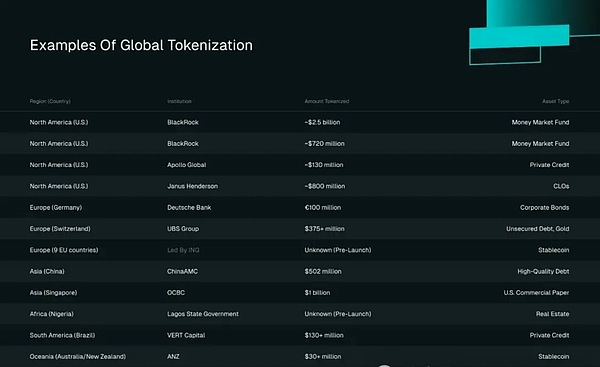

Patrones de adopción geográfica

En los últimos años, el mundo ha seguido avanzando al ritmo de la adopción e implementación de tecnologías de activos digitales.Hasta ahora, el movimiento de tokenización entre los administradores de activos ha despegado en gran medida en los Estados Unidos, liderado por las firmas antes mencionadas como BlackRock, Franklin Templeton, Apollo Global Management y Janus Henderson.

Además, ha habido un cambio significativo en la apertura en los EE. UU., impulsando la exploración de activos digitales a través de regulaciones compatibles con Web3, como la Ley GENIUS, incentivos para proyectos con sede en los EE. UU. y el potencial de un fondo soberano compuesto exclusivamente de activos digitales.

Sin embargo, si miramos globalmente, esto es sólo una parte de una tendencia global que se ha intensificado significativamente en los últimos años.

En Europa, los esfuerzos de adopción institucional notables incluyen:

-

Deutsche Bank gestiona 100 millones de euros en bonos corporativos tokenizados en Polygon

-

UBS de Suiza lanza bonos digitales y oro tokenizado por valor de 375 millones de dólares en el intercambio nativo de Suiza SIX Digital (SDX) y ZKSync

-

Nueve países de la UE trabajan para crear una moneda estable respaldada por euros regulada por MiCA

Varios países de Asia también se han unido a la carrera global de tokenización; algunos de los más destacados recientes incluyen:

-

China Asset Management Corporation (ChinaAMC), con más de 400 mil millones de dólares en activos bajo gestión, lanza un fondo de mercado monetario tokenizado de 500 millones de dólares en Ethereum

-

DBS Bank (OCBC), el segundo banco más grande de Singapur, lanzó recientemente una iniciativa para tokenizar papel comercial estadounidense por valor de mil millones de dólares.

Además, la tokenización ha encontrado casos de uso en África, América del Sur y Australia; Aquí hay algunos desarrollos recientes en estas regiones:

-

En Nigeria, el gobierno del estado de Lagos planea implementar bienes raíces tokenizados como parte de un movimiento más amplio hacia un sistema de registro de tierras basado en blockchain.

-

El administrador de activos brasileño VERT Capital tokenizó 130 millones de dólares en certificados de cuentas por cobrar agrícolas como implementación inicial de su plataforma de crédito privado basada en XRP.

-

Australia and New Zealand Banking Group (ANZ) se convirtió en el primer banco comercial en lanzar un dólar australiano tokenizado y actualmente está trabajando con China Asset Management Corporation y Fidelity International para mejorar la eficiencia financiera transfronteriza mediante la tokenización.

Ejemplo de tokenización global

A medida que el mundo se da cuenta de los beneficios potenciales de la tokenización para los mercados de capital globales, ha habido un cambio significativo en las actitudes de los gobiernos, los bancos centrales y las empresas privadas. Este cambio ha proporcionado un viento de cola para la industria, lo que ha provocado un enfoque generalizado en la claridad regulatoria para impulsar aún más su crecimiento.

Limitaciones de la infraestructura actual

Regulación y Cumplimiento

Si bien las instituciones han expresado repetidamente una visión positiva de la tokenización como tecnología, un obstáculo importante que les impide tokenizar los activos tradicionales a escala es la falta general de regulación.La industria lleva siglos creando y revisando estrictos estándares de cumplimiento, con especial atención en la mitigación de riesgos.Por tanto, para que puedan aceptar una nueva tecnología, por muy atractivas que sean sus perspectivas, debe existir un marco regulatorio claro que garantice la protección de la empresa, los clientes y los activos.

Curiosamente, esta cuestión parece estar resolviéndose gradualmente; El mayor enfoque institucional en los activos digitales ha llevado a muchos países a estar más inclinados a desarrollar marcos de cumplimiento adecuados:

Recientemente, la Ley GENIUS ha atraído la atención mundial como el primer marco regulatorio oficial de activos digitales en los Estados Unidos.Se espera que el proyecto de ley entre en vigor en enero de 2027 y su función principal es regular la emisión, las reservas, las operaciones y el comercio secundario de monedas estables.

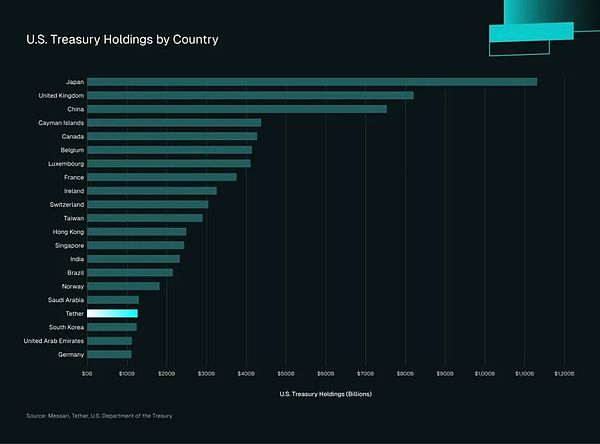

Uno de los aspectos más importantes de la Ley GENIUS es su impacto en la demanda de deuda soberana.Los emisores de monedas estables deben respaldar cada token en una proporción de 1:1 con activos altamente líquidos y de bajo riesgo, como efectivo, depósitos asegurados, valores del Tesoro de EE. UU. o acuerdos de recompra calificados.Hasta ahora, los bonos del Tesoro de EE. UU. han sido una opción de garantía común para los principales emisores de monedas estables;de hecho, Tether, el mayor emisor de monedas estables del mundo, es ahora el decimoctavo mayor tenedor de bonos del Tesoro de Estados Unidos en el mundo.

Tenencias de bonos del Tesoro de EE. UU. por país

Además de la Ley GENIUS, el marco de Regulación del Mercado de Criptoactivos (MiCA) de la UE, que entrará en vigor en 2023, es otro avance importante en la tokenización global.El objetivo de MiCA es aportar claridad y seguridad a la industria Web3 garantizando la protección de activos para clientes institucionales, exigiendo información de calificación para nuevos proyectos criptográficos, haciendo cumplir los requisitos de reserva y limitando los límites para los emisores de monedas estables, y más.Además, otros marcos integrales similares incluyen el VARA de Dubai, los regímenes VASP y VATP de Hong Kong y la regulación de activos digitales de Suiza bajo FINMA.

Los principales administradores de activos globales, gobiernos, bancos centrales, etc. no solo están discutiendo sino también interactuando con blockchain y activos tokenizados.A medida que el ritmo de adopción y experimentación continúa acelerándose, el proceso de establecimiento de estándares de cumplimiento adecuados debería seguir creciendo a un ritmo acelerado.

infraestructura

Además de la falta de estándares de cumplimiento, la infraestructura DeFi no ha evolucionado hasta el punto en que los administradores de dinero institucionales se sientan cómodos participando en mercados en cadena a escala.Esto se debe a las ineficiencias actuales (y a las ineficiencias percibidas), incluida la falta de soluciones de custodia, la fragmentación de la liquidez y la firmeza de las liquidaciones.

Soluciones de alojamiento

Cuando se trata de gestión de dinero institucional, un custodio confiable debe encargarse de tareas críticas como la protección de activos, el procesamiento de transacciones y la liquidación comercial.

Dado que históricamente los activos digitales han sido utilizados principalmente por inversores minoristas, la autocustodia ha sido la forma principal de protección y gestión de activos.Sin embargo, para cumplir con los requisitos de las instituciones globales, ha surgido una ola de soluciones de alojamiento. Los custodios notables incluyen empresas nativas de Web3 como Coinbase, Anchorage Digital y Fireblocks, así como bancos tradicionales como Fidelity y BNY Mellon.

Un desarrollo reciente que separa la gestión de garantías y los lugares de negociación es la integración de la moneda estable OpenDollar (USDO) de la plataforma de tokenización OpenEden con la custodia bancaria de Binance.A medida que Web3 se da cuenta gradualmente de que las instituciones necesitan este tipo de servicio de custodia, es posible que veamos desarrollarse toda una tendencia en torno a la «garantía de intercambio fuera de la cadena (OEC)», como explicó anteriormente el CEO de OpenEden.

dispersión de liquidez

Otro defecto que históricamente ha limitado la participación institucional en la adopción de las finanzas descentralizadas (DeFi) es la liquidez fragmentada.Actualmente, hay cientos de cadenas de bloques que respaldan las actividades de DeFi, con un total de más de 200 mil millones de dólares en activos, y 54 cadenas de bloques con al menos 100 millones de dólares en activos.Si bien es emocionante ver tantas cadenas de bloques contribuyendo a la evolución de DeFi, el problema es que la liquidez en cada cadena de bloques a menudo se limita a sí misma.

Es importante señalar que los mercados de capital mencionados anteriormente contienen más de 1,2 billones de dólares en activos.Para facilitar la entrada de incluso una fracción de estos activos, la liquidez de DeFi debe ser lo más eficiente posible, lo que significa que la liquidez en cualquier blockchain debería poder acceder sin problemas a aplicaciones en otras blockchains.Por ejemplo, así como una cuenta de acciones de EE. UU. puede negociar productos bursátiles en cualquier bolsa (como NYSE, Nasdaq, CBOE/BATS, OTC, etc.), la experiencia DeFi debe permitir a los usuarios utilizar cualquier aplicación desde una única fuente.

A medida que se desarrolla la industria de los activos digitales, surgen cada vez más soluciones al problema de la liquidez fragmentada.Ejemplos destacados incluyen:

-

Protocolos de interoperabilidad como Inter-Blockchain Communication (IBC), que permite la comunicación entre blockchains construidas en Cosmos SDK (que recientemente se ha expandido a otros ecosistemas como Ethereum), y LayerZero, actualmente utilizado por Tether, Ethena Labs, PayPal, Ondo y Usual. Un punto de venta clave de LayerZero es que los usuarios pueden personalizar su red de verificación descentralizada (DVN), brindando flexibilidad para el cumplimiento institucional.Además, LayerZero, a través de su estándar de token fungible (OFT) para toda la cadena, permite que existan tokens fungibles en múltiples cadenas, evitando el proceso de empaquetado.

-

Los agregadores de intercambios descentralizados (DEX), como Jupiter y 1inch, enrutan las transacciones a través de múltiples intercambios descentralizados, a menudo dentro de un ecosistema específico.

-

Las soluciones de abstracción de cadena, como Particle Network o Arcana Network, se centran en proporcionar a los participantes de DeFi una cuenta para usar en múltiples redes sin fricciones, evitando transferir la complejidad de las operaciones entre cadenas al usuario.

finalidad del acuerdo

Es comprensible que la industria financiera tradicional ponga gran énfasis en la liquidación de todas las transacciones (o el registro final de la transferencia de propiedad) sujetas a un marco de cumplimiento específico para mitigar todos los riesgos posibles.La liquidación la realiza normalmente una cámara de compensación; por ejemplo, muchas transacciones en Estados Unidos son liquidadas por el DTCC, que procesó 3,8 billones de dólares en transacciones de valores globales en 2024.

Los procesos actuales en las principales economías requieren que la liquidación se complete al menos un día después de que realmente se realice la transacción.Por ejemplo, el acuerdo «T+1» en los Estados Unidos y el acuerdo «T+2» en Europa, respectivamente, requieren que la transferencia de activos/efectivo se complete oficialmente uno o dos días después de que se produzca la transacción.Esta es un área clave donde la cadena de bloques puede mejorar, ya que algunas cadenas de bloques de alto rendimiento actualmente tienen tiempos de liquidación de menos de un segundo.

Si bien blockchain liquida automáticamente las transacciones basándose en el mecanismo de consenso de cualquier red determinada, la adopción institucional actualmente está limitada por la falta de estándares de cumplimiento.Si bien esto puede abordarse parcialmente a través de la educación (por ejemplo, comprender cuándo y cómo se completan las transacciones en cadena), es probable que las instituciones necesiten medidas de cumplimiento exhaustivas para garantizar que las liquidaciones en cadena realmente representen una finalidad absoluta y que todos los riesgos potenciales (por ejemplo, transacciones reversibles) se aborden y mitiguen.

Por qué DeFi finalmente se está volviendo «suficientemente bueno»

Si bien estas son barreras legítimas para la participación institucional a gran escala, los avances recientes en el rendimiento de blockchain y las innovaciones en la infraestructura del libro de órdenes límite central (CLOB) en cadena ofrecen soluciones prometedoras.

Hasta hace poco, la idea de que blockchain permitiera miles de transacciones por segundo o incluso una latencia inferior a un segundo se consideraba especulativa.Sin embargo, estos ahora se consideran estándares básicos mínimos para cadenas de bloques de alto rendimiento.

Por supuesto, para que las cadenas de bloques respalden eficazmente la actividad del mercado global, necesitan una infraestructura de transacciones de clase mundial. Aquí es donde entra CLOB.

A través de un motor de emparejamiento de alta velocidad (directamente integrado en la lógica de ejecución de la cadena de aplicaciones o combinado con procesamiento fuera de la cadena y liquidación dentro de la cadena), CLOB optimiza la eficiencia de la liquidez, el rendimiento de las transacciones, los tipos de órdenes complejos, etc., CLOB se está acercando al umbral de desempeño de las instituciones por primera vez.

La infraestructura CLOB es el eslabón perdido

Por qué los pedidos de libros son importantes para las instituciones

En mercados muy líquidos y activos, la infraestructura del libro de órdenes de límite central (CLOB) es la infraestructura más favorecida por las bolsas globales (como la Bolsa de Valores de Nueva York, Nasdaq, la Bolsa de Valores de Tokio, la Bolsa de Valores de Shanghai, etc.).

Una de las razones por las que CLOB se ha convertido en una infraestructura principal en el mercado de liquidez global es la transparencia y eficiencia de su motor de emparejamiento interno.La transparencia del motor de comparación permite conocer en tiempo real la actividad de la cartera de pedidos, lo que permite un descubrimiento eficiente de precios y garantiza al mismo tiempo el anonimato de los participantes.Además, el motor de comparación está específicamente optimizado para encontrar la forma más eficiente de satisfacer el flujo continuo de órdenes de compra y venta, lo que lo convierte en un mecanismo ideal para facilitar las operaciones de alta frecuencia.

Funcionalidad requerida

Los mercados financieros han experimentado una serie de cambios importantes en las últimas décadas, lo que ha dado lugar a una serie de características diseñadas para maximizar la eficiencia.Entre ellas, las características notables incluyen ejecución en menos de un milisegundo, fondos de liquidez profundos, tipos de órdenes complejos, márgenes de cartera e informes regulatorios.

Ejecución en submilisegundos

Como se mencionó anteriormente, los mercados globales dan mucha importancia a la velocidad, especialmente debido al comercio de alta frecuencia.El motor de coincidencia CLOB optimizado actual puede alcanzar una velocidad de entre 10 y 100 microsegundos, o entre 0,01 y 0,1 milisegundos.

Fondo de liquidez profundo

Según un informe diario de la Bolsa de Opciones de la Junta de Chicago, es común que los volúmenes de negociación del mercado de valores estadounidense excedan el billón de dólares, la mayoría de los cuales ocurren dentro de una sesión de negociación de 6,5 horas.El motor de emparejamiento CLOB puede integrar de manera eficiente órdenes de muchos participantes, esencialmente agregar liquidez en una red descentralizada y ejecutar órdenes en tiempo real para manejar una cantidad tan enorme de liquidez.

Tipos de órdenes complejas

Margen de cartera

Al leer y transmitir información en tiempo real sobre la profundidad y la liquidez del mercado, CLOB se convierte en una fuente eficaz de datos para gestionar el riesgo.Debido a que contienen el precio exacto de todas las órdenes de compra y venta en un momento dado, los modelos utilizados por empresas como cámaras de compensación o instituciones como Valor en Riesgo (VaR) pueden monitorear continuamente el riesgo general y calcular de manera eficiente la cantidad de margen que debería permitirse.

informes regulatorios

Al mantener una cartera de pedidos continua, CLOB proporciona transparencia en los datos de precios, lo que permite a los reguladores monitorear la liquidez y el comportamiento del mercado.Además, CLOB tiene la capacidad de registrar datos de forma estandarizada, lo que resulta útil para análisis y cruces entre diferentes activos y mercados.

Ventajas de las finanzas en cadena

Por todas las razones anteriores, CLOB puede servir efectivamente como el “eslabón perdido” entre DeFi y las finanzas tradicionales, brindando a las instituciones una infraestructura familiar y de alto rendimiento.Sin embargo, los mecanismos integrados en DeFi permiten que sus aplicaciones mejoren significativamente el desempeño de los mercados tradicionales.

Logre un mercado 24 horas al día, 7 días a la semana

En primer lugar, es importante señalar que CLOB siempre ha tenido la capacidad de funcionar las 24 horas del día.Esto se debe simplemente a que dependen de algoritmos para funcionar en lugar de la interacción normal entre humanos y computadoras.

Dicho esto, la “era anterior al mercado 24 horas al día, 7 días a la semana” termina con el surgimiento de las cadenas de bloques públicas.Si bien algunos mercados tradicionales históricamente han logrado operaciones de 24 horas, nunca ha habido un mercado global con actividad 24 horas al día, 7 días a la semana (las bolsas de divisas son las más cercanas, pero a menudo siguen siendo mercados «24 horas al día, 5 días a la semana»). La bolsa Nasdaq es pionera en este espacio;A principios de este año, su presidente anunció planes para permitir la negociación de acciones las 24 horas del día, cinco días a la semana en la segunda mitad de 2026. Su director ejecutivo anunció recientemente que Nasdaq también respaldará las acciones tokenizadas.

Básicamente, una cadena de bloques pública combina las propiedades algorítmicas de CLOB con las ventajas de la descentralización; su operación no se limita a ninguna ubicación geográfica específica.Esta mayor libertad finalmente permite a CLOB realizar su potencial: operar de manera eficiente las 24 horas del día, globalmente, agregando y procesando liquidez de cualquier fuente, en cualquier momento y en cualquier lugar.

Programabilidad y componibilidad

Como se mencionó brevemente en la introducción de este artículo, las finanzas en cadena desbloquean dos características principales para los activos basados en contratos inteligentes: programabilidad y componibilidad.

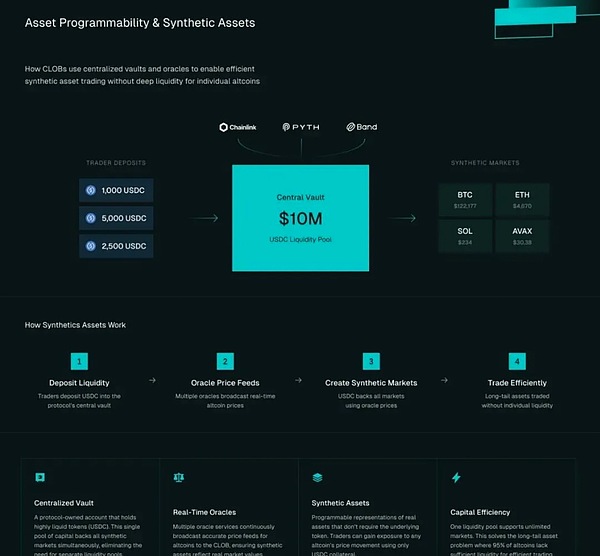

Programabilidad de activos frente a activos sintéticos

Básicamente, la programabilidad de activos permite a los desarrolladores personalizar la funcionalidad de cualquier activo específico, cambiando así su funcionamiento y uso.Una tendencia importante hacia la programabilidad en Web3 es la creación de activos sintéticos.De hecho, muchos CLOB utilizan actualmente esta función para respaldar la mayor parte del mercado de altcoins.Funciona permitiendo a los comerciantes depositar tokens de alta liquidez (como el USDC) en una «bóveda» centralizada (o cuenta propiedad del protocolo) y utilizar esa bóveda para proporcionar liquidez a todos los mercados.Entonces, suponiendo que la bóveda contenga USDC, una serie de oráculos transmitirán los precios de las altcoins a CLOB en tiempo real, y el USDC se utilizará para respaldar toda (o la mayor parte) de la liquidez.En última instancia, esto permite una actividad eficiente del mercado sin la necesidad de una gran liquidez en los activos de cola larga (la gran mayoría de las altcoins).

Programabilidad de activos frente a activos sintéticos

Esta capacidad de reflejar los precios de los activos en cadena sin necesidad de garantías no solo crea más posibilidades en la personalización de los activos, sino que también permite la exposición global a prácticamente cualquier clase de activos:

Futuros perpetuos sintéticos

La cadena de bloques L1 de Injective está diseñada para albergar aplicaciones innovadoras y de alto rendimiento para respaldar las actividades comerciales institucionales en activos sintéticos programables, conocidos como iAssets en el ecosistema de Injective. Helix es el mayor intercambio descentralizado (DEX) en Injective y actualmente ofrece acciones sintéticas con un apalancamiento de hasta 25 veces, así como índices personalizados como el TradFi Technology Stock Index (TTI).También proporciona exposición apalancada a los precios de materias primas como la plata (apalancamiento de 50x) y el petróleo crudo WTI (apalancamiento de 25x).Para proporcionar liquidez a estos activos, Injective utiliza un programa de liquidez abierto que permite participar tanto a los creadores de mercado profesionales como a los inversores minoristas.

En el núcleo de Injective se encuentra la infraestructura CLOB, que incluye un libro de pedidos en cadena (transmitido a través de pedidos iniciales fuera de la cadena), así como igualación y liquidación en cadena.Al combinar la infraestructura CLOB con activos programables innovadores, Injective demuestra una poderosa combinación de rendimiento y flexibilidad.

Ostium es otro actor importante en el espacio de activos sintéticos y ofrece una variedad de activos en Arbitrum, que incluyen:

-

Apalancamiento de 100x en índices bursátiles globales y acciones individuales

-

Apalancamiento de 100-200x en pares de Forex

-

Apalancamiento de 50-100x en metales preciosos, metales básicos y materias primas energéticas

En lugar de depender de los creadores de mercado tradicionales para gestionar la liquidez, Ostium utiliza una «bóveda de creación de mercado» centralizada del USDC similar a la que se muestra arriba. Para proteger a los proveedores de liquidez (LP) del riesgo, Ostium también incluye un colchón de liquidez para absorber desequilibrios largos y cortos y retiros instantáneos de DEX.Juntos, las bóvedas de creación de mercado y los colchones de liquidez forman la capa de liquidez compartida (SLL) de Ostium.

Además de ofrecer la selección más amplia de activos altamente apalancados en DeFi, Ostium aporta innovación a la arquitectura DEX.Ostium abandona la arquitectura común de creador de mercado automatizado (AMM)/CLOB y, en su lugar, emplea una infraestructura especializada para optimizar la exposición de precios simulada y proporcionar ejecución asincrónica en cadena.

Si bien la liquidez conjunta de Ostium es similar a una arquitectura VAMM, los proveedores de liquidez se benefician al no tener que igualar a las contrapartes de inmediato y evitar pérdidas transitorias.Sin embargo, corren un riesgo de pérdida más tradicional porque su desempeño está correlacionado positivamente con el desempeño de los operadores de la plataforma.

bienes raíces sintéticas

Parcl es una aplicación basada en Solana que aprovecha los activos programables para proporcionar exposición inmobiliaria las 24 horas del día, los 7 días de la semana, respaldando la cobertura y la especulación en 20 mercados clave (y en crecimiento).La liquidez se proporciona a través de un fondo común central para facilitar la negociación en cada mercado, y el poderoso ecosistema de datos agregados de Parcl Labs proporciona datos de mercado en tiempo real.

Parcl no sólo permite a los inversores minoristas globales obtener una exposición larga o corta a algunos de los mercados inmobiliarios más importantes del mundo, sino que también permite una especulación sin precedentes sin comprar los activos subyacentes, lo que reduce significativamente la barrera de entrada.En última instancia, Parcl demuestra plenamente el poder de los activos programables.

Aunque Ostium y Parcl no se basan en infraestructura CLOB, los mencionamos aquí porque demuestran la capacidad de fusionar activos tradicionales con tecnología programable.Junto con Injective, estas plataformas destacan una interesante compensación exclusiva de Web3: eliminan el riesgo de ineficiencias de precios pero dependen de proveedores de Oracle para transmitir con precisión datos de precios en tiempo real.

Arquitectura de token programable

Si bien la programabilidad obviamente puede cambiar la forma en que se obtiene la exposición a los activos en cualquier mercado, también puede proporcionar específicamente exposición a las «características» inherentes a un solo token.Un proyecto popular que demuestra este caso de uso es Pendle, que proporciona tokens personalizados para generar activos.Específicamente, cualquier activo rentable se divide en dos tokens: tokens principales (PT), que esencialmente funcionan como bonos de cupón cero, y tokens de rendimiento (YT), que brindan a los tenedores exposición directa a las fluctuaciones en los rendimientos del activo.Esta es esencialmente una versión en cadena de la eliminación de bonos, pero mejora la mecánica subyacente al hacerla aplicable a cualquier activo rentable y abierta a cualquier participante en la cadena.

componibilidad

La componibilidad está relacionada con la programabilidad porque permite una personalización de activos sin precedentes. Sin embargo, se refiere específicamente a la capacidad de los contratos inteligentes para interactuar entre sí y crear productos únicos.Una forma en que la componibilidad está cambiando DeFi es resolviendo el problema de dispersión de liquidez antes mencionado.Al integrar contratos inteligentes con diferentes ecosistemas, muchos desarrolladores están creando soluciones para abstraer operaciones específicas de la cadena y crear una experiencia de usuario (UX) más unificada.

Otro ejemplo común de componibilidad es la creación de bóvedas, que son proyectos estructurados específicos de Web3 que se pueden personalizar de casi cualquier forma.Un ejemplo temprano de creación de bóvedas personalizadas es Yearn, que inicialmente utilizó bóvedas para rotar automáticamente los fondos de depósito en aplicaciones DeFi que ofrecían los mayores rendimientos de monedas estables.Sin embargo, a medida que crece la innovación de DeFi, también lo hacen los posibles casos de uso de las bóvedas.

En el espacio CLOB, dos proyectos que llevan la componibilidad a la siguiente etapa de los mercados en cadena son Valhalla y World Capital Markets, descritos en nuestro último informe, Live Blockchains and the Rise of On-Chain CLOB.

Actualmente, la componibilidad también se utiliza para resolver el problema de la liquidez fragmentada en el campo de los RWA.Muchas instituciones tienen una amplia selección de fondos y, a medida que se tokenizan más y más fondos, deben integrarse bien con las plataformas DeFi para evitar el riesgo potencial de iliquidez.Aave, un mercado de préstamos descentralizado y una de las principales aplicaciones Web3 (TVL, ~75 mil millones de dólares) está aprovechando su último producto, Horizon, para brindar capacidades de componibilidad específicamente para usuarios institucionales.El producto permite a los usuarios elegibles, incluidos los usuarios institucionales, utilizar RWA como garantía para préstamos de monedas estables.Al integrarse con una de las aplicaciones más populares en el espacio DeFi, este es un paso crítico para que los activos institucionales se beneficien de la liquidez en cadena.

En última instancia, la componibilidad y la programabilidad tienen el potencial de mejorar enormemente los mercados globales.Al habilitar la funcionalidad integrada para RWA, las posibilidades de tokenización van mucho más allá de simplemente llevar activos a la cadena de bloques; puede transformar la utilidad y accesibilidad de los activos y extender su alcance más allá de las instituciones al público en general al permitir capacidades completamente nuevas dentro y entre las clases de activos.Al llevar activos a una cadena de bloques pública, la tokenización tiene el potencial de brindar exposición a cualquier persona con una dirección de cadena de bloques, lo que naturalmente aumenta la liquidez disponible que fluye hacia el mercado.Esto es particularmente beneficioso en mercados donde pueden existir ineficiencias debido a la baja liquidez y accesibilidad (por ejemplo, bienes raíces, capital privado, deuda corporativa, etc.).

El camino por delante

A medida que la demanda de monedas estables, tokenización y finanzas en cadena aumenta en todo el mundo, está claro que ha comenzado un cambio importante.En este momento único de la historia, somos testigos de la convergencia de organizaciones tradicionales (por ejemplo, instituciones financieras, gobiernos, bancos centrales) con proyectos Web3 que están a la vanguardia de la tendencia de la tokenización.

En la intersección de estos dos mundos se encuentra CLOB: infraestructura comúnmente utilizada en los mercados tradicionales de todo el mundo, reutilizada para un futuro en el que los activos digitales se conviertan en el nuevo estándar.Si bien este ha sido un objetivo de los desarrolladores de blockchain durante años, los avances en la infraestructura en cadena están alcanzando un punto de inflexión que, por primera vez, puede ofrecer los niveles de rendimiento y cumplimiento necesarios para respaldar la actividad del mercado global.

En última instancia, los CLOB en cadena brindan a las instituciones una experiencia similar y al mismo tiempo sientan las bases para una nueva generación de activos tokenizados programables.Esta migración abre nuevas posibilidades para el comercio, el uso y el diseño de activos, al tiempo que proporciona una liquidez más confiable a todos los mercados a través de una exposición pública más amplia.

A medida que esta tendencia continúe desarrollándose, sin duda veremos que los factores favorables existentes convergerán para acelerar su adopción.Finalmente, profundizaremos en algunos escenarios potenciales que podría traer esta evolución, así como algunos de los hitos y nuevos desarrollos que podrían surgir de ella.

Predicción de la línea de tiempo

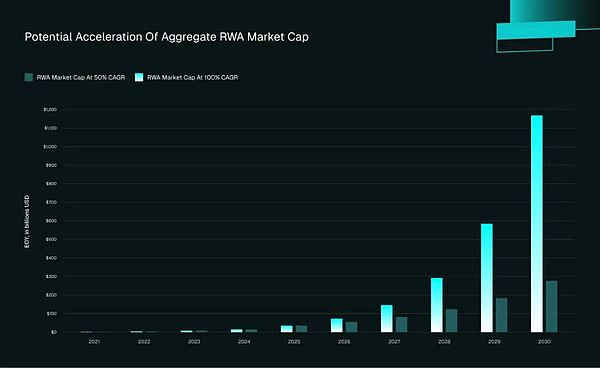

La aceleración de la tendencia de la tokenización en el futuro se puede atribuir a dos factores principales: la evolución del panorama regulatorio global y el espacio de mercado aparentemente ilimitado para los activos tokenizados (más de 1,2 billones de dólares).Sin embargo, también está surgiendo rápidamente un tercer viento de cola importante: infraestructura capaz de respaldar activos y mercados de grado institucional, específicamente, CLOB.Así como la programabilidad y la componibilidad son las fuerzas impulsoras detrás de la transformación de los mercados de capitales de DeFi, los CLOB también son la base para permitir este cambio.

En los próximos 1 o 2 años, es probable que estos tres factores positivos formen un efecto volante, impulsando la aceleración de la adopción institucional y sentando las bases para un crecimiento exponencial en el valor de mercado total de los activos del mundo real (RWA).Podemos imaginar esta situación:

-

Los reguladores globales continúan creando marcos de cumplimiento que no sólo llenan los vacíos regulatorios sino que también alientan la participación institucional y gubernamental.

-

Las instituciones identifican oportunidades significativas y comienzan a tokenizar fondos relativamente líquidos y de bajo riesgo como una «prueba» (es decir, BUIDL); actualmente nos encontramos en las primeras etapas de esta fase.

-

Al mismo tiempo, los neobancos tradicionales/Web2 (por ejemplo, Revolut, Chime, etc.) integrarán cada vez más canales blockchain en sus productos para seguir siendo competitivos.

-

Los proyectos DeFi optimizados para DeFi institucional están comenzando a integrar estos RWA en varias aplicaciones (Aave’s Horizon ha iniciado este proceso).

-

Los gerentes de agencias y sus clientes están experimentando de primera mano los beneficios de la componibilidad y la programabilidad por primera vez (y están muy contentos con ello)

-

A medida que se acelera la migración institucional en cadena, los desarrolladores se dan cuenta de las oportunidades desde su propia perspectiva (es decir, la capacidad de personalizar/programar productos financieros).

-

Esto ha resultado en un cambio significativo de desarrolladores de la industria «Web2» a Web3, atrayendo más talento e innovación a la industria.

-

Con la afluencia de nuevos constructores, se crean productos más especializados y de alto rendimiento, y las instituciones se sienten más cómodas aumentando la escala y la elección de los activos implementados en la cadena.

-

Esto ha llevado a la expansión de las primeras tendencias de tokenización en tecnologías emergentes; un ejemplo destacado es la tokenización de la financiación de GPU que surgió debido a las mayores demandas informáticas de la innovación en IA.

Independientemente de que esto suceda o no en los próximos años, lo siguiente sigue estando claro: a nivel mundial, el interés de los gobiernos, los reguladores y las instituciones en la adopción y el uso de las finanzas en cadena ha aumentado significativamente en los últimos años, y estos vientos de cola nunca han sido tan fuertes.

Hitos dignos de mención

La aceleración de la tendencia de la tokenización

-

Grandes instituciones que tokenizan los activos que gestionan (BlackRock, etc.) -

Blockchain/CLOB de alto rendimiento está a punto de alcanzar velocidades de nivel institucional -

Desarrollo continuo del marco regulatorio ( Ley GENIO esperar) -

Creciente interés en activos tokenizados de las principales bolsas (por ejemplo, Nasdaq, London School of Economics) -

Ola de anuncios/lanzamientos de “redes de monedas estables” (por ejemplo, Plasma, Tempo, Stable, Arc, etc.)

IPO tokenizada

1 billón de dólares de APR

Posible aceleración de la capitalización de mercado total de RWA