Autor: Pedro M. Negron, Medium;

La financiación de descentralización (DEFI) introduce un acuerdo financiero que permite un préstamo directo en su plataforma, y los usuarios pueden pedir prestados activos sin depender de las agencias intermedias tradicionales.

Estos protocolos utilizan principalmente contratos inteligentes.El prestamista proporciona sus activos al grupo de liquidez y obtiene interés como compensación, y los prestatarios pueden obtener préstamos proporcionando hipotecas.La tasa de interés generalmente está determinada por el algoritmo, y el algoritmo muestra la dinámica de la oferta y la demanda de los activos en el grupo.

Este artículo estudia los riesgos económicos relacionados con el acuerdo de préstamo Defi, determina su punto más vulnerable y discute métodos efectivos para monitorear el riesgo de defi.En este artículo, estudiaremos indicadores en el protocolo AAVE (el mayor acuerdo de préstamo en Defi).

Préstamo y prestatario

El principal riesgo financiero de depositar los acuerdos de préstamos es la posibilidad de no poder recuperar activos, y generalmente ocurre cuando el prestatario no paga el préstamo.

El protocolo Defi se ejecuta actualmente sobre la base del exceso de hipotecas, lo que significa que el prestatario debe proporcionar un cierto porcentaje de hipoteca por adelantado por el monto de los préstamos.Si el valor de los fondos de préstamo es más bajo que este umbral, el mecanismo se activará para confiscar la hipoteca del prestatario para proteger los activos de la parte del préstamo.

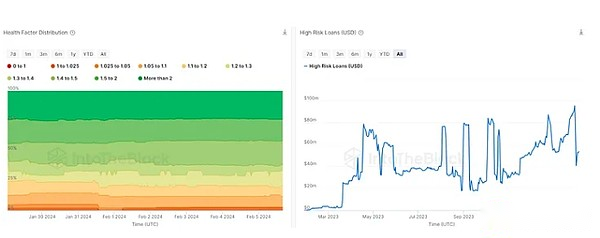

Fuente: Radar de riesgo de EntheBlock

Estos dos indicadores están diseñados para monitorear las categorías de préstamos que enfrentan riesgos de liquidación.El indicador «Distribución del factor de salud» a la izquierda muestra el factor de salud de la posición del préstamo como un indicador al calcular la relación del titular de mantener la hipoteca y la cantidad de préstamo, refleja el nivel de seguridad de la posición del prestatario.La hipoteca del usuario se clasifica de acuerdo con sus propios factores de salud.Los índices que son superiores a 1.50 indican que el nivel de riesgo del acuerdo es bajo.Monitoree el número de hipotecas en cada factor de salud es útil para el seguimiento del seguimiento.Si el precio cae repentinamente, comprender el nivel de exposición del esquema dentro de cada factor de salud puede ayudar a reducir el riesgo.

El indicador de la derecha muestra el valor del préstamo garantizado por los activos de volatilidad, y su umbral de liquidación está dentro del 5%.Esta información puede ayudar a los usuarios a comprender los préstamos de alto rendimiento de los protocolos y las piscinas específicas, y permitir que el liquidador predice la liquidación futura.Si el valor de la disminución de la hipoteca o el precio de los activos aumentan, la posibilidad de liquidación aumentará, por lo que los préstamos dentro del 5% del umbral de liquidación se considerarán un alto riesgo.Al identificar préstamos con una tasa de limpieza de menos del 5%, los inversores y los usuarios pueden comprender mejor el nivel de riesgos relevantes y ayudarlos a tomar decisiones sabias sobre el depósito o utilizar un acuerdo.

Liquidador

En el acuerdo AAVE y la mayoría de los acuerdos de préstamo en Defi, la persona responsable de monitorear y garantizar que el préstamo reembolse el préstamo se denomina liquidador.Si el valor de la hipoteca proporcionado por el prestatario para el préstamo es más bajo que el umbral programado, el liquidador es responsable de la liquidación.Mantener una limpieza fuerte y activa de las personas en el acuerdo es fundamental para garantizar la vitalidad del acuerdo.

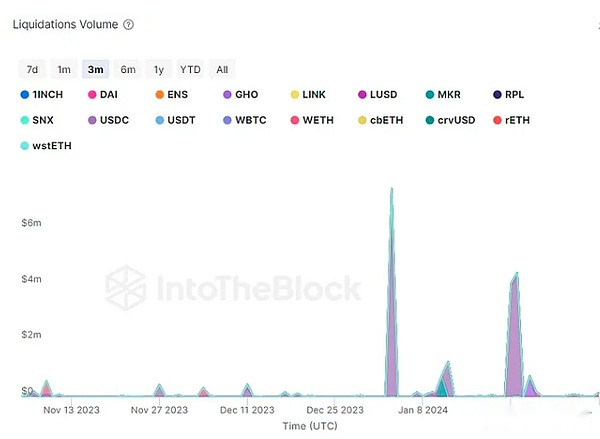

Fuente: Radar de riesgo de EntheBlock

El monto de liquidación se refiere al monto total de fondos confiscados y vendidos cuando el prestatario no paga el préstamo.Este indicador puede conocer el nivel de riesgo en el sistema.Además, también muestra el valor obtenido por la liquidación de un acuerdo de protección artificial de la influencia de las deudas incobrables.

Actividad ballena

Las acciones y movimientos del gran titular (ballena) también son cruciales para la seguridad económica del acuerdo.Sus actividades en el mercado pueden afectar rápidamente a varios mercados y cambiar significativamente las tasas de interés.

Si los incentivos del liquidador no son suficientes para motivarlos a manejar las órdenes, la liquidación a gran escala de la ballena puede causar una deuda incobrable en el acuerdo.Por lo tanto, se recomienda continuar monitoreando sus actividades y sus mercados involucrados al participar en el acuerdo.

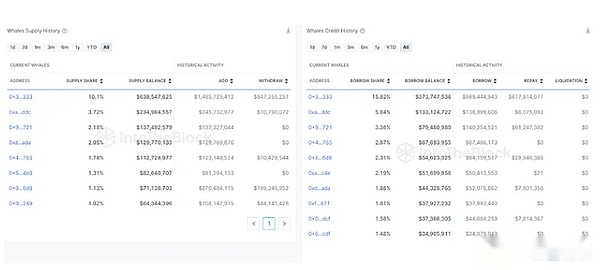

Fuente: Radar de riesgo de EntheBlock

Estos dos indicadores proporcionan una descripción completa del comportamiento actual de las ballenas en el acuerdo.Desde la perspectiva de los prestatarios, analizar el historial de liquidación puede permitirle evaluar los riesgos relacionados con los préstamos del acuerdo.Además, al verificar el reembolso y la deuda total, los usuarios pueden evaluar la interacción entre el pasado de la ballena y los acuerdos, e intentar predecir sus comportamientos típicos.Además, la participación actual del préstamo permite al liquidador y al prestamista predecir la situación en la que se puede liquidar la ballena.

Desde la perspectiva del lado de la oferta, el prestatario puede monitorear la participación de la oferta del préstamo y estimar la situación de retiro de liquidez y su impacto potencial en la tasa de interés del préstamo.Los usuarios también pueden observar los hogares de almacenamiento más grandes para analizar su capacidad de préstamo en relación con los depósitos, lo que puede proporcionar información útil al investigar el apalancamiento de los prestamistas para los depósitos de protocolo.

Poder de las ideas sobre los indicadores de monitoreo

En resumen, el ecosistema Defi, especialmente el acuerdo de endeudamiento, como AAVE, se ejecuta en un mecanismo complejo, que involucra el papel clave de los prestatarios, prestamistas y liquidantes para mantener la salud y la seguridad del sistema.

Los indicadores de monitoreo, como la distribución del factor de salud y el volumen de liquidación, pueden proporcionar información valiosa para el nivel de riesgo del acuerdo y la eficiencia del proceso de compensación.El comportamiento de grandes hogares de almacenamiento o «ballenas» tendrá un impacto significativo en la dinámica del mercado y el bien económico.Es necesario monitorear continuamente para reducir los riesgos relacionados con la liquidación a gran escala y las fluctuaciones de la tasa de interés.Comprenda la interacción entre el prestatario y el prestamista, y analice las actividades de los almacenadores máximos, lo que ayuda a los usuarios a evaluar el impacto potencial del riesgo de endeudamiento y los cambios de liquidez en el ecosistema.