El 5 de noviembre de 2025, el cierre del gobierno federal de Estados Unidos cumplió 35 días, igualando el récord más largo de la historia. El estancamiento se debe a las diferencias entre los republicanos y los demócratas en el Congreso sobre el proyecto de ley de presupuesto.Los demócratas exigieron una extensión de los subsidios de la Ley de Atención Médica Asequible, mientras que los republicanos se negaron a ceder. Esto llevó al Senado a rechazar proyectos de ley de asignaciones temporales aprobados por la Cámara de Representantes en 14 ocasiones.Durante el cierre, los impuestos se recaudaron como de costumbre, pero el gasto federal se congeló significativamente, alrededor de 700.000 empleados estaban de licencia sin goce de sueldo, los retrasos en la seguridad del aeropuerto afectaron a un total de 3,2 millones de pasajeros, el Programa de Asistencia Alimentaria (SNAP) solo pagó el 50% de los beneficios y el programa infantil Head Start se cerró parcialmente.El impacto económico ya se está sintiendo: la Oficina de Presupuesto del Congreso estima que las pérdidas del PIB son de aproximadamente 1.400 millones de dólares por semana.Si el cierre continúa, la crisis de liquidez se convertirá en el mayor peligro oculto.

El “pipeline” del sistema financiero ha dado señales de tensión

Los mercados de financiación a corto plazo del sistema financiero estadounidense dependen de aproximadamente 3 billones de dólares en transacciones de recompra (repo) a un día.Estas transacciones están garantizadas por bonos del Tesoro, y los bancos, los fondos del mercado monetario (FMM) y los operadores primarios se prestan dólares entre sí diariamente para garantizar una liquidación de pagos fluida.El indicador central esTasa de financiación garantizada a un día (SOFR), que refleja el costo real del endeudamiento. El 3 de noviembre de 2025, SOFR informó un 4,04%, 4 puntos básicos más que el interés de la Reserva Federal sobre los saldos de reservas (IORB, límite superior de 4,00%).Ha superado el límite superior durante seis días consecutivos y el diferencial del promedio móvil de 10 días alcanzó los 38 puntos básicos.

La Reserva Federal no fija un tipo de interés único, sino que establece un corredor: el límite inferior es el tipo de interés ON PVP (4,00%), y el límite superior es el tipo de interés IORB y el Fondo Permanente de Recompra (SRF) (4,25%). En circunstancias normales, el SOFR debería fluctuar por debajo del límite superior.Sin embargo, desde septiembre de 2025, SOFR ha superado repetidamente el límite superior.El 31 de octubre, el uso de SRF en un solo día alcanzó un récord de 50.350 millones de dólares estadounidenses, y el 3 de noviembre alcanzó otros 29.400 millones de dólares estadounidenses.Esto demuestra que el mercado privado no está dispuesto a prestar y las instituciones se ven obligadas a buscar ayuda de la Reserva Federal.

El extremo no asegurado también está bajo presión.La tasa de fondos federales (EFFR) cotiza a un precio promedio diario de $8-9 mil millones de dólares, con el promedio móvil de octubre 12 puntos básicos por encima del ON PRR.Logan, presidente de la sucursal de la Reserva Federal en Dallas, advirtió el 31 de octubre: «Si el reciente aumento de la tasa de recompra no es temporal, la Reserva Federal necesita iniciar compras de activos (QE)».El presidente Powell también mencionó «ductos estrechos» en su discurso de noviembre.

La Cuenta General del Tesoro (TGA) se ha convertido en un «agujero negro» de liquidez

TGA es la «cuenta corriente» del Tesoro en la Reserva Federal.En un año normal, el saldo objetivo de la TGA es de 850 mil millones de dólares, y los ingresos tributarios se desembolsan rápidamente después de las entradas, formando un complemento a las reservas bancarias.Antes del cierre de 2025, el Ministro de Finanzas ha llenado el TGA de 300 mil millones a 850 mil millones, agotando el colchón del ON PVP (sólo quedan 15 mil millones).Después del cierre, decenas de miles de millones de ingresos fiscales continuaron llegando en promedio diario, pero los gastos casi cayeron a cero, lo que provocó que el TGA se disparara a 959 mil millones de dólares (promedio semanal el 29 de octubre), un aumento de 150 mil millones con respecto a antes del cierre.

Por cada dólar de aumento de la TGA, se retira del sistema bancario un dólar de reservas.De julio a octubre de 2025, las reservas bancarias cayeron de 3,4 billones a 2,8 billones, lo que representa el 13% del M2. La última vez que se alcanzó este nivel fue cuando tres grandes bancos, incluido el Silicon Valley Bank, colapsaron en 2023. El PVP está casi agotado (sólo 51,8 mil millones el 3 de noviembre) y ya no puede actuar como «amortiguador».

Triple apretón: QT + Nueva deuda + Cierre

-

Ajuste cuantitativo (QT)

La Reserva Federal está reduciendo sus tenencias de activos en 95 mil millones de dólares cada mes, y se siguen perdiendo reservas.El 29 de octubre, el FOMC anunció el fin del QT el 1 de diciembre, pero ya era demasiado tarde.

-

Enorme emisión de deuda

El déficit en el año fiscal 2025 es de 2,1 billones y cada día es necesario emitir decenas de miles de millones de bonos gubernamentales. Los compradores deben preparar dólares estadounidenses con anticipación para agotar aún más las reservas.

-

amplificador de cierre

Si el TGA aumenta otros 50 mil millones por semana, en un mes se eliminarán 200 mil millones de reservas. La temporada de impuestos (enero-abril) será aún peor.

El indicador de liquidez neta de la Reserva Federal (balance – ON PVP – TGA, invertido) ha aumentado considerablemente en dos meses, el índice del dólar estadounidense DXY ha subido a 108 durante el mismo período y el rendimiento del Tesoro estadounidense a 10 años se acerca al 4,8%.Bitcoin y el S&P 500 cayeron un 1,1% y un 0,8% respectivamente esta semana, y el VIX subió a 21.

Ruta de transmisión de la crisis

Etapa 1: Recompra fuera de controlSi el SOFR aumenta al 4,30% (límite superior del SRF + 5 pb), los operadores primarios acudirán colectivamente al SRF y el uso en un solo día puede exceder los 100 mil millones, exponiendo la dependencia del «prestamista de último recurso».

Etapa 2: Escasez de reservasSi la relación reservas/PIB cae por debajo del 11%, los bancos reducirán el apalancamiento en el balance y reducirán la suscripción de deuda pública.Los bancos regionales son los primeros en soportar la mayor parte de la presión: en 2025, tres bancos pequeños y medianos tendrán índices de morosidad superiores al 5%.

Etapa tres: congelación de créditoUna ola de reembolsos de fondos del mercado monetario → una suspensión de las recompras privadas → una ruptura en la cadena de pagos.La probabilidad de que se repita el incidente del SVB en marzo de 2023 ha aumentado al 30% (modelo de Goldman Sachs).

Etapa 4: shock sistémicoLa Reserva Federal se vio obligada a reiniciar la QE, comprando 200 mil millones de bonos cada mes.El rendimiento a 10 años se desplomó 50 puntos básicos y el índice del dólar estadounidense se desplomó por debajo de 100, lo que provocó una pérdida de expectativas de inflación.

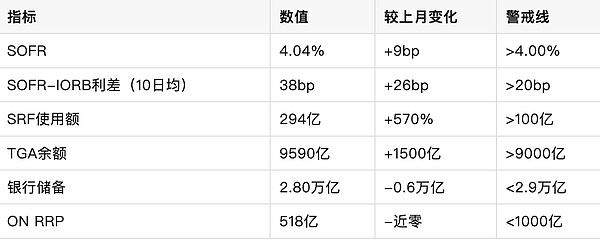

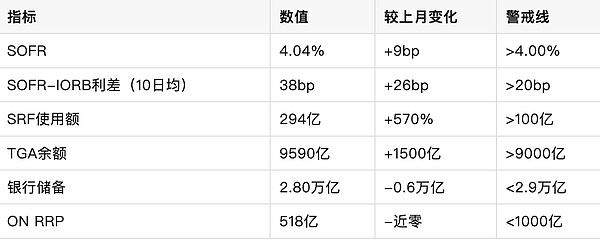

Los últimos datos de un vistazo (2025.11.4)

Plan de Emergencia de la Reserva Federal

-

Reinicie QE inmediatamente

Comprar bonos por valor de 150 mil millones de RMB por mes hasta que las reservas vuelvan a 3,2 billones de RMB.

-

Regulación a la baja IORB 25 pb

Estimula los préstamos bancarios y reduce el SOFR.

-

Ampliación de las contrapartes del FUR

Incorporar más FMM y bancos extranjeros.

-

Suspensión de nueva emisión de bonos

El Ministerio de Hacienda ha utilizado medidas especiales (parte de las cuales ya se utilizaron en octubre).

El camino hacia la derrota del parlamento

Los más optimistas: los líderes bipartidistas del Senado, Thune y Schumer, llegaron a un compromiso el 6 de noviembre, la Cámara de Representantes reanudará sus sesiones el 10 de noviembre y se proporcionará financiación temporal hasta enero de 2026. Los más pesimistas: el cierre se retrasa hasta diciembre, el TGA supera los 1,1 billones, el SOFR se precipita al 4,50%, lo que desencadena un «flash crash».

Los inversores responden

-

el efectivo es el rey

Incrementar la tenencia de letras del Tesoro a 3 meses (rendimiento 4,15%).

-

Cobertura del riesgo de cola

Compre opciones de compra VIX y ETF de oro.

-

Preste atención a los puntos gatillo

El SOFR supera el 4,10% consecutivo o el SRF supera los 50 mil millones en un solo día, lo que implica reducir las posiciones en activos de riesgo.

El cierre del gobierno fue originalmente una farsa política, pero se convirtió en una amenaza sistémica en el contexto de liquidez agotada.La Reserva Federal ha puesto una luz roja: el 3 de noviembre, el uso del SRF alcanzó un nuevo máximo desde la epidemia.Si el Congreso se retrasa una semana más, TGA drenará otros 100 mil millones en reservas y SOFR podría perder el control.La historia nos dice que el cierre de 35 días en 2018 solo causó una pérdida del 0,1% del PIB, pero las reservas actuales son solo el 70% de ese año y el colchón del ON PRR está agotado.Cualquier perturbación puede encender el polvorín.Reabrir el gobierno es la única clave para detener la crisis.