Source : Coinbase ; Compilé par : Bitcoin Vision

Il n’y a pas de réponse facile après un effet de levier excessif

Actuellement, plusieurs institutions tentent de déchiffrer les événements qui ont conduit à l’effondrement du marché des cryptomonnaies le 11 octobre, qui a anéanti plus de 19 milliards de dollars de positions à effet de levier.Par conséquent, nous n’entrerons pas dans les détails du comment, du quoi, du quand et du pourquoi des événements, ni simplement pour corriger tout malentendu sur la séquence des événements.Cependant, nous sommes plus préoccupés par la façon dont cette chute a affecté l’état actuel du marché des cryptomonnaies.

Même si le catalyseur immédiat a été un tweet du président Trump annonçant des droits de douane de 100 % sur les importations chinoises, plusieurs facteurs ont donné à cet incident une ampleur aussi grave.Ces facteurs incluent un effet de levier excessif, la fragmentation de la liquidité entre les bourses et l’augmentation des garanties sur marges croisées, qui masquent tous le risque global pris par de nombreux grands traders de crypto-monnaie.

En effet, nous pensons que les concepts de marché tels que la convexité des prix sont difficiles à comprendre (ou du moins pas intuitifs) pour la plupart des acteurs du marché, mais le défi supplémentaire que représentent les marchés d’altcoin peu négociés conduit également à une mauvaise gestion des risques.De plus, les plateformes sont désormais bien plus interconnectées que jamais, ce qui peut avoir des conséquences inattendues sur les transactions.

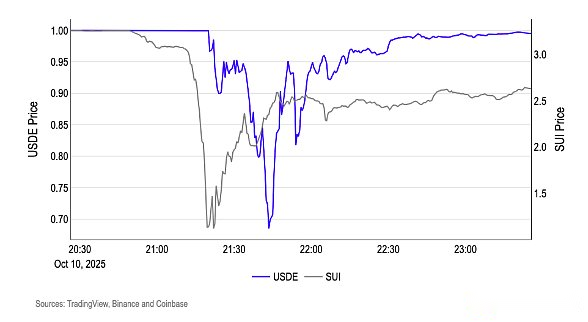

Il est difficile de déterminer exactement le niveau d’effet de levier éliminé du système, mais nous l’exprimons ci-dessous en utilisant le ratio de l’intérêt ouvert total sur les contrats à terme perpétuels et les options sur toutes les plateformes (y compris les bourses centralisées comme Binance et Deribit et les bourses décentralisées comme Hyperliquide) par rapport à la capitalisation boursière totale des crypto-monnaies à l’exclusion des pièces stables.

Figure 1. L’effet de levier du système a enregistré l’une des plus grandes liquidations de l’histoire des crypto-monnaies

Ce ratio de levier système nous indique qu’avant que n’éclate la vague de liquidations, l’exposition purement spéculative au marché des cryptomonnaies (c’est-à-dire en ne comptant que les paris directionnels, hors couverture) était proche de 7 %.Cela dit, depuis le début du mois de mai, nous avons constaté une augmentation de l’effet de levier systémique, l’exposition aux produits dérivés ayant presque doublé par rapport à la capitalisation boursière des cryptomonnaies.La forte baisse du 11 octobre (voir Figure 1) reflète un désendettement massif à des niveaux inférieurs à 4 %, avec une légère reprise cette semaine – maintenant de retour aux niveaux observés au début de l’année.

Notre avis :L’augmentation constante de l’effet de levier au début de l’année illustre la nature procyclique de l’effet de levier dans le domaine des crypto-monnaies, le positionnement spéculatif ayant augmenté plus rapidement que la capitalisation boursière des crypto-monnaies sous-jacentes, exacerbant ainsi les vulnérabilités du marché.D’un autre côté, le graphique montre bien comment le marché peut revenir à des niveaux d’endettement structurellement plus sains après un « nettoyage », ouvrant peut-être la voie à un potentiel rallye.Pour autant, le timing reste très incertain.

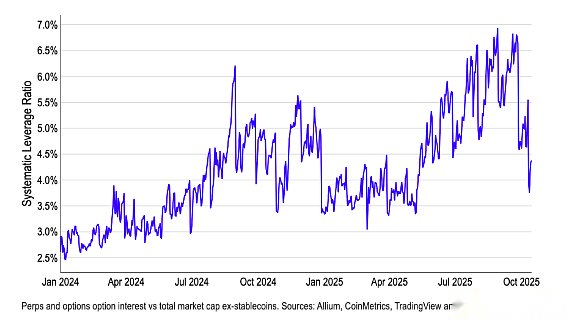

Comme nous l’avons noté dans notre rapport de positionnement d’octobre, le ratio intérêt ouvert altcoin/intérêt ouvert est supérieur à la ligne de danger de 1,4, un niveau qui a précédé les vagues de liquidations précédentes – une cause d’alarme.Après le pic d’endettement du 11 octobre, le ratio s’est finalement réinitialisé aux alentours de 1,2.Nous pensons que cela réduit la probabilité d’une nouvelle chute à court terme, mais n’annonce pas nécessairement un rebond du Bitcoin ;À partir de maintenant, à mesure que la volatilité liée à la liquidation s’atténuera progressivement,L’évolution des prix pourrait dépendre davantage de la liquidité macroéconomique et mondiale.

Figure 2. Le ratio de domination du volume des contrats ouverts d’Altcoin revient dans la zone de danger

derrière

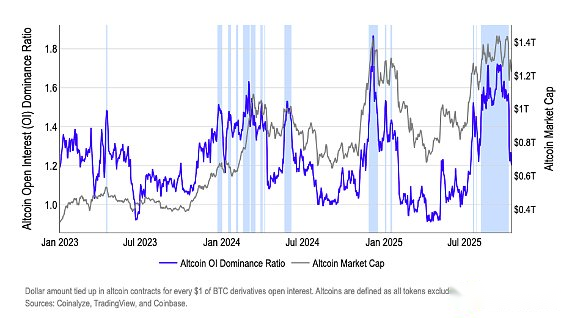

Une théorie circulant sur les réseaux sociaux suggère que la baisse de l’USDe (le stablecoin synthétique d’Ethena) sur la plateforme Binance aurait pu déclencher une série de liquidations ; cependant, nous pensons que cette théorie ne reflète pas avec précision la séquence correcte des événements.Le fait que les altcoins aient été les premiers à se vendre – des crypto-monnaies comme le SUI ont atteint des plus bas intrajournaliers avant que l’USDe ne tombe en dessous de 1 $ sur Binance – signifie que le choc de liquidité du marché a déjà commencé (graphique 3).Après l’annonce des nouvelles tarifaires, les teneurs de marché ont abaissé les cotations, la profondeur a disparu et la faiblesse des carnets de commandes a laissé des espaces pour les ordres de vente.Le vide initial a déclenché des liquidations forcées des principales devises et altcoins.Ce n’est qu’à ce moment-là que la pression s’est étendue aux « pièces stables ».

La remise de l’USDe semble être motivée par les plateformes DeFi.En d’autres termes, le découplage USDe de Binance n’était pas un problème de solvabilité du protocole, mais s’est produit après une réaction en chaîne.Les baisses les plus importantes (environ 0,65 $) se sont concentrées sur Binance, tandis que les prix de l’USDe sur les principales plateformes DeFi étaient plus proches de leur valeur nominale et que les fonctions de rachat sont restées normales.

À notre avis, la raison la plus plausible de cet écart est la pression exercée sur le pipeline d’échange : à mesure que la taille en haut du carnet de commandes s’évapore et que la logique interne de tarification/oracle s’appuie fortement sur son propre carnet de commandes, la valeur au comptant de l’USDe sur la plateforme diminue encore et est transmise au système de marge/d’emprunt, renforçant ainsi la décote locale.

Notre avis :L’USDe s’est réindexé (sur Binance et d’autres plateformes) en quelques heures, à mesure que les fournisseurs de liquidité revenaient et que les spreads se normalisaient – un comportement cohérent avec un vide de liquidité temporaire plutôt qu’un défaut de garantie.

Figure 3. Découplage de l’USDe après la liquidation de l’altcoin