永續合約交易所賽道正在經歷一場技術革命。繼 Hyperliquid 點燃整個DeFi衍生品市場、揭開行業新序幕後,近期又有CZ親自下場喊單的 Aster 異軍突起,一時風頭甚至蓋過了Hyperliquid,為這場熱潮添了第二把火。而在這兩個明星項目的光環之外,一個名為 Lighter 的新項目也在悄然崛起,憑藉獨特的零手續費模式和ZK Rollup技術架構,在短短幾個月內就吸引了超過5.6萬用戶和7億美元的資金鎖定,同樣引發了市場的較大關注。這個被譽為”下一個Hyperliquid”的項目,究竟有什麼過人之處?

核心特色

專為交易優化的ZK架構

傳統CEX執行速度快,但是中心化、不透明,容易出現”黑箱操作”損害交易者的利益。而DEX雖然將一切操作上鏈,使交易所行為透明可驗證,但是導致交易撮合速度慢,用戶交易體驗差。為了解決這一問題,DEX湧現出不同的技術流派:

-

以dYdX為例,都是” 鏈下撮合、鏈上結算 “,雖然提升了訂單撮合、執行速度,但是鏈下部分還是不透明,退化回到CEX狀態。

-

Hyperliquid是第一個成功、大規模運用的全鏈上的DEX。Hyperliquid不僅是一個簡單的DEX,而是一條為了交易而專門定製的Layer1。通過全面優化執行層、共識層,Hyperliquid才實現將交易所功能全面上鏈的同時,還保持高吞吐量,滿足高頻交易、做市商等專業交易團隊對於實時性的要求。

而 Lighter走出了第三條道路 。Lighter是一條Ethereum生態下的zk-rollup,其交易所功能(比如訂單撮合、強制平倉)都是在Layer2的單一Sequencer完成的,就和CEX是一樣的,速度快,但不透明。為了解決其缺點,Lighter通過零知識證明(ZK Proof)來確保了交易的公平性。每筆撮合和強制平倉的計算結果都會生成ZK證明並提交到Layer1驗證。這意味著:所有撮合都嚴格遵循價格時間優先原則,無法進行暗箱操作或插隊交易(理論上應該如此,而實際情況呢?接下來筆者還會再談到這一點)。所以說,Lighter走的是「 中心化執行、去中心化驗證 」的第三條道路,實現執行效率與信任復明之間的平衡。

但是以上方案也有缺點,傳統的ZK Rollup需要處理各種複雜的智能合約操作,生成證明的速度往往很慢,滿足不了專業交易團隊對於實時性的需求。Lighter最大的亮點在於其自研的ZK Rollup技術方案。 與市面上的通用型ZK Rollup不同 ,Lighter專門針對訂單簿交易進行了深度優化。而且 因為只需專注於撮合邏輯,Lighter得以大幅簡化零知識證明的複雜度 ,實現亞秒級生成ZK Proof,滿足專業交易團隊對於實時性的要求。

雙層架構安全保障

Lighter的核心架構採用了” 資產託管在Layer1,交易執行在Layer2 “的設計思路。具體來說:

-

Layer1(以太坊主網) :負責資金託管,所有用戶資產都存放在經過審計的智能合約中。

-

Layer2(Lighter網絡) :負責高速撮合和結算,最終帳戶狀態以壓縮diff形式發布在L1。

這種設計的最大優勢是安全性。即使Lighter的Layer2系統完全崩潰,用戶的資金依然安全地保存在以太坊主網上,可以通過緊急退出機製取回。

LLP雙重用途創新

Lighter設有公共流動性池LLP(類似於保險基金),用於承接穿倉損失和為平臺提供做市流動性。用戶可以將資金存入LLP,為Lighter貢獻流動性,同時享受做市收益。這個設計就是在模仿Hyperliquid的HLP機制。

未來版本中,用戶存入LLP的資金不僅能獲得作為LP的做市收益, 還計劃允許LP份額作為保證金參與交易,實現資金的雙重利用 。這一設計使資金不再閒置,提高資本效率(類似於Aster的USDF等收益型抵押品模式),不過目前此功能尚未上線,實現過程中需充分考慮風險控制,在下面章節中,筆者還有詳細論述。

零手續費策略

Lighter採用了在DeFi領域頗為大膽的商業模式—— 對普通用戶完全免收交易手續費 。無論是掛單(Maker)還是吃單(Taker),用戶都能享受零成本交易。這在手續費動輒萬分之幾的DeFi世界裡,無疑是一個巨大的吸引力。

那麼平臺如何維持運營並盈利呢?答案是”付費API模式”。

-

普通用戶 :掛單、吃單皆免費,但是撮合有200-300毫秒的延遲。

-

高級帳戶(Premium) :掛單收取0.002%,吃單收取0.02%。但是 撮合延遲大幅降低 :掛單取消0毫秒,吃單150毫秒。

專業交易員和做市商為了獲得更低的延遲和更好的服務質量,願意支付這些費用。此外,平臺還通過清算費(最多1%)和其他增值服務獲得收入。

但是不要忘記” 免費是世界上最昂貴的東西 “,Lighter這套免費策略不禁讓人聯想起Robinhood的**”訂單流支付”(PFOF)**玩法,另外零手續費也鼓勵了一部分”刷量交易”(Wash Trading),這方面的風險筆者將在下文中還有論述。

項目現狀與數據

開發進度

-

Lighter於2023年底開始測試,2024年運行早期版本(彼時稱”zkLighter”)並在2025年初開啟私測。截至目前(2025年9月),平臺仍處於邀請制的測試網/封測階段,尚未完全開放公眾使用,具體主網上線和發幣時間官方尚未公布。

-

由於尚未主網上線, Lighter核心代碼暫未完全開源 ,但智能合約已通過審計(ZK電路由ZKSecurity審核),未來主網發布時可能會同步公開代碼細節以供社區監督。

增長數據表現

從數據表現來看,Lighter的增長確實令人矚目:

-

用戶規模 :截至2025年9月,註冊用戶數已超過5.6萬人。

-

資金規模 :總鎖定價值(TVL)從今年3月的250萬美元飆升至超過7億美元,增長了280倍。

-

交易活躍度 :日均交易量從夏季的幾億美元攀升到近期的約80億美元,2025年9月25日甚至達到189億美元,快速接近Hyperliquid的市場份額。近期其日交易量甚至反超Hyperliquid。

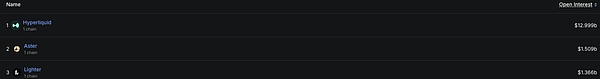

但是另一方面,Lighter的未平倉合約總額(Open Interest)相對偏低。目前Lighter的OI約在13億美元左右,比Hyperliquid的130億美元少了一個數量級,也低於Aster近期15億美元的水平。高交易量、低OI暗示Lighter、Aster兩個新晉熱門平臺存在大量短線頻繁對倒交易行為,筆者將在後文風險部分對此剖析。

競爭對比分析

作為新生代ZK架構永續DEX,Lighter常被拿來與Hyperliquid(率先點燃perps熱潮的明星項目)和Aster(背靠幣安生態異軍突起的後起之秀)進行對比。下面我們從去中心化、性能吞吐、產品功能、生態整合等方面,將Lighter與Hyperliquid、Aster進行橫向比較,分析各自的優劣異同。

底層架構與去中心化

-

Hyperliquid :定製化的Layer1有多個驗證節點,理論上是去中心化的。但是由於節點數量少,而且全部由團隊控制,所以去中心化實際程度有限。

-

Aster :核心撮合在鏈下實現,更加中心化。

-

Lighter :作為Rollup,只有單一Sequencer負責撮合,執行層中心化,但驗證ZK Proof耗費很少資源,輕量節點也可以驗證,所以驗證過程是高度去中心化的,從而彌補了”中心化執行”的不足。另外資產帳本都在以太坊主網上,即使Lighter團隊消失,也允許用戶自主取回資金,資產安全得到充分保障。

性能與交易體驗

-

Hyperliquid :每秒處理數十萬筆訂單,極端行情下仍保持穩定,不堵塞不宕機。

-

Lighter :實現毫秒級撮合,零知識證明亞秒級生成,體驗接近中心化交易所。性能夠用,極端情況下有輕微卡頓。

-

Aster :受限於BNB鏈3秒出塊時間,性能相對較弱。為彌補性能差距,普通用戶可與其自動做市池一鍵成交,相當於直接吃AMM池流動性,省去掛單等待。未來Aster計劃推出自己的ZK Rollup鏈來改善性能和隱私,這將使其未來架構更類似於Lighter。

產品功能與創新

-

Hyperliquid :作為先行者,功能相對均衡成熟。既有現貨交易,又有永續合約交易。HIP-3允許用戶自行創建合約市場,必將促進美股等RWA產品在Hyperliquid上的交易。HIP-4提出在Hyperliquid上開展”預測市場”。

-

Aster :借力幣安影響力快速獲客。功能上有三點創新:多鏈流動性共享、1001倍高槓桿、規劃中的暗池交易,吸引高風險偏好的投機者。另外,Aster已經上線美股永續交易,包括特斯拉、蘋果等股票合約,讓用戶24/7交易美股價格。

-

Lighter :其作為以太坊Layer2, 有望與以太坊主網和其他Rollup生態實現良好兼容 ,例如直接支持用戶以任意以太坊主流資產作為保證金,並可與以太坊上的錢包、策略協議對接,發揮以太坊DeFi樂高的組合優勢。此外,Lighter規劃中的LLP保證金雙用功能是一項潛在創新:它讓流動性提供者在賺取做市收益的同時,還獲得參與交易的機會,相當於賦予LP一種收益型抵押品的屬性。

流動性深度與交易成本

-

Hyperliquid 憑藉巨額做市資金(HLP池一度高達$15億+資金)以及豐富的機構做市商參與,其主流交易對的買賣盤深度甚至超越部分二線CEX,交易滑點和隱含點差極小。其手續費雖不為零,但掛單0.01%、吃單0.03-0.05%的費率在DEX中已非常低廉。綜合來看,Hyperliquid為大資金交易者提供了接近CEX的低成本環境。

-

Lighter 走的是零手續費換取更大點差的路線:普通用戶不需要支付手續費,表面成本更低,但做市商為了盈利會加大買賣報價差距來覆蓋成本。因此Lighter用戶實際交易的點差可能略高於Hyperliquid。特別是小眾交易對,由於Lighter尚缺廣泛做市商參與,流動性深度相對不足,有用戶反饋Lighter在部分altcoin上的盤口厚度落後於Hyperliquid。

-

Aster 的情況更為複雜:其普通模式通過ALP自動做市池提供流動性,深度取決於池中資產規模和算法;Pro模式則因多鏈原因,做市商資金分散,且幣安系做市商多集中在BNB鏈上,導致非BNB鏈標的的深度一般。

估值分析

基於收入預測進行估值:

Hyperliquid參考 :

-

日收入保守一點也要超過300萬美元,這樣計算下來,年化收入約11~12億美元。

-

根據目前HYPE約450億的FDV,約40倍的PE。

Lighter預測 :

-

Lighter最近的交易量超過了80億美元。但是考慮到目前Lighter這種旺盛勢頭未必能夠持久,再加上市場普通認為這些交易量包含了太多的Wash Trading,筆者謹慎樂觀地假設未來穩定日均交易額40億美元。

-

Lighter目前對普通交易不收取手續費,收入主要來自高級帳戶費率。假設每天有20%交易來自付費用戶,而平均費率0.01%,則年化收入約40億 * 20% * 0.01% * 365 = 約$3000萬美元。

-

採用與Hyperliquid類似的40倍PE, 筆者預估Lighter的FDV約12億美元 。

目前Polymarket預測市場給出80%概率認為Lighter上市估值會超過20億美元,體現過市場對於Lighter的樂觀情緒。這種高溢價體現出市場對高性能Orderbook DEX賽道的熱捧。

風險分析

商業模式存疑

Lighter目前免除了用戶交易手續費,這確實在初期吸引了大批用戶,但長期來看平臺盈利從哪來?賺誰的錢?

“免手續費”策略不禁讓人聯想到Robinhood等傳統零傭平臺。Robinhood是將收入來源將轉向”訂單流拍賣”,即向做市商/高頻交易機構收取費用,讓他們在有利價格上成交。 這實際上是將成本轉嫁到點差:散戶表面不付手續費,但交易時可能成交在更差的買賣價差上,被做市商”吃點差” 。Lighter創始人在播客中並不諱言對Robinhood模式的認同,認為DeFi可以學習這種”羊毛出在豬身上,讓牛來買單”的思路。然而加密市場的交易者結構與美股不同——加密用戶相對更小眾且專業化,對於點差敏感度更高,否則也不會有從vAMM到CLOB模式的技術遷徙。如果Lighter零費率導致點差顯著大於競品,老練的交易者會察覺並流失。

此外,既然高速API付費是Lighter的主要的收入來源,Lighter本應優化這部分用戶的體驗。但社區有人反映Lighter對外部接口開放緩慢,API文檔匱乏、對接體驗不佳,令人質疑團隊是否有意把散戶訂單流留給自家內部團隊吃,不想讓外部高頻交易、做市團隊分羹。

交易數據真實性問題

Lighter亮眼數據背後可能存在不少水分。最明顯的異常指標是交易量與未平倉合約(Open Interest)的比值。這個指標的正常範圍常應在5倍以內,Hyperliquid的這個指標約0.76倍, 而Lighter的這個指標上是約27倍,遠超正常水平 。

這種異常的高換手率強烈暗示平臺上存在大量短線頻繁對倒交易 。由於Lighter尚未發行代幣,用戶刷高交易量的主要動機是爭取未來空投積分排名。零手續費大大降低了刷量成本,使得某些用戶可以在自控帳戶間頻繁交易,製造巨額成交量而幾乎不承受損失。

從鏈上數據分析,Lighter上很多頭部地址日內開平倉上千次,但持倉很少隔夜留存,這完全符合挖空投薅羊毛的特徵。

而 OI偏低進一步印證場內並未有大規模新增真實流動性 ,大量交易可能是左手倒右手。一旦空投發放結束,這部分”假繁榮”的交易量很可能快速消失,平臺活躍度面臨斷崖式下滑。

LLP復用風險

LLP未來計劃允許用戶使用其LP份額作為抵押品參與交易,這種”一錢多用”的創新可能引入複雜的系統性風險。設想以下極端情況:

-

Lighter團隊是拿LLP中的資金做市。雖然Lighter團隊不乏專業交易員,但是參與交易就有”虧損”的風險。市場單邊劇烈波動,LLP作為對手盤承受重大虧損,導致每個LLP份額的淨值下跌。

-

如果同時有用LLP份額作為保證金的用戶交易失利,其Margin帳戶中的LLP份額數量也要被扣除。

-

做市虧損和交易虧損疊加, LLP淨值和Margin帳戶中的LLP數量同步下滑 ,放大了用戶的Margin帳戶的損失,可能觸發連環強平,進一步加劇系統不穩定

正因為存在這種風險,Hyperliquid等成熟平臺的保險基金都是獨立運作,不允許用戶抵押再利用。Lighter要成功實現這一功能,需要設計完善的風險控制機制,如:限制LLP抵押率上限、引入動態風險參數調整、建立多層次的風險緩衝機制。

團隊治理不確定性

創業項目的成敗與團隊素質密不可分。Lighter的創始人及團隊技術背景強大(創始人Vladimir曾在AI和FinTech領域任職,核心成員包括前機構量化工程師等),但業內也有一些不利傳聞引發擔憂。

-

Lighter其實並非一夜成名的新項目,其前身”zkLighter”早在2022年已立項,但最初並不火熱,直到2023年底Hyperliquid走紅後團隊才加速推進,給人感覺有”趁風口趕進度、匆忙發幣變現”之嫌。

-

網上有傳聞質疑創始人作風不穩。據一位分析博主JulianKin爆料,Lighter創始人Vladimir Novakovski曾違背對多位合作夥伴的返傭承諾,在利益分配上食言;還有傳聞稱其迷戀邁阿密遊艇派對等奢靡生活,私生活不夠自律。

-

儘管許多資料上都說Lighter得到了a16z和Lightspeed的投資。但是也有資料宣稱,a16z和Lightspeed投資的是Novakovski的上一個項目Lunchclub,一個AI社交平臺。所以Novakovski其實是拿著Lunchclub主業的錢做了一個副業項目Lighter,沒想到”無心插柳”,Lighter現在反而火了。如果以上說法屬實,實際上Lighter沒有得到任何知名機構的背書,反而可能被前一個項目的投資人拿來作為套現退出的渠道。

總結

Lighter作為永續合約DEX賽道的新興力量,確實展現出了不少亮點:創新的ZK Rollup架構、零手續費模式、快速增長的用戶和資金規模。在DeFi衍生品市場進入新一輪競爭高潮的背景下,Lighter無疑是一個值得關注的項目。

然而,我們也必須理性看待其中的風險和挑戰。 當前的高交易量很可能包含大量為空投而刷量的虛假成分,零手續費模式的可持續性仍需驗證 。更重要的是,在Hyperliquid和Aster等強勁對手的競爭下,Lighter能否建立起真正的護城河還是未知數。

對於投資者而言,Lighter既可能成為下一個Hyperliquid式的傳奇,也可能在熱潮退去後歸於平淡,其最終走向值得我們密切留意。