來源: Grayscale ;編譯:比特鏈視界

本文要點:

-

2025年Q3,所有六個加密貨幣板塊的價格回報均為正值,而基本面變化則喜憂參半。「加密貨幣板塊」是我們與指數提供商富時羅素 (FTSE/Russell) 合作開發的專有框架,用於組織數字資產市場並衡量回報。

-

比特幣的表現不及其他加密貨幣,其他加密貨幣回報模式可以被視為「山寨季」——儘管與過去有所不同。

-

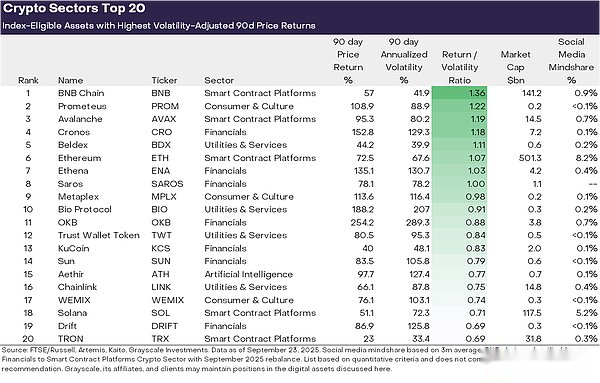

Q3前 20 種代幣的排名(基于波動性調整後的價格回報)凸顯了穩定幣立法和採用、中心化交易所交易量上升以及數字資產財庫(DAT)的重要性。

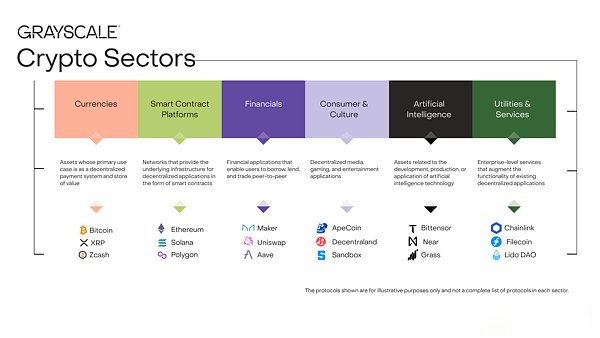

加密貨幣中的每項資產都與區塊鏈技術存在某種關聯,並共享相同的基本市場結構——但共同點也僅限於此。該資產類別涵蓋了廣泛的軟體技術,應用於消費金融、人工智慧 (AI)、媒體和娛樂等領域。為了使數據井然有序,Grayscale Research 使用與富時羅素 (FTSE/Russell) 合作開發的專有分類法和指數系列,即「加密板塊」(Crypto Sectors)。 「加密板塊」框架涵蓋六個不同的細分市場(圖表 1)。它們共包含 261 種代幣,總市值達 3.5 萬億美元。

圖表 1:「加密板塊」框架有助於組織數字資產市場

衡量區塊鏈基本面

區塊鏈並非企業,但可以用類似的方式衡量其經濟活動和財務健康狀況。鏈上活動的三個最重要指標是用戶、交易和交易費用。由於區塊鏈是匿名的,分析師通常使用「活躍地址」(至少有一筆交易的區塊鏈地址)作為用戶數量的不完美替代指標。

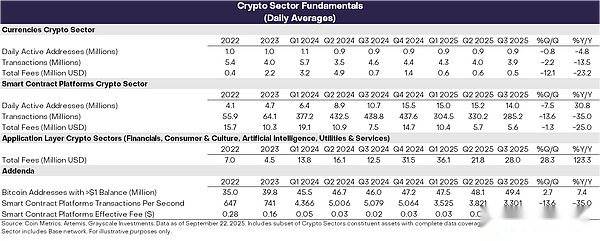

Q3,區塊鏈健康狀況的基本面指標漲跌互現(圖表2)。負面因素方面,貨幣和智能合約平臺加密貨幣板塊的用戶數量、交易量和費用環比均有所下降。總體而言,自2025年Q1以來,與Meme幣相關的投機活動有所下降,這導致了交易量和交易活動的下降。

更令人鼓舞的是,基於區塊鏈的應用程式費用環比增長了28%。這一增長是由少數幾個按費用收入排名領先的應用程式的活動集中推動的: (i) Jupiter,基於Solana的去中心化交易所;(ii) Aave,加密貨幣領域領先的借貸協議;以及(iii) Hyperliquid,領先的永續期貨合約交易所。 按年率計算,應用層費用收入現已超過100億美元。區塊鏈既是數字交易的網絡,也是應用程式的平臺。因此,更高的應用程式費用可以被視為區塊鏈技術應用日益普及的標誌。

圖 2:2025 年Q3,各加密貨幣板塊的基本面表現不一

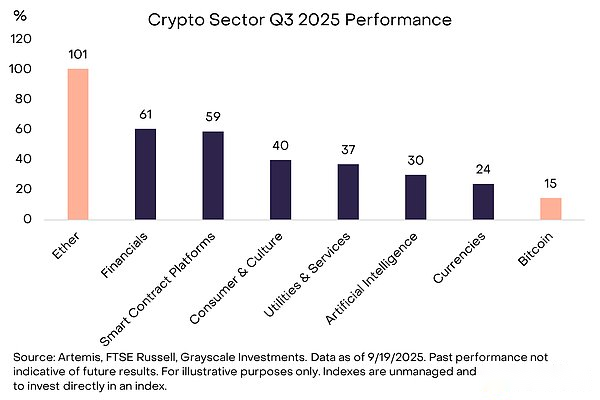

跟蹤價格表現

2025年Q3,所有六個加密板塊的加密資產回報率均為正值(圖表 3)。比特幣的表現落後於其他細分市場,這種回報模式可以被視為加密貨幣的「山寨季」——儘管與過去比特幣主導地位下降的其他時期不同。受中心化交易所 (CEX) 交易量上升的推動,金融加密板塊領漲,而智能合約平臺加密板塊可能受益於穩定幣立法和採用(智能合約平臺是用戶使用穩定幣進行點對點支付的網絡)。雖然所有加密板塊都實現了正回報,但人工智慧加密板塊落後於其他細分市場,反映了人工智慧股票回報低迷的時期。貨幣加密板塊的表現也不佳,反映出比特幣價格的漲幅相對溫和。

圖 3:比特幣表現遜於其他加密板塊

加密資產類別的多樣性意味著主導主題和市場領導地位的頻繁輪動。 圖表 3 展示了 2025 年Q3基于波動率調整後價格回報排名前 20 位的指數合格代幣。該榜單包含一些市值超過 100 億美元的大盤代幣,包括 ETH、BNB、SOL、LINK 和 AVAX,以及一些市值低於 5 億美元的代幣。金融加密板塊(七種資產)和智能合約平臺加密板塊(五種資產)在本季度前 20 名榜單中佔比最高。

圖 4:按風險調整後的回報率計算,各加密板塊表現最佳的資產

我們認為, 近期市場表現突出的有4大主題:

(1) 數字資產庫財庫(DAT): 上個季度,DAT 數量激增:上市公司在資產負債表上持有加密貨幣,並作為股權投資者的投資工具。排名前 20 的代幣中,有幾種可能受益於新 DAT 的創建,包括 ETH、SOL、BNB、ENA 和 CRO。

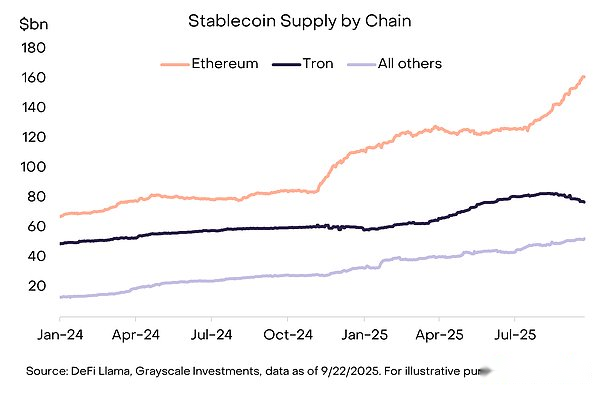

(2) 穩定幣的採用: 上季度的另一個重要主題是穩定幣的立法和採用。7 月 18 日,川普總統籤署了《穩定幣法案》(GENIUS Act),這項新法案為美國的穩定幣提供了全面的監管框架(參見比特鏈視界此前文章《 穩定幣與支付的未來 》)。該法案通過後,穩定幣的採用加速,流通供應量增長 16%,達到 2900 多億美元(圖表 4)。主要受益者是託管穩定幣的智能合約平臺,包括 ETH、TRX 和 AVAX——其中 AVAX 的穩定幣交易量顯著增長。穩定幣發行商 Ethena (ENA) 也獲得了強勁的價格回報,儘管其 USDe 穩定幣不符合《穩定幣法案》的要求(USDe 在去中心化金融中被廣泛使用,而 Ethena 已推出一款符合《穩定幣法案》的新穩定幣)。

圖 5:本季度穩定幣供應量增長,以太坊領漲

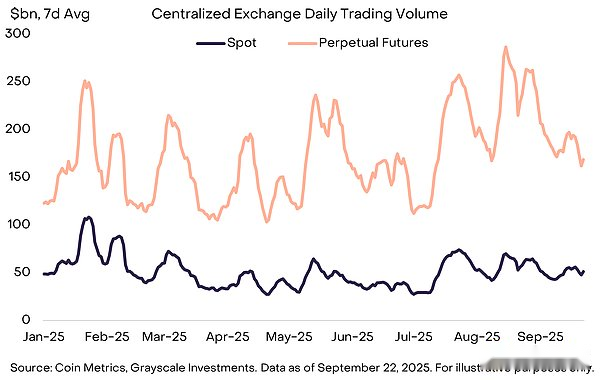

(3)交易所交易量上升: 交易所是另一個主要主題,8 月份中心化交易所交易量創下 1 月份以來的新高(圖表 5)。交易量的增加似乎使與中心化交易所相關的幾種資產受益,包括 BNB、CRO、OKB 和 KCS,這些資產均位列前 20 名(在某些情況下,這些資產也與智能合約平臺掛鈎)。

(4)與此同時,去中心化永續合約繼續保持強勁勢頭 (請參閱比特鏈視界此前文章《 DEX的崛起 》)。領先的永續合約交易所 Hyperliquid 增長迅猛,本季度手續費收入排名前三。規模較小的競爭對手 DRIFT 在交易量大幅增長後,躋身加密貨幣行業前 20 名。另一個去中心化永續合約協議 ASTER 於 9 月中旬推出,僅一周時間就從 1.45 億美元的市值增長至 34 億美元。

圖 6:CEX 永續合約交易量在 8 月份達到今年最高水平

2025年Q4,加密板塊的回報可能受一系列獨特主題驅動。

首先, 繼7月眾議院獲得兩黨支持通過相關法案後, 美國參議院相關委員會已開始著手制定加密市場結構立法 。這代表著針對加密貨幣行業的全面金融服務立法,並可能成為其與傳統金融服務行業深度融合的催化劑。

其次,美國SEC已批准基於商品的交易所交易產品(ETP)的通用上市標準 。這可能會導致美國投資者通過ETP結構可獲得的加密資產數量增加。

最後,宏觀環境可能繼續演變。 上周,美聯儲批准降息25個基點,並暗示今年晚些時候可能再降息兩次。在其他條件不變的情況下,加密資產預計將受益於美聯儲降息(因為降息降低了持有無息貨幣的機會成本,並可以支撐投資者的風險偏好)。

與此同時, 美國勞動力市場疲軟、股市估值上升以及地緣政治不確定性 ,都可能被視為第四季度下行風險的來源。