導語:一年時間,從白皮書到爭議中心

World Liberty Financial(WLFI)於 2024 年 8 月 26 日正式宣布成立 ,當時川普家族通過社交媒體和官方聲明首次公開了該項目。短短幾周後,項目在 9 月 16 日 發布白皮書 ,並於 10 月啟動代幣預售 。

自此, WLFI 以驚人的速度進入市場視野:2025 年上半年推出 USD1 穩定幣,隨後綁定上市公司 ALT5 Sigma,並在 9 月 1 日正式發射治理代幣 $WLFI 。短短一年間,它從一個政治家族主導的新項目,成長為全球媒體、投資者、監管部門與社區都無法忽視的「現象級樣本」。

WLFI 的故事並不只是一個新幣的價格過山車,它同時承載了 穩定幣實驗、財富效應、政治符號與治理悖論 四重敘事。本報告將從這四個角度出發,全面解析 WLFI 的興起與隱憂。

主線一:USD1 與跨鏈結算層 — — 從「能跨」到「被用」

1.1 USD1 的設計初衷

USD1 是 WLFI 的核心穩定幣,承擔生態的「結算層」角色。其最大賣點是安全、透明和合規:

-

託管 :由 BitGo 管理儲備。

-

審計 :Crowe LLP 每月出具審計報告。

-

儲備構成 :截至 2025 年 6 月底,儲備規模 22.07 億美元,其中 85% 為政府貨幣市場基金,15% 為現金或等價物,且存在超額抵押。

-

目標 :避免算法穩定幣常見的「死亡螺旋」,同時提升機構投資者信任度。

這種組合更接近 USDC/USDT 模式,而非 Terra UST 式的算法穩定幣。

1.2 跨鏈技術與生態滲透

WLFI 在 9 月 1 日宣布整合 Chainlink CCIP(跨鏈互操作協議),支持 Ethereum、Solana、BNB Chain 等主流公鏈的安全轉移。CCIP 採用 跨鏈代幣標準(CCT),為 USD1 的多鏈流通提供技術保障。

CMC 與多家媒體報導確認,USD1 已在 Solana 上落地,並與 Raydium、Kamino 等流動性協議合作。這種跨鏈布局意味著 USD1 有潛力成為多鏈 DeFi 的通用結算貨幣。

1.3 實際應用:從敘事到用量

然而,真正決定 USD1 價值的並非「能跨」,而是「被用」。目前的應用包括:

-

借貸 :以太坊上的 Dolomite 接入 USD1 作為核心抵押品。

-

LP 與流動性 :BNB 鏈上的 Lista DAO 與 Pancake 建立 USD1 流動池。

-

質押與跨鏈 :StakeStone 提供質押收益與跨鏈流動性。

-

RWA 合作 :與 Ondo、Plume 等項目嘗試將 USD1 嵌入鏈上美元債基與 RWA 公鏈。

未來的關鍵在於: 以 USD1 計價的真實交易與借貸規模是否持續增長 。如果它僅停留在「政治敘事」與「技術演示」層面,無法形成高頻結算流動,那麼其基礎價值仍存疑。

1.4 研究啟示

對研究者而言,USD1 的價值可通過一個新指標來衡量:

Stable Utilization Ratio(SUR) = USD1 在 DeFi 生態中的實際結算額 ÷ 儲備規模 。

如果 SUR 能從當前的個位數逐步提升到 >50%,那麼 USD1 的地位才算真正穩固。

主線二:代幣經濟與初始流通的「認知錯位」

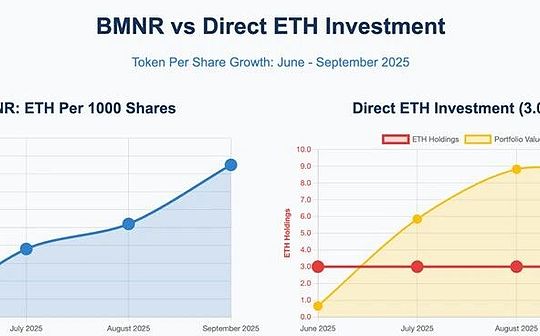

2.1 TGE 上線與價格表現

-

時間:2025 年 9 月 1 日。

-

初始價格:約 0.20 美元。

-

最高點:約 0.32 美元。

-

首日回落:至 0.225 美元。

-

完全稀釋估值(FDV):高達 231 億美元。

-

實際流通量:246.7 億枚,佔總供應量的 24.7%。

市場原本預期初始流通量為 30–50 億枚,結果實際流通量高出 8 倍,直接導致價格承壓。

2.2 信息披露與投資者誤解

WLFI 官方強調「公平發射」:

-

無提前代幣轉移 。

-

創始團隊不賣 。

-

優先零售投資者 。

但在「解鎖節奏」上存在信息差。雖然部分解鎖代幣(生態/戰略儲備)短期不流通,但市場仍將其計入「可拋壓」,形成悲觀情緒。這種「認知錯位」導致了上線後 40% 的快速回調。

2.3 燒毀與通縮敘事

-

9 月 2 日:官方發起治理提案,將 100% 國庫流動性費用用於回購和燒毀代幣,打造通縮模型。

-

9 月 3 日:執行 4700 萬 WLFI 燒毀,約佔供應的 0.19%。

-

鏈上動作:多籤協議完成銷毀,並從市場回購約 200 萬美元代幣。

儘管動作頻頻,但市場普遍認為效果有限,批評其「杯水車薪」。

2.4 巨鯨與財富效應

-

早期投資人 :低價籌碼(0.015–0.10 美元)在 TGE 階段浮盈高達 20 倍。

-

鏈上數據 :部分早期地址迅速將代幣轉入交易所套現。

-

川普家族 :持有約 206 億枚 WLFI,帳面價值數十億美元。

這種財富效應進一步加劇了社區的「項目為巨鯨服務」的質疑。

2.5 研究啟示

代幣經濟研究應分為兩條曲線:

-

名義解鎖曲線 :官方公布的解鎖總量。

-

實際可流通曲線 :鏈上可動用且可能出售的代幣量。

兩者之間的差距,往往是市場情緒和價格波動的關鍵。

主線三:「國庫+上市公司」綁定與政治符號

3.1 ALT5 Sigma 的介入

WLFI 的特殊之處在於其與上市公司 ALT5 Sigma 的深度綁定:

-

ALT5 Sigma 宣布以 15 億美元購買 75 億枚 WLFI,價格約 0.20 美元。

-

ALT5 高管與 WLFI 團隊存在交叉任職。

-

媒體稱之為「類 MicroStrategy 模式」,即把代幣納入上市公司財務,形成「國庫持倉」。

這種安排既提供了正規金融背書,也帶來額外合規與審查壓力。

3.2 政治符號的流量溢價

-

川普家族持倉 :Eric Trump 等人公開支持,家族帳面財富數十億美元。

-

輿論加持 :媒體頻繁以「川普家族加密帝國」報導,直接拉升市場關注度。

-

風險疊加 :政治事件(如選舉周期、監管聽證)可能成為價格波動觸發點。

這使 WLFI 成為「政治-金融-技術」三重交織的敘事案例。

3.3 董事會變動與合規信號

-

9 月 10 日:Eric Trump 從 ALT5 Sigma 董事降級為「觀察員」。

-

影響:消息發布當天,WLFI 跌 7% 至 0.1963 美元。

-

原因推測:與納斯達克合規溝通有關。

這表明政治與上市公司敘事雖能帶來關注,但同樣可能因合規問題而迅速反噬。

3.4 研究啟示

投資者應將 「政治/輿論日曆」 納入風險模型:

-

競選節點。

-

監管聽證。

-

董事會人事變動。

這些事件往往比技術或代幣經濟更快觸發市場波動。

主線四:去中心化 vs 把關式治理

4.1 黑名單事件

-

9 月 4–5 日:WLFI 將 Justin Sun 的地址(持有約 1.07 億美元 WLFI)列入黑名單。

-

原因:項目方稱為「風險緩解」,防範惡意活動。

-

後果:引發社區對「中心化權限」的擔憂,價格暴跌 10%+。

-

Sun 回應:稱凍結不合理,並通過 HTX 提供 20% APY 存款,進一步加劇市場疑慮。

4.2 治理模式的本質

WLFI 雖然號稱治理代幣,但:

-

提案需公司預審 。

-

公司擁有最終否決權 。

-

治理更接近「把關式」而非完全去中心化 。

這種模式在合規層面有優勢(能快速應對黑名單事件),但與 DeFi 的去中心化精神背離。

4.3 社區輿論與媒體批評

-

路透社、CoinDesk 等媒體反覆強調其「治理集中化」「政治家族獲利」的問題。

-

社區將其稱為「數字寡頭模式」,質疑其只是包裝精美的中心化金融。

4.4 研究啟示

未來研究應聚焦於「治理權限透明度」:

-

黑名單機制是否公開透明?

-

是否存在申訴/解封機制?

-

治理提案的否決理由是否公開?

如果這些問題長期懸而未決,治理模式將成為 WLFI 的最大結構性風險。

9 月關鍵事件串聯與市場反應

-

9/1:代幣上線,價格衝高后迅速回落。

-

9/2–3:燒毀 4700 萬枚,提出通縮治理提案。

-

9/4–5:Justin Sun 地址被凍結,爭議升級。

-

9/6:價格反彈至 0.2152 美元。

-

9/8:因操縱爭議和 HTX 事件,價格暴跌 10%+。

-

9/10:Eric Trump 降級為觀察員,價格跌至 0.1963 美元。

整體來看,WLFI 的價格波動更多由 輿論與治理事件驅動,而非純粹的供需。

投資者/研究者清單(量化監控)

供給側動作

-

燒毀/回購規模與頻率。

-

行動後 24h 與 72h 的價格變化。

治理/權限事件

-

黑名單凍結/解封時間點。

-

輿情與價格的相關性。

跨鏈與結算使用率(SUR)

-

USD1 在借貸/LP 的結算額。

-

多鏈活躍地址與留存。

合規/人事變動

-

ALT5/納斯達克溝通節點。

-

董事會人員調整。

市場結構

-

前十持倉的交易行為。

-

交易所的高收益產品(如 HTX 20% APY)與價格聯動。

結語:未來敘事與風險對衝

WLFI 是一個前所未有的案例:它既是穩定幣與跨鏈技術的實驗,也是政治家族資本化的象徵。其 技術裡程碑( CCIP 跨鏈、USD1 儲備) 、代幣經濟動作 (燒毀與通縮提案)、 治理事件 (黑名單、董事變動)共同塑造了一個「高波動、高爭議、高流量」的項目。

未來幾個月,WLFI 的走勢將取決於:

-

USD1 的真實使用率(SUR) 能否穩步增長。

-

治理事件 是否透明化、減少「中心化操控」的質疑。

-

政治與合規風險 如何被市場消化。

WLFI 或許是加密市場的一次「政治實驗」,它提供的不僅是一個投機標的,也是投資者檢驗 敘事、制度與市場力量 如何交織的絕佳案例。