Autor: Bradley Peak, Quelle: CoinTelegraph, kompiliert von: Shaw Bitchain Vision

Michael Saylors Bitcoin -Strategie

Das Ziel von Michael Saylor ist es, die Finanzierungsmanagement von Unternehmensfinanzierung neu zu definieren.

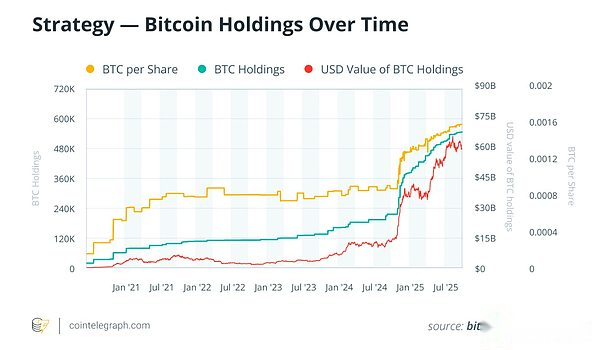

Seit August 2020 ist sein Unternehmen (Microstrategy, jetzt umbenannt in Strategie) zu einer der größten öffentlichen Inhaber von Bitcoin.

Ab September 2025 hat Strategie 640.031 Bitcoins im Wert von mehr als 73 Milliarden US -Dollar angehäuft.Der durchschnittliche Kaufpreis beträgt bis zu Zehntausende von Dollar, und auf dem aktuellen Niveau hat das Unternehmen erhebliche nicht realisierte Einnahmen.

Für Sailer ist Bitcoin sowohl ein Instrument zur Absicherung der Inflation als auch ein Reserve -Vermögen, das nicht abgeschrieben wird – eine Art und Weise, wie er glaubt, dass sie den zukünftigen institutionellen Kapitalflüssen voraussetzt.

Sein Argument ist faszinierend: Wenn die Wall Street 10% ihres Vermögens an Bitcoin verteilt, könnte ihr Preis auf 1 Million US -Dollar steigen.

Bitcoin ist das beste Reserve -Vermögenswert

Die Strategie von Sailer ist einfach, aber fest: Akkumulieren Sie Bitcoin, halten Sie sie auf unbestimmte Zeit und setzen Sie sie in die Architektur des Unternehmens ein.

Seit 2020 hat die Strategie Bitcoin kontinuierlich gekauft, indem er überschüssige Bargeld, Fremdfinanzierung und Eigenkapitalfinanzierung nutzt.

Derzeit hält das Unternehmen 640.031 Bitcoins (etwa 3% des gesamten Bitcoin -Angebots), wobei die durchschnittlichen Kaufkosten von rund 73.983 USD.Um Bitcoin-Reserven zu erstellen, verwendet Strategie eine Vielzahl von Finanzierungstools: Cabrio-Anleihen mit Null- oder Interesse, bevorzugte Aktien, günstige Aktienemissionen und andere Instrumente zur Erhöhung der Spenden und der Begrenzung der Aktionärsverdünnung.

Volatilität wird nicht als Risiko angesehen, um zu vermeiden, sondern als Gelegenheit – Kauf auf Dips, in turbulenten Zeiten zu halten und Bitcoins Knappheit im Laufe der Zeit zu ermöglichen.

Der Glaube hinter diesem Horten ergibt sich aus Sailers Sicht auf Bitcoin selbst. Er nannte Bargeld „den Schmelzeiste“, weil die Inflation seinen Wert allmählich untergräbt.Im Gegensatz zu Bargeld wurde die Ausgabe von Bitcoin auf 21 Millionen begrenzt und durch Code- und Halbierungsereignisse erzwungen, was seine Ausgabe immer knapper macht.

Im Gegensatz zu Gold – die Kosten für Lagerung, Transport und Zertifizierung von Gold sind hoch – sind Bitcoin digital, grenzenlos und durch dezentrale Netzwerke geschützt, was es gegen politische Interventionen widerstandsfähiger macht.

Er sieht Bitcoin auch als diversifiziertes Anlagebereich.Die Korrelation von Bitcoin mit Aktien und Anleihen hat sich geschwächt, was ihm einen hedgeähnlichen Charakter in einem Umfeld verleiht, in dem die Inflation hoch ist oder die Zentralbanken radikale monetäre Lockerung implementieren.

Für Sailer machen diese Eigenschaften Bitcoin zu einem idealen Reserve-Asset: knapp, tragbar, risikoresistent und speziell für 2025 und darüber hinaus gebaut.

Die Straße auf 1 Million US -Dollar: Segler -Vorhersageanalyse von Bitcoin

Die kühnsten Bemerkungen von Sailer sind, dass der Preis für Bitcoin möglicherweise 1 Million US -Dollar pro Münze erreichen kann.

Dies beginnt mit institutionellem Kapital: Pensionsfonds, Versicherungsunternehmen, Investmentfonds und Vermögensverwaltungsunternehmen verbinden sich, um mehr als 100 Billionen US -Dollar an Fonds zu kontrollieren.Selbst wenn 10% der Fonds (etwa 10 Billionen bis 12 Billionen US -Dollar) in Bitcoin fließen, werden die Preisauswirkungen enorm sein.

Nach dem festen Angebot von 21 Millionen Münzen zu urteilen, bedeutet diese Nachfrage allein, dass jedes Bitcoin einen Wert von fast 475.000 US -Dollar hat.

Sailer glaubt jedoch, dass die tatsächliche wirksame Versorgung viel kleiner ist.Die Zahl der Bitcoins, von denen angenommen wird, dass sie dauerhaft verloren gehen, liegt zwischen 2,3 Mio. und 3,7 Millionen (einige Schätzungen, dass diese Zahl sogar noch höher ist).In der Zwischenzeit machen das „alte“ Bitcoin -Angebot (Bitcoin, das seit sieben Jahren oder mehr) plus Unternehmensreserven etwa 24% des Gesamtangebots ausmachen.

Darüber hinaus gelten mehr als 72% des Umlaufs von Bitcoin als illiquide Vermögen, die von Langzeitinhabern und Unternehmen mit wenig Verkaufsbilanz gehalten werden.Diese Faktoren kombiniert haben zu einem kleinen Teil von Bitcoin geführt, der auf dem offenen Markt wirklich zirkuliert.

Bei neu berechnetem Aufgrund des liquiden Angebots von 16 Mio. bis 18 Millionen Bitcoins würde die gleiche Zuweisung von 10 Billionen US -Dollar auf 12 Billionen US -Dollar die implizite Preisspanne auf 555.000 USD auf 750.000 USD erhöhen.

Mit der Zeit wächst die institutionelle Vermögenswerte weiter, oder die Allokationsquote übersteigt 10%, wobei der Schwellenwert von einer Million US -Dollar erscheint.

Sailer weist jedoch darauf hin, dass dieser Prozess nicht über Nacht stattfindet.Aufsichtsbehörde, Risikoausschüsse und Liquiditätsbeschränkungen bedeuten, dass die institutionelle Zuteilung langsam voranschreitet.

Wie Strategie Finanzmittel für seine Bitcoin -Reserven liefert

In den letzten Jahren hat sich Strategie stark auf Cabrio -Anleihen, bevorzugte Aktien und innovative Eigenkapitalangebote verlassen, um jede neue Stapel von Bitcoin zu finanzieren.

Cabrio -Prioritätsnotizen

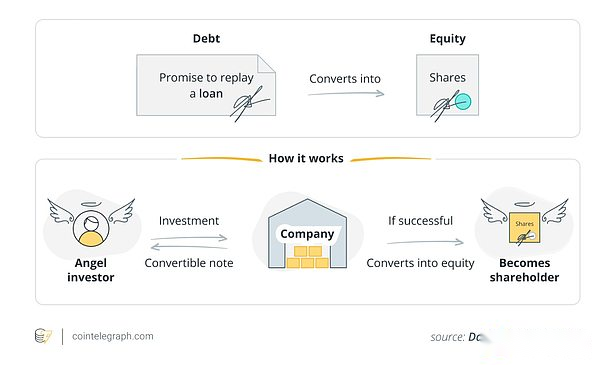

Die Kernsäule ist die Ausgabe von Cabrio -Prioritätsnotizen, die unter bestimmten Bedingungen in Eigenkapital umgewandelt werden können.Solche Transaktionen sind in der Regel extrem niedrige Zinssätze, sogar Null (Null -Gutscheine), wodurch die Barkosten minimiert werden.

Beispielsweise hat die Strategie Mitte 2024 durch die Ausgabe von Cabrio-Anleihen 800 Mio. USD (Nettovermögen ca. 786 Millionen US-Dollar) mit einer Umwandlungsprämie von 35%gesammelt.Die Mittel kauften 11.931 Bitcoins zu einem durchschnittlichen Preis von 65.883 USD.Nicht lange danach wurde ein weiterer Deal im Wert von rund 600 Millionen US -Dollar gemacht.

Diese Strukturen können das aktuelle Kapital einschränken und gleichzeitig die potenzielle Aktienverdünnung bis zur Umwandlung verschieben und dem Unternehmen Flexibilität bieten.

Bevorzugte Aktien und „verzögerte“ Ausstellung

Zusätzlich zur Fremdfinanzierung zieht Strategie Anleger an, indem sie Vorzugsaktien ausgeben.

Diese (bevorzugten Aktienermittlung) sind in der Regel höher als normale Anleihen und haben weniger strukturelle Verträge.Zum Beispiel hat Strategy kürzlich eine „Stretch“ (STRC) bevorzugte Aktien mit einer schwimmenden Dividende von rund 9% pro Jahr und machte deutlich, dass der Erlös zum Kauf von Bitcoin verwendet wird.

Im Juli 2025 erweiterte Strategie die ursprünglich geplanten Stretch -Vorzugsaktien in Höhe von 500 Millionen US -Dollar auf 2 Milliarden US -Dollar, wodurch die Nachfrage der Anleger hervorgehoben wurde.Einige Insider nahmen ebenfalls an dem Angebot teil, wobei die bevorzugten Aktien 11,75%ergab, was auf ein starkes Interesse an den Gewinns geschützten Investitionen hinweist.

Jüngste Akquisitionen

Die jüngste öffentliche Akquisition ereignete sich im September 2025, als Strategie 196 Bitcoins mit einem Durchschnitt von 113.048 US -Dollar von etwa 22 Millionen US -Dollar kaufte.

Wie bei den jüngsten Akquisitionen stammt die Akquisition aus Stammaktienverkäufen und bevorzugten Aktienausstellungen, anstatt den Cashflow zu betreiben oder bestehende Bitcoins zu verkaufen.

Risiko, Kritik und der nächste Fokus

Die Strategie wird zum größten Bitcoin-Inhaber von Unternehmen, aber das kommt mit einem Kompromiss einher.

Das Unternehmen ist derzeit mit einem gehebelten Bitcoin -Fonds vergleichbar, dessen Aktienkurs die Bewegungen von Bitcoin genau verfolgen.Die amtierenden Aktionäre sind von Aktienverdünnungen ausgesetzt, da sie neue Bitcoin -Kaufgebühren über Aktien, Cabrio -Anleihen und bevorzugte Aktien zahlen.

Zusätzlich zu diesen Risiken wiesen Analysten darauf hin:

-

Regulierungsrisiken: Änderungen der Steuer- oder Rechnungslegungsregeln können die Gründe für die Aufbewahrung von Bitcoin schwächen.

-

Opportunitätskosten: Milliarden von Dollar sind in einem instabilen Vermögenswert eingesperrt.

-

Unsicherheit in den institutionellen Bedürfnissen: Das Argument von 1 Million US -Dollar hängt von der tatsächlichen Zuweisung von 10% der Wall Street -Fonds ab.

Trotzdem kann seine breitere Wirkung nicht ignoriert werden.Die Strategie half Bitcoin, seine Bilanzen zu normalisieren und das Wachstum in Sorgerechtsdiensten, aus Börsengehandten (ETFs) und institutionellen OTC-Märkten zu beschleunigen.

Was ist als nächstes zu sehen:

-

Zukünftige Finanzierungsmethoden und Finanzierungsstruktur der Strategie

-

Regulierungsklarheit der Bitcoin -Buchhaltung und -besteuerung

-

Anzeichen von großen Vermögensverwalter, die physische Vermögenswerte übertragen, die sie auf Bitcoin übertragen.

Wenn sich diese Trends fortsetzen, könnten die Wetten von Sailer die finanziellen Strategien und die Rolle von Bitcoin bei der globalen Finanzierung neu gestalten.