作者:Owen

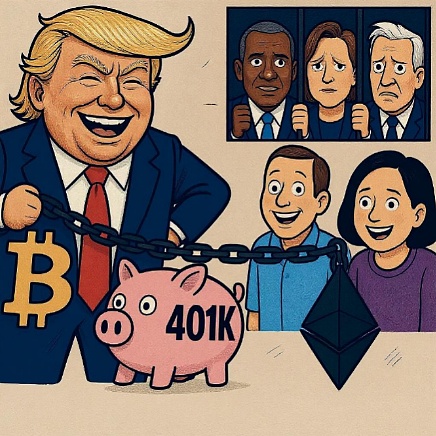

近期,美國總統川普在白宮籤署行政令Democratizing Access to Alternative Assets for 401(k) Investors,要求財政部、勞工部和證券交易委員會(SEC)啟動規則修訂,將加密貨幣、房地產、私募股權等「Alternative Assets」納入401(k)養老金投資範圍。這一消息猶如平地驚雷,迅速震動全球金融市場——它不僅可能撬動高達8.7萬億美元的退休金池,更被視為加密資產從邊緣試驗邁向主流金融體系的關鍵一步。

儘管白宮聲稱此舉旨在「擴大普通投資者對多元化資產的可及性」,一個核心問題卻浮出水面:這究竟是為美國人的退休未來開啟了財富增值的新篇章,還是一場不計後果的全國性豪賭?

1. 401(k)計劃:美國退休金體系的基石

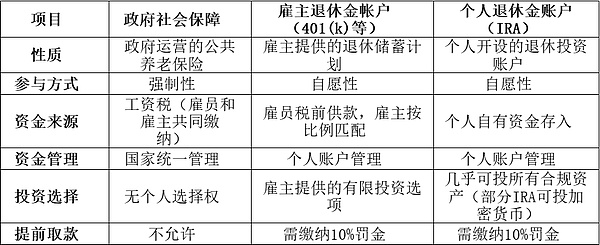

要理解此舉的重要性,必須先弄清401(k)在美國退休保障體系中的分量。美國的養老金體系由三大支柱構成:第一支柱是政府運營的強制性社會保障(Social Security),按月向退休者發放基本養老金;第二支柱是僱主提供的退休儲蓄計劃,其中401(k)最為普及,由僱員稅前供款、僱主匹配供款共同積累資金,並由僱主提供有限的投資選項;第三支柱是個人退休帳戶(IRA),由個人自願開設,投資範圍更為寬泛,部分類型的IRA早已可投資加密貨幣。

在第二支柱中,401(k)是最具代表性的僱主退休金方案,大多數僱主都會支持職工參與,並通過工資扣款與匹配供款共同積累資金,實現複利增長。除401(k)外,還有針對公共教育機構及部分非營利組織員工的403(b)計劃等。截至2025年第一季度,美國401(k)市場規模已超過8.7萬億美元,是數千萬美國家庭退休生活的核心保障。

與強制性的政府社保相比,IRA和401(k)作為自願性儲蓄計劃的最大不同在於投資自主權:這兩類帳戶的投資收益都享有延稅或免稅待遇,但IRA投資範圍更廣,可直接持有多種資產(包括在部分類型中配置加密貨幣);401(k)投資範圍長期受限,多數資金被投向僱主選定的資管機構打包的低風險產品(如共同基金、債券等),並非直接持有現貨資產。川普此次改革,正是針對401(k)這一投資限制開閘放行,為加密貨幣等高波動資產進入主流退休投資組合創造制度條件。

2. 從嚴禁到放行:監管理念與市場現實的轉折

長期以來,美國401(k)計劃嚴格排除加密貨幣等高風險資產,其根本原因在於——保護退休儲蓄的安全性和穩定性。高波動性與養老金穩健增值目標天然相悖,監管機構擔心普通投資者缺乏風險承受能力與專業判斷,一旦市場劇烈波動,將直接衝擊他們的養老保障。同時,金融機構在託管、估值與合規方面面臨額外成本和風險,這也促使政策長期維持收緊態勢。

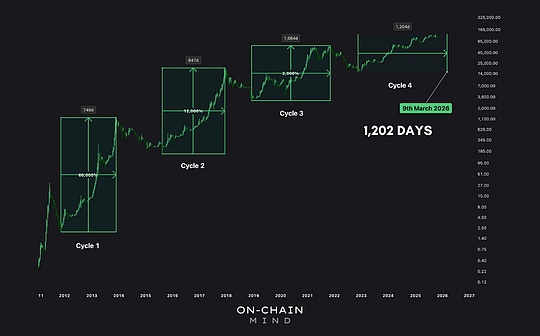

而此次川普政府籤署行政命令放寬限制,不是政策心血來潮,而是多重動因疊加的結果:一方面是在低利率與高通脹並存的環境中回應民眾尋求高收益渠道的需求,兌現競選時的「去監管化」承諾;另一方面,則是政治資本的兌現——加密行業在競選期間給予了川普陣營支持,其家族也在加密領域有投資布局;更深層次的背景是,加密市場已不再是邊緣實驗,而是在機構投資、ETF獲批、全球合規化進程加速的推動下,逐漸被視作主流資產。

值得注意的是,這一政策並非只針對加密貨幣,而是針對更廣泛的「Alternative Assets」,其官方定義包括私募股權、房地產、大宗商品及數字貨幣等。這意味著,政策的本意是全面放鬆投資限制,以擴大個人投資者的可選範圍,迎合社會追逐高收益資產的熱情。

可以說,這一從「嚴禁」到「放行」的轉折,既體現了美國監管理念的鬆動,也映射出資本市場格局的變化與政治生態的再塑造。

3. 影響深遠:一場豪賭或將就此開始

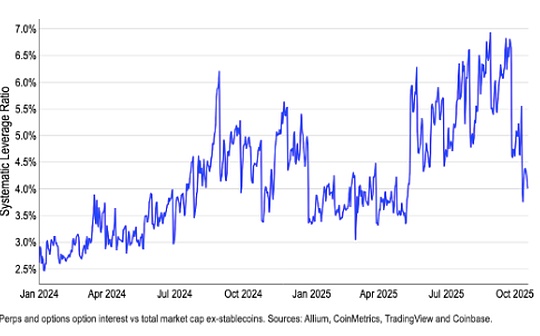

將加密貨幣等Alternative Assets納入401(k)投資範圍,意味著美國政府在退休制度上開啟了一場前所未有的高風險試驗。一旦養老金大規模進入加密市場,這不僅會顯著提升市場流動性和價格穩定性,更會在政府與加密市場之間形成利益捆綁:當數百萬美國人的退休儲蓄與加密資產掛鈎時,政府在政策制定上將不得不考慮如何維護市場穩定。這種深度捆綁,可能極大地加速加密貨幣的合規化進程,倒逼監管機構出臺更明確、更完善的法規,從而提升整個市場的成熟度、透明度和可信度,吸引更多主流機構和個人投資者入場。

同時,更深層的政治考慮在於:利益綁定甚至可能賦予加密友好政策跨越黨派更迭的延續性。它使得對加密貨幣的庇護,從川普的個人或黨派行為,上升為政府保護國民財產的「被迫選擇」——任何削弱加密市場的舉措,都可能被選民視為「動了退休金的奶酪」,從而引發政治反彈。

(當你的養老金在鏈上,他們還敢說”不”嗎)

然而,這場豪賭充滿隱憂。加密市場以價格劇烈波動聞名,其周期性牛熊轉換往往伴隨大幅度的資產縮水。更關鍵的是,市場中依然潛伏著欺詐、洗錢、非法融資等結構性問題,部分資產缺乏透明度,交易平臺的安全事件時有發生。一旦養老金資金在這種環境下遭遇重挫,損失將不僅體現在帳面,更會在社會層面引發信任危機——數百萬美國家庭的未來保障被直接動搖,政治壓力將迅速傳導至白宮與國會。屆時,政府或被迫以財政幹預救市,形成政策與市場的雙重綁架。

換句話說,此舉既可能推動加密貨幣進入制度化與全面監管的時代,也可能在風險失控時反噬政策制定者,使這場「大膽嘗試」成為一段被反思甚至批判的歷史。

4. 另一重視角:稅收遞延背後的財政博弈

長期以來,美國401(k)計劃在稅收安排上存在兩種模式:傳統型採取「稅前投入、退休提取時按普通所得徵稅」,Roth型則是「稅後投入、符合條件時提取免稅」——而無論哪種模式,都具備對於投資收益延遲徵稅的效果,這也是其長期吸引力所在。因此,將加密資產納入401(k)投資範圍,並不會改變這些基本稅法規則,但意味著這種高波動資產首次進入了延稅或免稅的合規「殼」內,投資者可以在享受帳戶稅收優勢的同時,押注加密市場的長期增長。

在這一框架下,財政影響更像是一場時間上的稅收博弈。對於選擇「傳統型帳戶」的投資者而言,當期應稅收入下降,政府短期稅收減少,但未來在提取階段會一次性計入應稅收入,這是一種典型的「放水養魚」策略——用今天的讓利來換取幾十年後的更大稅基。如果加密資產在長期內獲得成功,退休時兌現的收益可能遠超當前,從而為政府帶來更高稅收;反之,若市場低迷或政策環境轉向,短期的稅收犧牲可能換來長期的財政落空。這也是此舉在財稅意義上最大的風險與懸念所在。