英伟达在11月19日公布了Q3财报,虽然不能说成绩斐然,也能说是超出预期。问题是,如此的成绩单,市场却不买单,在上涨5%后开始急跌。很多币圈的小伙伴都是一脸懵。本文尝试从唱空者的视角来汇总、解读和分析这篇看似“好到不可思议”的财报有什么不可告人之处。

另外,唱多的文章有太多了,我这里就不赘述了。

如果你懒得看长文的话,核心的几个唱空观点如下,拿走不谢:

-

循环融资制造营收 :Nvidia 通过投资xAI等客户,构建了资金回流闭环,将投资款转化为自身的账面收入,缺乏实质性现金交付。

-

应收账款异常激增 :应收账款余额达334亿美元,增速远超营收,且周转天数计算存在掩饰嫌疑,暗示了严重的“渠道塞货”和后端装载现象。

-

库存与叙事背离 :在“供不应求”的叙事下,产成品库存却意外翻倍,提示潜在的客户推迟提货或产品滞销风险。

-

现金流倒挂 :经营性现金流显著低于净利润,证明公司利润主要停留在账面,未转化为真金白银

本文并不构成任何投资建议。这篇文章只是一篇观点合集。

1. 循环收入和供应商融资模式

1.1 资金流向的闭环机制

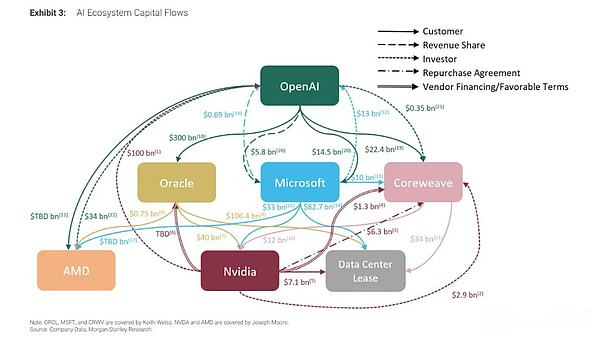

背景:2025年11月,Elon Musk的xAI完成了200亿美元融资轮,其中Nvidia直接参与了约20亿美元的股权投资,但是这并不是简单的“投资行为”。跟着逻辑一步步来:

资本流出(投资端):Nvidia从其资产负债表中划拨现金(约20亿美元),计入“非适销权益证券投资”(Purchases of non-marketable equity securities),作为对xAI或相关SPV的股权注资 。这笔资金流出体现在现金流量表的“投资活动”项下。

资本转化(客户端):xAI接收这笔资金,将其作为购买GPU集群(即Colossus 2项目,涉及10万块H100/H200及Blackwell芯片)的首付款或资本支出预算 。

资本回流(收入端):xAI随即向Nvidia发出采购订单。Nvidia发货并确认“数据中心收入”。

财务结果:Nvidia实际上是将自己资产负债表上的“现金”资产,通过xAI这一中介,转化为了利润表上的“营收”和“净利润”。

这种操作虽然在会计准则(GAAP)下通常是允许的(只要经过评估),但这其实是一种“低质量收入”(Low-Quality Revenue)(IFRS在这里表示不服,只求一战?)

这也是Michael Burry等空头诟病的,因为这种“几乎所有客户都由其供应商资助”的模式是泡沫后期的典型特征 。当一家公司的收入增长依赖于其自身的资产负债表扩张时,一旦其停止对外投资,其营收增长也将随之枯竭。 (是不是有点币圈套娃的感觉了?)

1.2 SPV的杠杆效应与风险隔离

如果你觉得循环收入模式有点惊艳,那交易中涉及的特殊目的实体(SPV)结构可能会让你更大开眼界。

据新闻报道,xAI的融资包括股权和债务,债务部分通过SPV构建,该SPV主要就是用来购买Nvidia处理器并将其租赁给xAI 。

SPV的运作逻辑:SPV作为法律上的独立实体,持有GPU资产。Nvidia不仅是GPU的卖方,也是SPV的股权投资者(First-loss capital provider)。这意味着Nvidia在交易中承担了双重角色:供应商和承销商。

收入确认的循环套利模式:通过向SPV出售硬件,Nvidia可以立即确认全额硬件销售收入。然而,对于终端用户xAI而言,这本质上是一笔长期租赁(Operating Lease),其现金流出是分期进行的(例如5年期)。

风险隐匿:这种结构将长期的信用风险(xAI未来能否支付租金)转化为即期的收入确认。如果未来AI算力价格崩盘,或者xAI无法产生足够的现金流来偿付租金,SPV将面临违约,而作为SPV股权持有者的Nvidia将面临资产减记风险。但在当前的财报季中,这一切都表现为光鲜亮丽的“创世纪营收”

1.3 Internet bubble时期的供应商融资的影子

目前的商业模式与2000年的internet bubble有点类似。当时,Lucent 曾向客户借出数十亿美元购买自己的设备。当互联网流量增长不及预期,这些初创公司违约,Lucent 被迫注销巨额坏账,股价崩盘99%。

Nvidia目前的风险敞口(直接投资+SPV债务支持)据估计已超过1100亿美元,占其年收入的显著比例。虽然Nvidia目前没有直接在资产负债表上列示为“客户贷款”,但通过持有客户股权和SPV权益的方式,其实质风险敞口是一致的。

2. 应收帐款疑云

2.1 应收帐款比例增长“迅捷”

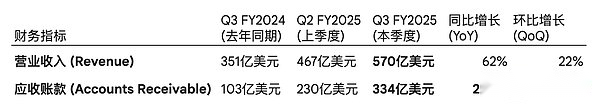

根据Q3 FY2026财报,Nvidia的应收账款余额达到了334亿美元

应收账款的同比增长率(224%)是营收增长率(62%)的3.6倍。在正常的商业逻辑中,应收账款应当与营收保持同步增长,尤其是Nvidia是如此的“强势”。当应收账款增速远超营收时,这通常意味着两个可能性:

a. 收入质量下降:公司放宽了信用条款,允许客户延期付款,以刺激销售。

b. 渠道塞货:公司在季度末突击向渠道商发货,以此确认收入,但这部分产品并未真正被终端市场消化。(这个后面还有论述)

2.2 DSO(应收账款周转天数)的算法

本季度的DSO为53天,较上季度的54天略有下降 。那实际情况是如何呢?

首先标准的DSO计算公式 : DSO = (应收账款/ 总信用销售额) x 期间天数

期初AR (Q2末): 230.65亿美元

期末AR (Q3末): 333.91亿美元

平均AR: 282.28亿美元 ((Q2+Q3)/2)

季度营收: 570.06亿美元

天数: 90天

标准DSO大概是 282.28 / 570.06 *90 = 44.566 (天)

然而,报告的DSO是53天。按理说,从“粉饰”报表的角度出发,一般会报一个较为“激进”的数字,而这里却保守了? 这暗示Nvidia可能使用的是期末应收账款作为分子,或者其计算逻辑更倾向于反映期末的资金占用情况

如果使用期末余额计算:

333.91 / 570.06 *90 = 52.717 (天)

这的数字就与报告吻合。但是这意味着什么? 这意味着季度末的应收账款余额相对于整个季度的销售额极高。这暗示了Back-end Loading 现象,即大量的销售行为发生在季度的最后一个月甚至最后一周。

如果销售是均匀分布的,期末应收账款应该只包含最后一个月的销售额(约190亿美元)。但现在的余额是334亿美元,这意味着接近58%的季度营收并没有收到现金。

这在所谓的“卖方市场”和“供不应求”的叙事下,Nvidia理应拥有极强的议价能力,甚至要求预付款。然而,现实是Nvidia不仅没有收到预付款,反而向客户提供了长达近两个月的账期?!这与“抢购”的叙事貌似就不太一致了?!

3. 库存谜题:供不应求与库存积压的悖论

当Jensen高呼“Blackwell需求疯狂(Off the charts)”的同时 ,Nvidia的库存数据貌似讲述了一个不太一样的故事。

3.1 库存翻倍的原因

Q3 FY2026的库存总额达到198亿美元,较年初的100亿美元几乎翻倍,较上季度的150亿美元增长32% 。

更关键的是库存的构成 :

原材料 (Raw Materials): 42亿美元

在制品 (Work in Process, WIP): 87亿美元

产成品 (Finished Goods): 68亿美元

一句话,产成品库存激增。 在2025年初,产成品库存仅为32亿美元。如今已激增至68亿美元。尤其在老黄高呼需求疯狂到爆炸的时候,在芯片短缺、客户排队等货的假设下,产成品应当是“生产出来即发货”,库存水位应保持在极低水平。

这是为什么呢?等过年了再来收账吗?

3.2 500亿美元的采购承诺

除了资产负债表内的库存,Nvidia还披露了高达503亿美元的供应相关承诺(Purchase Commitments) 。这是Nvidia向TSMC、Micron 等供应商承诺的未来采购金额。

这是一个巨大的“隐患”。如果AI需求在未来几个季度出现任何形式的放缓或走弱,Nvidia将面临双重打击:

-

库存减值 :现有的198亿美元的库存可能贬值。

-

违约或强制采购 :500亿美元的采购合同,导致更多的库存积压,或者支付巨额违约金。

这种“重资产”特征的显现,标志着Nvidia已不再是那个轻资产的芯片设计商,而越来越像一个背负沉重供应链包袱的硬件制造商。

产能在前面跑,库存在后面追,这是魂不附体啦?

4. 利润增加,现金流反而降低了?

4.1 经营性现金流(OCF)与净利润的倒挂

通常情况下,健康的科技公司经营性现金流应高于净利润(因为折旧摊销和股权激励是非现金费用,会加回)。然而,Nvidia的数据显示出相反的趋势。

Q3 净利润 (Net Income): 319亿美元

营运资本变动 (Working Capital Changes):

应收账款增加导致现金流出:- 55.8亿美元

库存增加导致现金流出:- 48.2亿美元

Q3 经营性现金流 (OCF): 约为237.5亿美元

结论:Q3的经营性现金流显著低于净利润。每一美元的利润中,只有约0.74美元真正转化为了现金流入,其余的都变成了仓库里的芯片(库存)和客户的欠条(应收账款)。

当然这种OCF < Net Income的现象就看你怎么去诠释,它可以意味着公司的利润是由会计准则确认出来的,而不是由银行账户里的真金白银支撑的;也可以意味着公司正在高速发展。

4.2 投资活动中的现金大出血

非适销权益证券购买 (Purchases of non-marketable equity securities) —— 俗称投资: 本季度流出37亿美元 。

这37亿美元正是流向xAI、CoreWeave、Hugging Face等“生态合作伙伴”的。相比之下,去年同期这一数字仅为4.73亿美元。Nvidia正在以Spacex的速度加大对生态系统的买断。

从xAI的模式来看,投资的流程可能如下:

-

Nvidia通过发债或之前的利润积累现金

-

将现金投资给初创公司(现金流出)

-

初创公司用这笔钱买芯片(确认为营收)

-

Nvidia账面利润增加,股价上涨,通过股权激励吸引人才,再通过发债或增发融资 (是不是有点币圈套娃的感觉了?)

如果真的是这种模式,就有点musical chairs的感觉了,当然只要音乐不停止,这个游戏可以一直玩下去。但一旦融资环境收紧(如利率上升或AI泡沫破裂),那这个游戏可能就会瞬间停转。

5. Nvidia的统治力并不是神圣不可侵犯

在10-Q文件中,Nvidia披露了极高的客户集中度,其中“Customer A”占比22% 。虽然未指名,但这个星球上有钱的就那么几家公司 ,几乎可以确定,肯定,100% 就是Microsoft。

这里还隐藏着另一层“关联交易”的风险。Microsoft是OpenAI的最大金主,而Nvidia也投资了OpenAI。Microsoft购买Nvidia芯片,很大一部分应该是提供给OpenAI使用的。两位都是股东,这里面的分成部分是未知的?谁知道有没有什么特别的clause ?

还有就是,如果Microsoft今天撂挑子不买了呢?

此外,Customer B(15%)、C(13%)、D(11%)的存在意味着前四大客户掌控了Nvidia的命脉。这种集中度使得Nvidia在定价谈判中并不像外界想象的那样拥有绝对主导权。相反,这些巨头正在利用其庞大的采购量迫使Nvidia在供应链分配、定制芯片设计等方面做出让步,甚至正在加速研发自研芯片(如Google TPU, AWS Trainium, Meta MTIA)以摆脱对Nvidia的依赖。这点从应收帐款的增加也能一窥一二。

下图给你直观展示一下OPEN AI cluster的复杂结构,就问你,帐能算明白吗?

后记

为什么写这篇文章呢?首先是我很久没写这类型的报表研究长文了,想重温一下看报表的感觉。

其次是,市场现在有一种声音或者说逻辑,加密市场看美股市场,美股市场看AI 革命,而AI则看英伟达的表现,虽然英伟达的财报虽然超出预期,但是仍然有不少看空的观点。

比起其他的似是而非的看空,老老实实地从财报寻找蛛丝毛机才有实证的讨论意义。

很久没写类似的报表分析报告,权当给大家提供另一个视角看待目前的市场环境。