来源: VanEck ;编译:比特链视界

与大多数新兴资产类别一样,配置比特币既是一门艺术,也是一门科学。

然而, 三个可衡量的因素始终能够解释BTC价格随时间的大部分走势:全球流动性、杠杆率和链上活动。 这些因素共同为投资者提供了一个实用的框架,用于确定数字资产的规模和时机。

1、全球流动性

BTC价格与全球M2高度相关

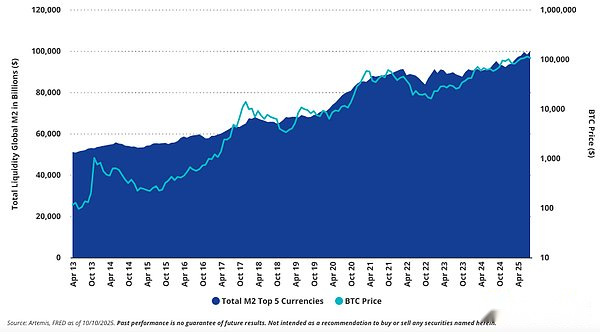

长期以来,BTC的价格一直与全球货币供应量的涨落息息相关。 自2014年以来,比特币与全球M2总量增长的相关性约为0.5(r² = 0.25),这意味着法币流动性的变化在很大程度上解释了其长期回报。

虽然这种关系在短期冲击(例如2020年的新冠疫情、2024年大选或2025年的“关税恐慌”)期间往往会减弱,但货币扩张的更广泛趋势仍然主导着比特币的周期。对五大法定货币供应量与比特币价格进行多变量回归分析表明,M2的变化解释了过去十年比特币方差的一半以上(r² = 0.54)。

自2013年以来,全球五大货币的流动性大致翻了一番,从50万亿美元增至近100万亿美元,在此期间,比特币的价格上涨了700多倍。在各个货币中,欧元M2货币供应量仍然是最强的解释变量(r = 0.69,t = 10),凸显了比特币在货币同步贬值背景下作为中性储备资产的作用日益增强。

VanEck 的历史宏观观点与这些数据一致。2023 年 3 月,VanEck CEO Jan Van Eck 在 CNBC 上表示,随着美联储接近紧缩政策的尾声,黄金和比特币似乎都已准备好进入一个为期多年的牛市周期。在这一框架下,VanEck的论点是,比特币充当着“数字黄金”的角色,在银行表现疲软、马上降息流动性再次扩张时,比特币将从中受益。

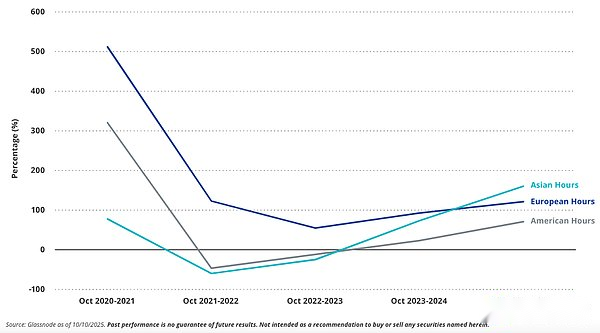

就比特币价格发现而言,区域市场动态在过去两年中发生了显著变化。如下图所示,在本周期早期以及2020-2022周期中,亚洲交易时段的比特币回报率落后于西方交易时段,而现在亚洲交易时段的比特币回报率领先于全球。 今年,我们观察到,亚洲引领了近期夏末的上涨行情,而现在也引领了最近的下跌行情。 这种轮换可能反映出亚洲市场流动性收紧 ,因为印度和中国的央行不惜放弃国内货币增长来捍卫本币。这种模式与比特币在全球流动性周期中作为“反印钞”资产的角色相符。

BTC 交易时段年化平均每小时收益

2、杠杆

BTC 价格与 BTC 期货未平仓合约 (OI) 密切相关

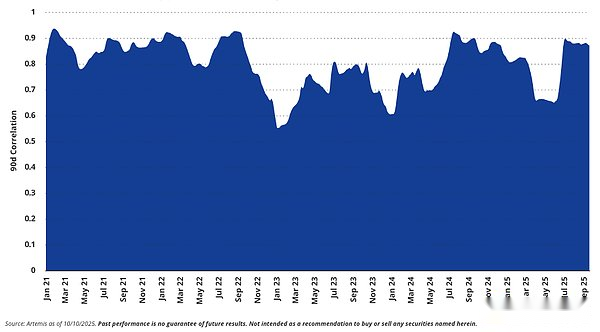

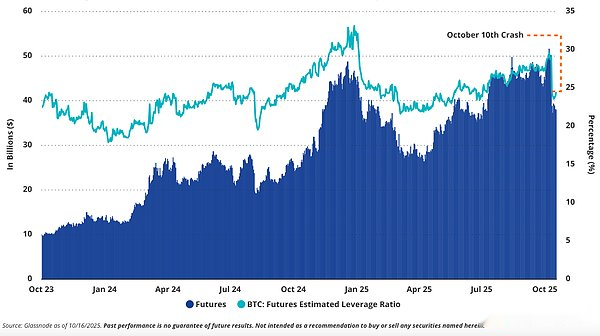

杠杆既是比特币货币化进程的驱动因素,也是其结果。 自2020年10月以来,近73%的比特币价格波动可由期货未平仓合约的变化解释(t = 71) ,这凸显了投机仓位与现货价格之间的反身关系。 历史上,杠杆率高企的时期往往先于市场回调,而有序的去杠杆阶段则标志着诱人的入场时机。

10 月11日暴跌前BTC 期货未平仓合约 (OI) 同比上涨 2.5 倍

截至2025年10月初,期货杠杆率接近95 %,比特币期货的现金抵押品达到历史新高(约1450亿美元)。未平仓合约在10月6日达到520亿美元的峰值,随后在8小时内BTC下跌20%后,于10月10日回落至390亿美元,这提醒我们追加保证金通知是如何在系统中层层叠加的。值得注意的是,杠杆率从未在75天以上维持在30%以上的水平,这表明持续的风险偏好有限。截至 10 月中旬,比特币期货杠杆率处于过去 5.25 年历史区间的第 61 百分位水平。。

与此同时,杠杆的构成也日趋成熟。机构、矿工和ETF做市商的参与度不断提升,使得交易活动转向了芝加哥商品交易所(CME)等受监管的场所, 在这些场所,期限较长且以对冲为导向的合约占据主导地位 。杠杆仍然是一把双刃剑,它不仅会放大回撤,也反映出人们对比特币作为金融资产的信心日益增强。

在10月11日去杠杆事件和比特币价格相对于黄金达到 2024 年 10 月以来最低水平的背景下,我们认为当前市场是一个买入机会。

3、链上活动

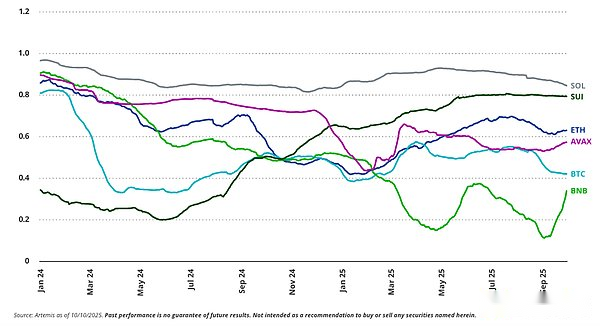

区块链收入与代币价格的 1 年相关性

虽然宏观流动性和市场结构是比特币短期周期的指标,而这些指标通常会影响整个加密货币市场的风险偏好,但 链上基本面才是了解加密货币实际应用情况的最清晰窗口。 在各大主流网络中,代币价格与其区块链产生的收入呈现出显著的统计学相关性,这证明使用量和价值是相互交织的。

在大型区块链中,Solana 的网络收入与代币表现之间的关联性最强(r² = 0.71,t² = 30),而币安链的 BNB 则关联性最弱(r² = 0.13)。两者之间的因果关系错综复杂:更高的代币价格会催化更多能够产生收入的用户活动,而持续的手续费收入则会强化长期估值。随着各大区块链应用生态系统的成熟,它们提供了新的活动渠道,从而可以改善价格与链上收入之间的关系。作为上图中六条区块链中的最新成员,Sui 在过去两年中在 DeFi 和消费者游戏/NFT 应用方面的网络发展最清楚地证明了这种关系。

对于比特币而言,交易量和网络费用等链上指标对每日价格走势的预测性仍然不如流动性或杠杆率。然而,它们仍然是网络健康状况的有力证据。我们认为, 与其他区块链网络相比,比特币(以及程度较轻的以太坊)与这些基本面的脱节程度相对较低,因为它们越来越多地被链下金库和交易所交易产品(ETP)用作价值存储货币资产。 尽管这些因素对BTC和ETH有利,但链上收入和用户活跃度的持续增长才是区块链网络价值主张超越猜测的最有力证据。

抛开链上指标不谈,正如 Jan van Eck 在 2023 年所描述的那样,比特币在其采用曲线上仍然像个“八岁的孩子”,但它与全球流动性和杠杆率日益增长的相关性表明, BTC正在从投机性资产发展成为对抗法定货币贬值的宏观对冲工具。

如今,BTC更像是一个青少年;尽管BTC正在成长,但我们预计未来几年市场情绪仍将持续波动。