Autor: Liza Savenko, Quelle: Cointelegraph, Compiler: Shaw Bitcoin Vision

Zusammenfassung der wichtigsten Punkte:

-

Starke Rückgänge bei Bitcoin lösen tendenziell eine systemische Ansteckung aus und ziehen die Preise anderer Kryptowährungen über Liquiditäts- und Vertrauenskanäle nach unten.

-

Während der Krise neigten die Märkte dazu, Kryptowährungen als einzelne Risikoanlagen zu betrachten, anstatt ihren individuellen Nutzen zu bewerten, wie die hohe Korrelation zwischen BTC-ETH und BTC-XRP zeigt.

-

Korrelation und Beta-Koeffizientenanalyse sind entscheidend, um zu quantifizieren, wie abhängig Ethereum und XRP von der Leistung von Bitcoin sind.

-

Die Überwachung von Korrelationsindikatoren, der Einsatz von Derivaten und das Halten stabiler oder einkommensbringender Vermögenswerte können zur Absicherung gegen Schocks im Zusammenhang mit Bitcoin beitragen.

Die Dominanz von Bitcoin auf dem Kryptowährungsmarkt war ein prägendes Merkmal der Kryptowährungszyklen. Aber was passiert, wenn die Dominanz von Bitcoin nachlässt oder der Preis um 50 % einbricht?In diesem Fall werden die beiden nach Marktkapitalisierung nächstgrößten Kryptowährungen – Ethereum (ETH) und Ripple (XRP) – zu einem wichtigen Falltest dafür, wie sich der Markt neu organisieren kann.

In diesem Artikel wird erklärt, wie man Ethereum und XRP bewertet, wenn Bitcoin einen Schlag erleidet, einschließlich der Messung von Abhängigkeiten, der Bewertung von Risiken und der Entwicklung effektiver Absicherungsstrategien.

Warum die Bitcoin-Dominanz so wichtig ist

Wenn ein Branchenriese am traditionellen Aktienmarkt einen Rückschlag erleidet, sind die Auswirkungen sofort spürbar.Kleinere Unternehmen verlieren dadurch tendenziell an Wert, da sie auf das Ökosystem, das Vertrauen der Anleger, Lieferkettenverbindungen und den Ruf von Branchenführern angewiesen sind.Das Gleiche gilt auch für den Kryptowährungsmarkt: Bitcoin spielt die Rolle eines „verankerten Vermögenswerts“.Wenn die Bitcoin-Preise fallen, verliert der gesamte Markt an Stabilität und Richtung.

Historisch gesehen hat Bitcoin einen großen Anteil an der Marktkapitalisierung der Kryptowährungen, die als „Dominanz“-Metrik bekannt ist.Die meisten Altcoins, darunter Ethereum und XRP, weisen eine starke Korrelation mit der Preisentwicklung von Bitcoin auf.

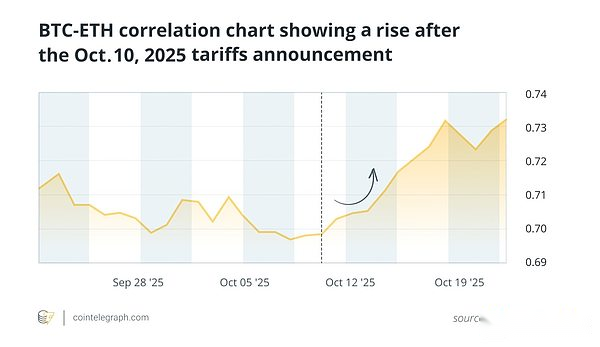

Beispielsweise kam es nach der Tarifankündigung am 10. Oktober 2025 zu einer massiven Liquidation auf dem Kryptowährungsmarkt und der Preis von Bitcoin fiel deutlich.Laut CoinMetrics-Daten stieg die BTC-ETH-Korrelation in den nächsten acht Tagen von 0,69 auf 0,73, während die BTC-XRP-Korrelation ebenfalls von 0,75 auf 0,77 stieg.

Diese bemerkenswerte Konvergenz legt nahe, dass sich Altcoins aufgrund ihres jeweiligen Nutzens bei Liquiditätskrisen, die durch makroökonomische Paniken verursacht werden, nicht entkoppeln.Kennzahlen wie das Transaktionsvolumen von Ethereum oder die institutionelle Akzeptanz von XRP bieten in diesem Szenario wenig Schutz.

Im Gegensatz dazu kann eine hohe positive Korrelation als empirisches Maß für die systemische Risikoteilung dienen.Es zeigt, dass der Markt die gesamte Kryptowährungsbranche als eine einzige Anlageklasse betrachtet.Dies wird die nachfolgenden Auswirkungen des Bitcoin-Preisverfalls auf Ethereum und XRP verstärken.

Was das bedeutet: Wenn der Marktanteil von Bitcoin sinkt oder sein Preis einbricht, ist es unwahrscheinlich, dass sich Ethereum und XRP unabhängig voneinander bewegen.Sie können betroffen sein durch:

Liquidität/Strukturkanäle

Marktstrukturen im Zusammenhang mit Bitcoin, einschließlich Derivaten, Handelsströmen und Anlegerverhalten, werden schwächer. Ein großer Zusammenbruch von Bitcoin könnte eine massive Liquidation auslösen, wobei Margin Calls und Kettenverkäufe die Hauptursachen für eine solche Liquidation sind.Dies führt oft zu enormen Abflüssen, die sich auf alle Krypto-Assets auswirken, unabhängig von ihren Fundamentaldaten.Der Grund für ihren Rückgang liegt einfach darin, dass sie denselben Risikokorb aufweisen.

emotionaler Kanal

Der Zusammenbruch dezentraler Vermögenswerte hat die gesamte Kryptowährungsbranche bis ins Mark erschüttert und das Vertrauen der Anleger in die langfristige Rentabilität von Kryptowährungen untergraben.Wenn sich Panik ausbreitet, neigen Anleger dazu, sich sichereren Vermögenswerten wie Fiat-Währungen oder Gold zuzuwenden.Die Folge ist, dass der Bärenmarkt noch lange anhält und die Begeisterung der Anleger für Ethereum und XRP weiter sinkt.

So messen Sie die Abhängigkeit und das Risiko von Bitcoin

Schritt 1: Definieren Sie Schockszenarien

Die Analyse beginnt mit der Auswahl eines Bitcoin-Ereignisses, das eintreten und große Auswirkungen haben kann.Dazu könnte die Definition eines spezifischen Preisschocks gehören, etwa ein Rückgang von Bitcoin um 50 % innerhalb von 30 Tagen, oder eine strukturelle Veränderung, etwa ein Rückgang des Marktanteils von Bitcoin von 60 % auf 40 %.

Schritt 2: Abhängigkeiten quantifizieren

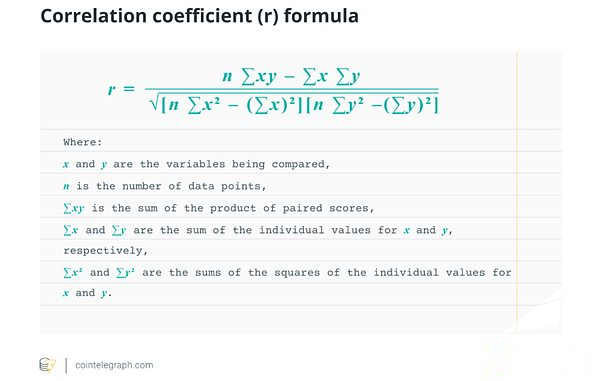

Der nächste Schritt besteht darin, den aktuellen Pearson-Korrelationskoeffizienten zwischen Ethereum, XRP und Bitcoin zu berechnen.Diese Statistik spiegelt die lineare Beziehung zwischen den täglichen Erträgen dieser Vermögenswerte wider und bietet einen Maßstab für die Messung der Abhängigkeit zwischen ihnen.Je näher der Korrelationskoeffizient bei +1 liegt, desto stärker ist die Korrelation zwischen der Performance des Altcoins und Bitcoin.

Schritt 3: Schätzen Sie die unmittelbare Preisreaktion

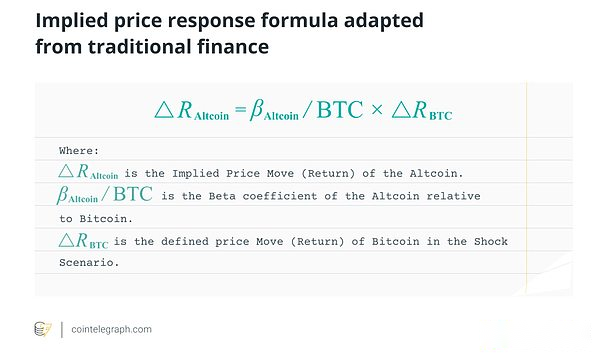

Mithilfe von Korrelationsdaten wird eine Regressionsanalyse angewendet, um den Beta-Koeffizienten jedes Altcoins im Verhältnis zu Bitcoin zu berechnen.Der Beta-Koeffizient schätzt die erwartete Preisänderung eines Altcoins für jede Einheitenänderung in Bitcoin.Dies ähnelt der Berechnung des Betas einer Aktie im Vergleich zu einem Referenzindex wie dem S&P 500 im traditionellen Finanzwesen.

Wenn Ethereum beispielsweise einen Beta-Wert von 1,1 gegenüber Bitcoin hat und das definierte Szenario einen Rückgang von Bitcoin um 50 % annimmt, würde die implizierte Bewegung von Ethereum -55 % (1,1 × -50 %) betragen.

Schritt 4: Liquiditätsrisiko und strukturelles Risiko berücksichtigen

Anpassungsstrategien müssen über einfache Berechnungen des Beta-Koeffizienten hinausgehen, um wichtige Marktstrukturrisiken zu berücksichtigen. Börsenorderbücher mit geringeren Handelsvolumina sollten analysiert werden, um Liquiditätsrisiken einzuschätzen, während strukturelle Risiken und potenzielle kaskadierende Liquidationsrisiken aufgrund hoher offener Derivatepositionen bewertet werden müssen.

Wenn beispielsweise der in Schritt 3 implizierte Drawdown von -55 % durch Illiquidität verschärft wird, kann sich der tatsächlich entstandene Verlust um weitere 10 % erhöhen, sodass sich der gesamte Drawdown auf -65 % erhöht.Darüber hinaus sollten offene Positionen und Margin-Positionen überprüft werden, da eine hohe Hebelwirkung Rückgänge durch kaskadierende Liquidationen beschleunigen kann.

Wenn Bitcoin einen großen Schlag erleidet, was passiert dann mit Ethereum und XRP?

Im traditionellen Finanzwesen löst ein Absturz des S&P 500 oder der plötzliche Zusammenbruch eines großen Brokerunternehmens oft eine schnelle und wahllose Risikoaversion aus – ein Effekt, der als „finanzielle Ansteckung“ bekannt ist.Die Kryptowährungsmärkte zeigen eine ähnliche Dynamik, allerdings schneller und in größerem Ausmaß, oft ausgelöst durch Bitcoin-induzierte Schocks.

Daten aus vergangenen Krisen, einschließlich der FTX- und Terra-Abstürze, zeigen ein klares Muster: Wenn Bitcoin fällt, folgen normalerweise andere Kryptowährungen.Bitcoin bleibt der führende Risikoindikator des Marktes.

In solchen Fällen fließt die Liquidität tendenziell in Stablecoins oder verlässt den Markt ganz, um das Risiko volatiler Vermögenswerte zu vermeiden.Während Ethereum von seinem starken Layer-1-Dienstprogramm profitiert, ist es nicht völlig immun; seine Korrelation mit Bitcoin verstärkt sich typischerweise in Zeiten von Marktstress, da institutionelles Kapital beide als Risikoanlagen betrachtet.Der Stake-Locking-Mechanismus von Ethereum und das breite dezentrale Anwendungsökosystem könnten jedoch einen nutzerorientierten Rückhalt bieten und dazu beitragen, dass sich Ethereum nach dem Abklingen der Krise schneller erholt.

Andererseits könnten Vermögenswerte wie XRP aufgrund ihrer höheren regulatorischen und strukturellen Risiken und des Fehlens des umfassenden und natürlichen On-Chain-Einnahmemechanismus von Ethereum überproportional betroffen sein.Solche Schocks lösen oft einen Teufelskreis aus, in dem der kollektive Vertrauensverlust den zugrunde liegenden Nutzen des Tokens übersteigt, was zu einem damit verbundenen Rückgang des gesamten Marktes führt.

Wie können Sie Ihre Strategie absichern, wenn Bitcoin seine Marktdominanz verliert oder der Preis fällt?

Um sich gegen das Risiko eines Bitcoin-Absturzes abzusichern, reicht es nicht aus, sich auf eine grundlegende Diversifizierung zu verlassen.Systemische Schocks zeigen, dass extreme Korrelationen dazu neigen, die Vorteile der Risikodiversifizierung zunichte zu machen.

Entdecken Sie Derivate

In Zeiten extremer Marktpanik können die Terminmarktpreise erheblich niedriger sein als die Spotpreise. Dies bietet erfahrenen Händlern die Möglichkeit, sich an relativ risikoarmer, ungerichteter Arbitrage zu beteiligen.Sie nutzen Marktineffizienzen aus, um das Volatilitätsrisiko abzusichern, anstatt direktionale Preisrisiken einzugehen.

Diversifizieren Sie Ihr Portfolio mit Risikopuffern

Halten Sie tokenisiertes Gold, reale Vermögenswerte (RWA) oder durch Fiat gedeckte Stablecoins, um den Wert zu erhalten und zu steigern.Diese Vermögenswerte dienen als Liquiditätsreserve, wenn die Kryptowährungsmärkte einbrechen.

Überwachen Sie Dominanz- und Korrelationsverhältnisse

Die Verfolgung der kurzfristigen Korrelation von Ethereum und XRP mit Bitcoin kann als Echtzeit-Frühwarnsignal dafür dienen, dass die Vorteile von Diversifikationsinvestitionen schwinden.Es erkennt, wann sofortige Absicherungsmaßnahmen erforderlich sind.

Neuausrichtung auf einkommensschaffende Positionen

Verschieben Sie einen Teil Ihres Vermögens in Stake-, Kredit- oder Liquiditätspools, die unabhängig von der Marktrichtung Erträge generieren können.Stabile Erträge tragen dazu bei, Bewertungsverluste auszugleichen und das Erholungspotenzial von Vermögenswerten zu erhöhen.