作者:Arjun Chand,Bankless;編譯:白水,比特鏈視界

現實世界的資產是加密貨幣的下一個前沿嗎?

現實世界資產 (RWA) 是人們談論的話題。 像 BlackRock 這樣的大公司正在涉足 RWA,Tether 正在推出自己的平臺,而且這些數字也令人印象深刻——RWA 代幣在 2 月份達到了創紀錄的 27 億美元市值。

有了如此多的主要推動因素, RWA 的敘述預計將在 2024 年下半年成為焦點。

本文概述了 RWA ,重點介紹了現實世界中被代幣化的不同類型的資產以及需要關注的傑出項目。

RWA 的下一步是什麼?

RWA 是加密貨幣中增長最快的領域之一。 許多人將其視為利用全球數萬億資產、推動整個行業增長的一種方式。

貝萊德 (BlackRock) 執行長拉裡·芬克 (Larry Fink) 將 RWA 稱為「市場的下一代」。 波士頓諮詢集團預測,到 2030 年,將這些資產轉化為代幣可能會釋放 16 萬億美元的機會。

然而, 到目前為止,只有一種資產被成功代幣化並完全融入加密生態系統,那就是穩定幣形式的法定貨幣。

穩定幣是第一個、最大、最成熟的 RWA。 他們發現了適合加密貨幣的產品市場,並看到了對不同服務的強勁需求,並且是每個加密貨幣生態系統的基本組成部分。

但 RWA 領域除了穩定幣之外還有什麼?

近年來,我們看到各種現實世界資產被代幣化並上鏈的趨勢不斷增長。 讓我們看看一些最流行的類型。

商品、股票和基金

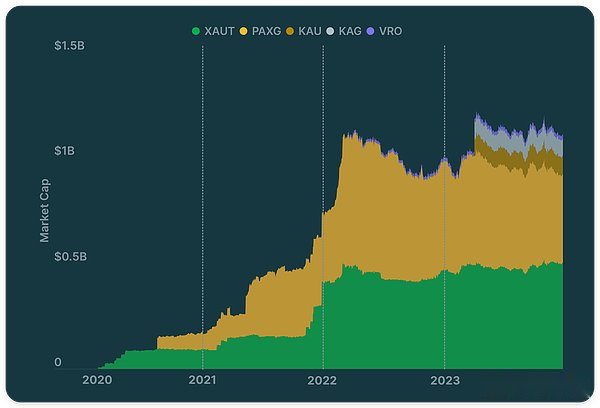

黃金、白銀和原油等大宗商品通常在世界各地的各個交易所進行交易。 這些自然資源可以被代幣化以代表實際商品的股份,就像穩定幣對法定貨幣所做的那樣。

到目前為止,貴金屬,尤其是黃金,作為 RWA 在加密貨幣領域獲得了最大的關注。 據 CoinGecko 報導,PAX Gold (PAXG) 和 Tether Gold (XAUT) 等代幣處於領先地位,其中黃金支持的 RWA 佔商品代幣市值的 83%。

黃金的主導地位表明 RWA 行業是多麼新生。 然而,有幾個項目正在試驗不同的商品。 例如,Uranium308 項目推出了一種與一磅 U3O8 鈾化合物價格掛鈎的代幣。

隨著 RWA 代幣化領域的成熟,我們可能會看到原油等其他商品甚至玉米等農作物的代幣。 其論點是,未來更多的全球交易將轉移到區塊鏈上。

與商品類似,股票和共同基金也可以代幣化。 這些資產是傳統金融市場的支柱,但它們在加密貨幣領域的採用進展緩慢,很大程度上是由於監管障礙。

遵守跨司法管轄區的法律非常困難,許多項目需要許可證並面臨限制,例如排除來自某些國家/地區的用戶或滿足嚴格的 KYC 和 AML 標準。

儘管面臨這些挑戰,一些項目(例如 Swarm 和 Backed)已經走出了監管迷宮,允許全球股票和基金的鏈上交易,例如美國市場的 COIN 和 NVDA,以及核心標準普爾 500 指數等指數基金等。

國債

國債是指代幣化的政府債務工具。 傳統上,這些工具是由政府發行的安全、能產生收益的資產。

大流行之後,隨著美聯儲根據經濟變化調整貨幣政策,處於歷史低位的國債利率出現上升。 到 2023 年 10 月,短期國債收益率已從接近零攀升至約 5.4%。

利率的上升刺激了美國國債代幣化項目的啟動,其中一些值得注意的例子是:

-

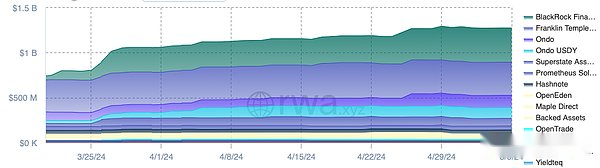

富蘭克林鄧普頓 — 於 2021 年推出富蘭克林鏈上美國政府貨幣基金 (FOBXX),這是首個在美國註冊的公共區塊鏈基金。 它的收益率為 5.11%,市值為 3.65 億美元,躋身最大的鏈上資金產品之列。

-

BlackRock — 於 2024 年 3 月在以太坊上推出 BlackRock 美元機構數字流動性基金 ($BUIDL)。 目前,它管理著超過 3.75 億美元的資產,引領鏈上國庫基金市場。

-

Ondo — 推出了 Ondo 短期美國政府國債 (OUSG),提供收益率為 4.68%、市值約為 1.4 億美元的短期美國國債。 OUSG 的很大一部分投資於 BlackRock 的 BUIDL。 Ondo 還提供 USDY 收益穩定幣,市值超過 1.2 億美元。

隨著利率上升,國債收益率變得更具吸引力,這一類別出現了大幅增長。 該領域的其他著名項目包括 Superstate、Maple、Backed、OpenEden 等。

鏈上私人信貸

私人信貸涉及金融機構通過債務工具(本質上是貸款)向企業提供貸款。

在加密貨幣 RWA 領域的背景下,這些貸款通過信貸協議進行代幣化,允許貸方向這些機構提供資本以換取收益。

在傳統金融中,私人信貸是一個價值 1.6 萬億美元的巨大市場,並且它正在慢慢地在加密貨幣領域開闢出重要的利基市場。

加密信貸協議已經將超過 44 億美元的貸款代幣化,其中目前有超過 6 億美元貸給了現實世界的企業,為鏈上貸方帶來了回報。

對於鏈上投資者來說,私人信貸因其較高的收益率潛力而呈現出有吸引力的主張。 例如,通過像 Centrifuge 這樣的協議借貸穩定幣的平均年利率可以達到 8.7%,超過了 AAVE 等平臺上通常出現的 4-5% 的年利率,但風險也隨之增加。

私人信貸領域的主要參與者包括:

房地產

RWA 中的房地產類別側重於對住宅、土地、商業建築和基礎設施項目等實物財產進行代幣化。

房地產是世界上最大的資產類別。 但傳統上,由於房產成本高昂,房地產投資需要大量資金。 通過代幣化使房地產可以在鏈上交易,引入了一種新穎的投資範式,增強了可訪問性,實現了部分所有權,並有可能增加流動性。

儘管如此,房地產固有的流動性不足限制了其鏈上採用的步伐。 房地產交易的曠日持久的性質和較小的買家群體使得在鏈上協調賣家和買家變得具有挑戰性,特別是考慮到該行業傳統上是在遺留系統上運作的。

像 RealT Tokens 這樣的項目正在努力通過簡化財產分割來向市場注入流動性,從而使賣方能夠輕鬆分割其資產,並使買方能夠獲得代幣化的股票。

此外,Parcl 等平臺允許通過其鏈上交易機制對不同地點(例如美國不同城市)的房地產價值進行投機。

從長遠來看,所有這些舉措將使房地產市場更具流動性。

結束語

RWA 的概念有望為房地產、大宗商品和債務等傳統資產帶來新的全球準入和流動性水平。 如果對 RWA 的大膽預測成為現實,這些資產的代幣化很可能會重新定義世界如何交易這些資產,進而讓更多的人進入鏈上。