Auteur: Anthony Poseliano, compilé par: Shaw Bitchain Vision

Aux investisseurs.

Le marché financier est sur le point de devenir fou. Je sais que beaucoup de gens prédisent que la prochaine récession arrive, mais ils ont totalement tort.

Je ne sais pas s’ils tirent des conclusions en fonction des mauvaises données, ou s’ils dessinent dans les bonnes données, ou les deux.La façon dont ils tirent de fausses conclusions n’est pas vraiment importante.

Ils avaient totalement tort.

Prenons l’exemple du marché boursier américain.Adam Kobeissi a écrit:

« Le marché boursier est extrêmement chaud. Depuis 1975, le S&P 500 n’a que 6 fois augmenté de 30% ou plus en cinq mois. 2025 en est l’un.

Ces chiffres sont tout simplement fous. Voulez-vous parier contre l’histoire? Ensuite, c’est à vous. Mais j’ai toujours tendance à comparer les marchés financiers à la science. Les choses qui sont en mouvement ont tendance à rester en mouvement. L’inertie est une force puissante.

Mais les choses commencent à devenir intéressantes à partir d’ici. Si le marché boursier a augmenté de 30% en 5 mois, il y aura certainement quelqu’un qui deviendra plus riche, non? Qui détient ces actions?

Adam Kobeissi a continué à expliquer:

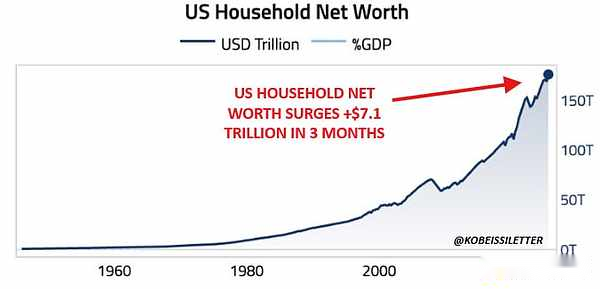

« Les dernières données publiées montrent qu’au deuxième trimestre de 2025, les actifs nets des ménages américains ont augmenté de 7,1 billions de dollars.En d’autres termes, pendant trois mois consécutifs, les actifs nets quotidiens moyens ont augmenté de 79 milliards de dollars …

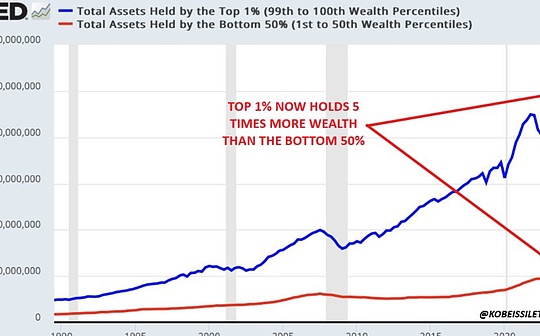

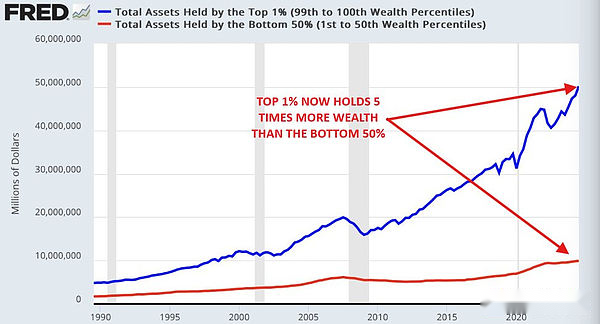

En conséquence, les riches s’enrichissent.Actuellement, 50% des ménages aux États-Unis ne détiennent en fait que 2,5% de la richesse totale des États-Unis, les 1% les plus riches des familles ont désormais 40 milliards de dollars de richesse que la richesse totale des 50% inférieurs des familles. «

En bref, les actions ont atteint des rendements historiques au cours des cinq derniers mois. Il rend les riches plus riches, tandis que les 50% des Américains les plus bas ne peuvent que rester en place et regarder.

Ce n’est pas la faute des riches, c’est un problème d’éducation financière. En fait, je pense que si nous ne trouvons pas un moyen de faire éduquer chaque étudiant en finance personnelle et en investissement, notre pays fera face à une crise nationale.

À l’avenir, les propriétaires d’actifs seront gagnants, tandis que les épargnants seront des perdants. Vous n’aimez peut-être pas cette déclaration, mais cela ne signifie pas qu’il ne tient pas.

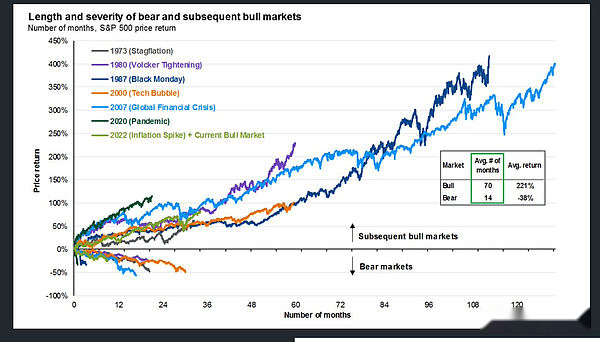

Ce marché haussier est loin d’être terminé.Mike Zaccardi a écrit: « En moyenne, un marché haussier durera 70 mois. Et nous sommes sur le point de déclencher le 35e mois de ce marché haussier. »

C’est un peu contre le récit, non?Je sais que votre voisin pessimiste ne vous dira pas ces données.Mais les données sont des données, et presque toutes les données montrent que nous sommes sur un marché haussier avec un fort potentiel.

Tournons notre attention vers la réunion de la Fed de cette semaine, qui devrait se terminer par une baisse de taux.

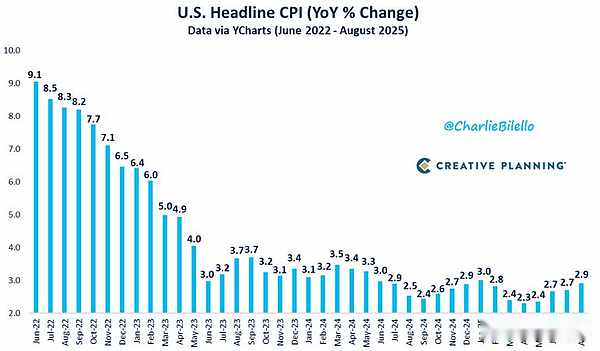

Oui, ils réduiront toujours les taux d’intérêt lorsque le marché boursier atteindra des sommets record et que les données d’inflation du gouvernement dépassent 2,5%. Nous n’avons jamais vu cela se produire.

Charlie Bilello de Creative Planning a noté que la dernière fois que la Fed avait baissé les taux d’intérêt avec une inflation supérieure à 2,9%, c’était en octobre 2008, « au moment où il était au milieu du pire marché de récession / ours depuis la Grande Dépression. »

De cette décision sans précédent par la Réserve fédérale, je suis arrivé à deux conclusions importantes.Premièrement, la Fed le fait en raison du marché du travail. L’intelligence artificielle a toujours été une énorme force déflationniste dans l’économie américaine. Les entreprises trouvent des moyens d’atteindre une productivité et une rentabilité plus élevées avec moins d’employés.

Deuxièmement, la Fed est lente depuis plusieurs mois. Je pense que la Fed devrait réduire les taux d’intérêt de 50 à 75 points de base pour revenir à son niveau d’échéance, mais l’expérience historique montre que la Fed évite souvent de prendre des décisions audacieuses.

Faisons d’abord une comparaison «juste».La probabilité d’une réduction de 50 points de base donnée par le polymarket n’est que de 8%, ce qui est très faible par rapport à la probabilité de 90% d’une réduction de 25 points de base cette semaine.

Mais peu importe si la baisse du taux final est de 25, 50 ou 75 points de base.

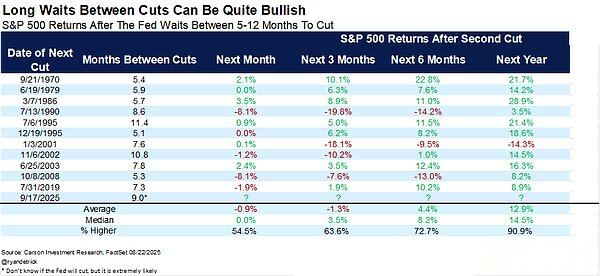

« La dernière baisse de la Fed a eu lieu en décembre 2024, il y a donc eu un écart de neuf mois entre les deux baisses de taux. Un écart de 5-12 mois entre les baisses de taux est généralement bon pour le S&P 500. Un an plus tard, si 10 des 11 retours étaient observés au-dessus de la moyenne, il devrait être réconfortant pour les taureaux. »

La Fed augmentera les prix des actions des actions à l’or en passant par le bitcoin à des niveaux plus élevés. Ils n’ont pas le choix. Ils doivent résoudre les problèmes du marché du travail ou ils seront confrontés à plus de problèmes.

Indépendamment des données gouvernementales trompeuses, la Fed est considérée comme beaucoup plus élevée que le niveau réel. Ne vous inquiétez pas du fait que la Fed est devenue une institution politisée, qui semble chanter un contre-tweet pour le plan économique actuel du gouvernement.Ne soyez pas en colère que la Fed dit qu’elle veut « compter sur les données », puis modifier ses mots.

La banque centrale est maintenant en difficulté.Ils ont dû réduire les taux d’intérêt.Étant donné que les prix des actifs sont proches des sommets historiques, nous ne pouvons que nous attendre à un nouvel afflux de fonds bon marché pour pousser les prix de plus en plus élevés au cours des semaines et des mois à venir.

Préparez vos bottes de pluie.La liquidité arrive.Les investisseurs seront très heureux.