著者:SUI414出典:集合翻訳:シャンオッパ、ビッチンビジョン

この記事では、L2Sの現在の状態のデータ概要を提供することを目指しています。3月のDenCunアップグレード後のL2Sガスの減少の重要性を調べ、これらのネットワークでの活動がどのように進化したかを調査し、MEVアクティビティによってもたらされる新しい課題を強調しました。さらに、L2のMEVツールとソリューションの開発に対する潜在的な障壁について説明します。

利点:Dencunはアップグレード後にL2を採用します

ガスコストは10回低下しました

Ethereum Layer 2(L2)のガス料金は、L2でのトランザクションの実行コストと、Ethereum L1にバルクトランザクションを提出するコストという2つの部分で構成されています。特定のL2ガス料金の構造と並べ替えルールは、開発段階と設計の選択に応じて、L2が異なります。たとえば、Arbitrumが最初に提供されます(fcfs)操作の原則に基づいて運用され、トランザクションは受信された順序で処理されます。対照的に、OPスタックの一部である楽観主義(OPメインネット)とベースは、優先ガスオークション(PGA)L2の基本費用と優先費用を組み合わせたモデル。ユーザーは、より速く、より早くブロックにパッケージ化するために、より高い優先料金を支払うことを選択できます。コスト構造を理解することは、生態系の成長とMEVダイナミクスを理解するために不可欠です。

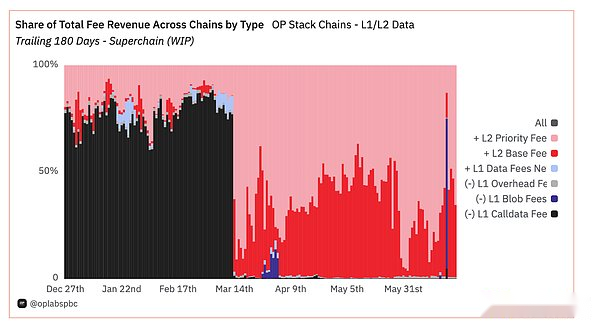

歴史的に、上記の数字の黒いバーに示すように、L2で取引する際にユーザーが被った総費用のほとんどをユーザーが被る総料金のほとんどを考慮しています。ただし、3月14日のDencunアップグレードの後、L2はCalldataを使用してから、L1にバッチを送信するために「Blobs」1 ‘と呼ばれるより費用対効果の高いアプローチに移行しました。この一時的なストレージには、Blobベースや優先度の手数料を含む独自のガスオークションが含まれています。

DENCUN以来、L2はL1料金を大幅に削減しました。このチャートは、OPスタックチェーンのガスコストサブ項目の大幅な変化を示しています。L1コストは90%からわずか1%に減少し、L2コストは今では考慮されています。総費用の99%。このシフトにより、L2の平均総ガス料金は全体で約10倍低くなります。たとえば、OPメインネットの平均ガス料金は、トランザクションあたり約0.5ドルから0.05ドルに急落しました。

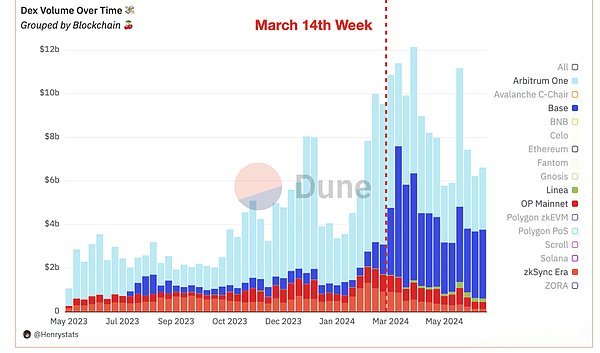

その後、L2S活性が急増しました

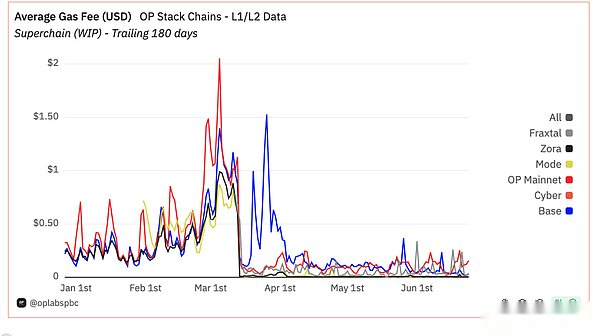

コスト削減後、上記の図に示すように、L2の活動と使用量は大幅に増加しました。L2のガス費用は急増しました。3月26日に、基地の平均ガス料金が最高レベルの高いレベルを超えたことは注目に値します。より多くのトランザクションに対応し、ネットワークの混雑を減らすために、ベースは3月26日頃からガス目標を上げ、それ以来いくつかの調整を行いました。

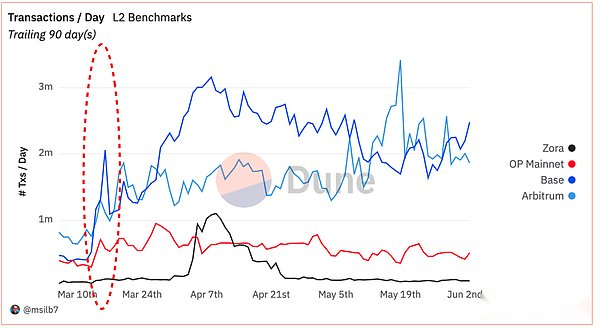

次の図は、L2での毎日のトランザクションの数を強調しており、Arbitrum、Base、OP Mainnetなどのネットワークの大幅な成長を示しています。具体的には、Baseの毎日のトランザクション量は4倍に増加し、1日あたり約200万回のトランザクションを処理しています。

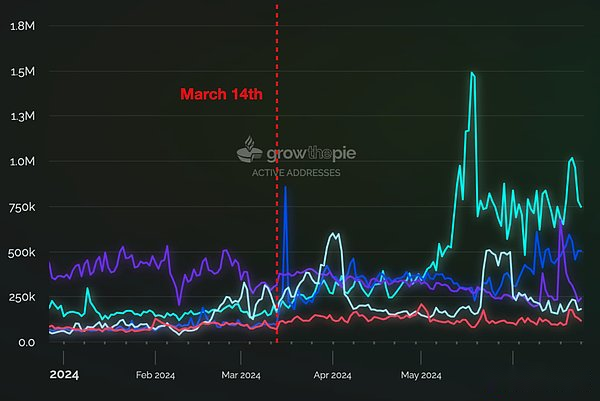

これが有機的参加の結果であるか、インセンティブプログラムやシビル活動の影響を受けるかどうかを判断することは困難ですが、すべての主要なL2のアクティブアドレスとDEXの数は、特に基地と職業上のEIP-4844のアップグレードとして大幅に増加しています。

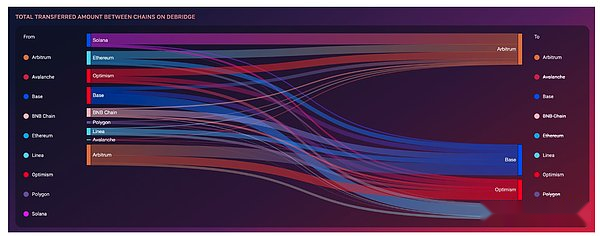

L2への資産譲渡

Solanaで$ WIFによってトリガーされた市場条件が改善され、MemeCoinシーズンがトリガーされたため、L2(TVL)の総ロックイン値は昨年末から進行中です。ベースが最も急速に成長しているチェーンになったことは注目に値します。

3月上旬以来、BaseのUSDC流入は約15億ドルで、その一部はCoinbaseがクライアントと会社の資金を基地に移しました。11の主要な橋に関するArtemis統計によると、イーサリアムからメジャーL2への流出は2024年1月以来140億ドルに達しました。Arbitrumは約70億ドルでリードし、Zksync、Base、OP Mainnetが続きます。EVMチェーンとSolanaの間に広く使用されている橋であるDebridge Financeからのさらなるデータは、ArbitrumとBaseがすべての流出の最大の受信者であることを確認しています。

悪いニュース:ガス価格が下がるにつれて暗い森林が拡大し続けます

トランザクションをさらに調査すると、ロボット取引活動がガス料金の増加とL2の金利を回復していることに気付きました。Baseの統計を使用したケーススタディを使用して、次のセクションでこの問題をより包括的に調査し、L2でのDenCunアップグレード後の安価なガスの影響を強調します。

Dencun後のL2S:フラッシュボットの前のイーサリアムに似ていますが、メモリプールはありません

ネットワークの混雑

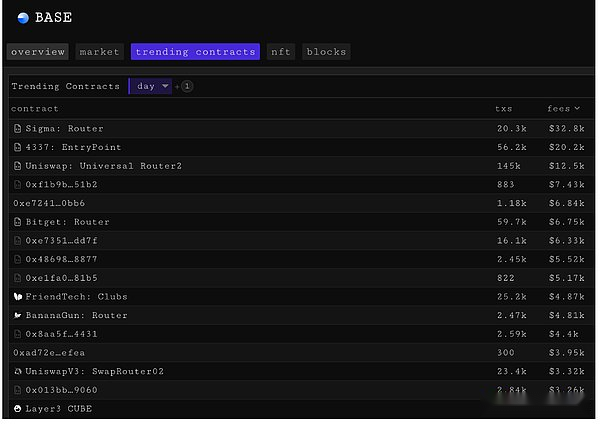

課題は現れ始めました。3月26日に、ベースの1日の平均ガス料金は一時的に急上昇し、デンコンのアップグレード前のレベルを上回っていました。6月3日までに、基地はガス目標を2.5mガスから7.5mのガス/sにアップグレードしたときに調整し、平均ガスコストを約5セントに戻しました。

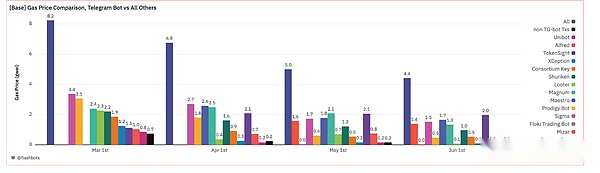

ベースで最もガスを消費する契約には、SigmaやBanana GunなどのTelegram Tradingボット、およびBitgetやUniswapなどの財布やDexsが含まれます。さらに、多数のマークされていない契約には、トークンミント、ミーム通貨取引、原子裁定などのアクティビティが含まれます。

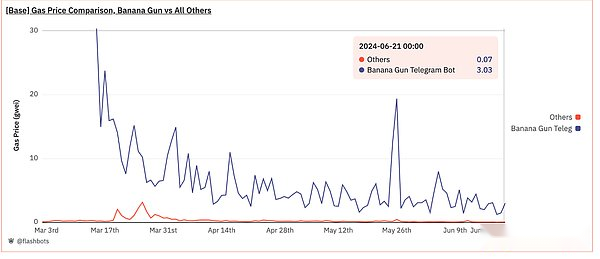

Bananagunなどのより一般的な電報ボットルーターの動作により、他の取引よりもはるかに高いガス料金がかかることは明らかです。アップグレード後、バナナグンテレグラムボットのユーザーは、30 GWEIでベースでトランザクションを実行するときにピークガス価格を支払います。それ以来、レートは約3 GWEIで安定しており、他の取引によって支払われたガス料金の43倍高くなっています。

ベースのすべての人気のあるDEXトレーディングボットによって支払われた平均月額ガス価格を分析し、それを他のすべての非テレグラムボットトランザクション(ブラックバー)と比較することにより、ボットユーザーの取引によって生成されるガスコストが大幅に高いことは明らかです。

リターンレートは急上昇します

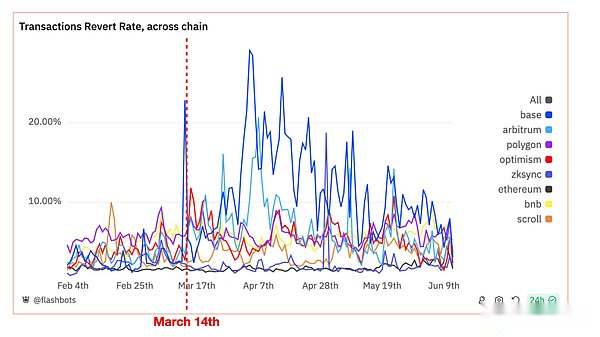

ブロックチェーンのもう1つの重要な尺度は、ネットワーク全体のトランザクションロールバックレートです。また、DenCunアップグレード後のL2のトランザクションロールバックレートの増加、特にベース、金会、OPメインネットも観察されます。

現在、Ethereumのロールバック率は約2%ですが、Binance Smart ChainとPolygonのロールバック率は約5〜6%です。アップグレードの前に、Baseのロールバック率は約2%でしたが、その後約15%に急上昇し、4月4日にピークに達しました。同様に、ArbitrumとOP Mainnetでは、10%から20%の範囲の故障したトランザクションの周期的な急増が見られました。

より深く掘り下げた後、L2の高いロールバックレートは必ずしもすべての通常のユーザーの経験を反映しているわけではないことがわかりました。代わりに、これらのロールバックはMEVロボットから来る可能性があります。

次のヒューリスティック(クエリ)を使用して、同様のロボットアクティビティを持つルーター契約のセットを特定しました。

Dencunのアップグレード以来、

-

アクティブルーター:この契約により、1,000件以上のトランザクションが処理されました。

-

限られた相互作用EOA:10未満のEOA(外部所有アカウント)ウォレットは、トランザクション送信者として相互作用します。

-

送信者の分布:トランザクション送信者の50%未満が1つのトランザクションのみを送信しました。これは、ユーザーグループが長期尾の分布を示していないことを示しています。これは、ルーターが小売投資家によって使用される可能性が低いことを示唆しています。

-

行動パターン:トランザクション履歴は、完全な24時間をカバーするか、非人間の動作を示す単一ブロック内で複数のトランザクションを表示します。

-

スワップ濃度:成功したトランザクションの75%以上にはスワップが含まれます。

-

検出されたMEV TXS:Hildobbyのヒューリスティック検出によると、成功したトランザクションの10%以上がAtomic MEV戦略2を採用しました。

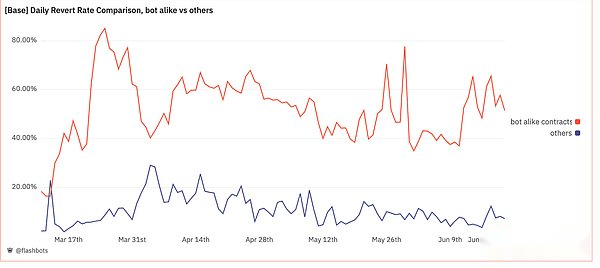

これらの基準を使用して、ベースのロボット活動の下限の保守的な推定を表す51のルーターを検出しました。

分析のために、ルーターによって処理されたすべての基本トランザクションを2つのグループに分けます。ロボットのようなルーターと他のルーター間の回復率の比較は衝撃的です。ロボットのような契約の平均回復率は60%であり、他のトランザクションで観察された〜10%の6倍です。

上記のデータから、MEVロボットやテレグラムロボットなどのロボットアクティビティが、ベースの高いガス料金とロールバック料金の主な理由の1つである可能性があると結論付けることができます。

L2のシングルシーケンサーインフラストラクチャは、パブリックメモリプールの欠如と相まって、多数のシリアナースパムを含むMEVポリシーの優位性に貢献しました。これらの戦略は、特にOPメインネットやベースなどの優先ガスオークション(PGA)を使用したL2で、ネットワークの輻輳に深刻な貢献をしています。結果は、ネットワークの輻輳だけでなく、MEV検索者が支払った取引やガス料金の取り消しに使用される廃棄物ブロックスペースでもあります。この状況は、フラッシュボットの前のイーサリアムの状態を反映しています。つまり、現在のメモリプールが不足しているため、L2にはMEVメザニンはありません。

L2のMEVの大きさはどれくらいですか?

L2でのMEVアクティビティに関する洞察を得ることが重要です。ただし、これまでのところ、複数のソースと堅牢な方法で検証された統一されたL2 MEV数はありません。さらに、L2 MEV量と検索者の利益を得るために、イーサリアム(例:MEV-Inspect、Libmev、Eigenphi 3)で行われた作業と同様のリアルタイム監視データが不足しています。

これまでに公開されたL2 MEVデータセットと研究には次のものがあります。

-

HildobbyがDune Analyticsで構築したオープンソースデータセット2(ヒューリスティックリンク:Mezzanine 1 | Sandwich | Atomic Arb 3)

-

Flashbotsによって資金提供された研究論文、Arthur BagourdおよびLuca Georges Francoisが書いたレイヤー2ネットワーク1でのMEVの定量化は、MEV-Inspectを使用してポリゴン、OPメインネット、ArbitrumのMEVを定量化しました。

-

Shadowでの研究論文スクロール:レイヤー2のMEV抽出の分析3要約3 Ferreira Torres、Albin Mamuti、Ben Weintraub、Cristina Nita-Rotaru、Shweta Shindeによる定量化活動遅延を確認するためのMEV戦略

上記のリソースに加えて、Sorella Labs 2はMEVデータインデクサーツールBrontesをリリースしようとしています。これは、Ethereum MainNetとL2の両方のオープンソースリポジトリとなります。Flashbots and Uniswap Foundationは、L2 MEVの分類と定量化を拡大するための資金を求めています。すでにこの分野で働いているか、コラボレーションに興味がある場合は、Flashbots Market Researchチーム(@Tesa on Telegram:

@tesa_fb)!

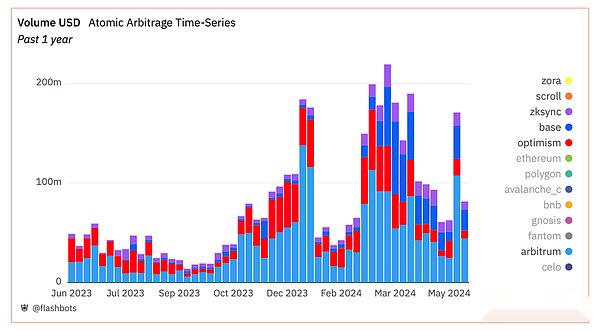

さらに検証が必要ですが、Dune Analyticsに関するHildobbyのデータセットは貴重な予備ベンチマークです。

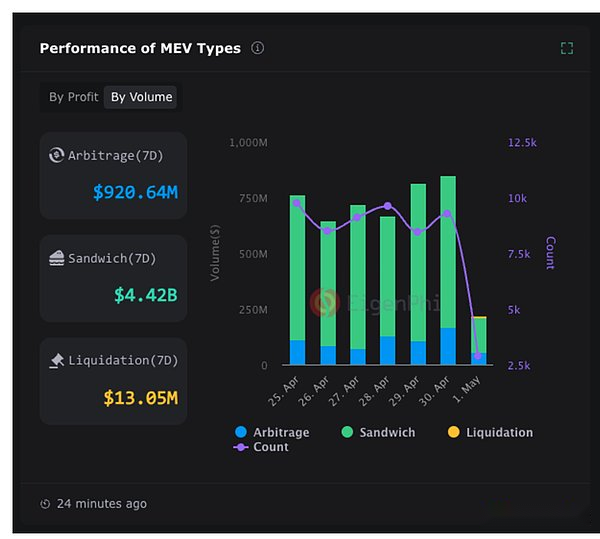

過去1年間、6つの主要なL2(Arbitrum、Op Mainnet、Base、Zora、Scroll、Zksync)は、各チェーンのすべてのDEXトランザクションの1%〜6%を占め、36億米ドル以上のAtomic Arbitrage MEVトランザクションを取引しています。 %。これらのMEVボリュームは、主にArbitrumとOp Mainnetに集中していますが、最近ベースとZksyncに目を向けました。

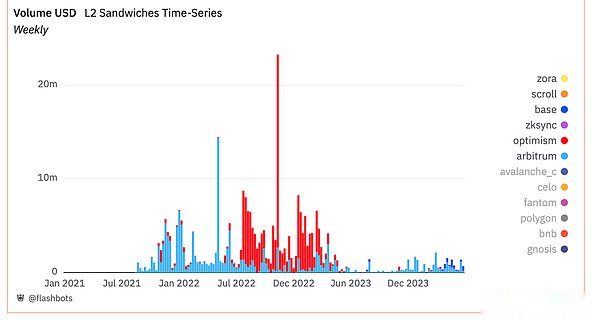

原子裁定容積と比較して、L2のサンドイッチ取引量は大幅に低く、イーサリアムの状況とは対照的に、アービトラージボリュームの4倍です。この違いは、本質的にメモリプールを導入しないL2の単一シーケンサーセットアップによるものです。その場合、検索者はサンドイッチMEVを実行できず、メモリプールからユーザーのトランザクションを観察します(メモリプールがない限りリークまたはシングルシリアイザーのサンドイッチから)。それどころか、Atomic Arbitrage、Blind Rollback、Statistic Arbitrage、清算などの戦略は、L2の検索者にとって最も実行可能な選択です。

MEV市場規模

L2にはMEVの収益が残されていますか?

MEV市場を正確に定量化することは困難ですが、スケール比較にMEVソリューションを使用する他のエコシステムの数を調べることができます。

-

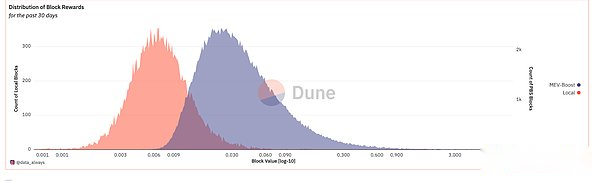

Ethereum L1では、MEV-Boostブロックは、VALDICTORATORの年間収益で約9億6,800万米ドルを生成します(MEV-Boostブロックの中央値は、バニラバリエーターブロック値の4つです。

-

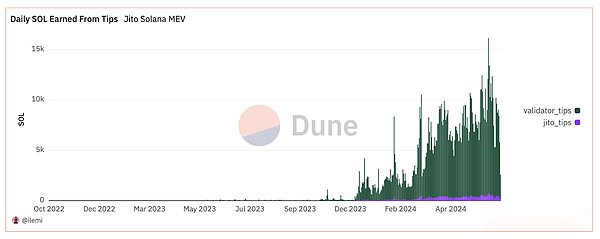

Solanaでは、Jitoのバンドルサービスを通じてValibatorのヒントからValibatorが収集した追加のMEV収益は約3億3,800万ドル(Sol Priceの130ドルと推定)です。

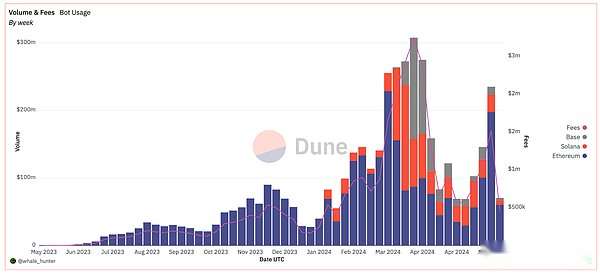

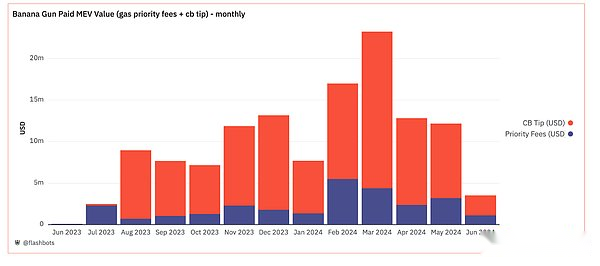

BaseのMEV取引量の特定の数値は明確ではありませんが、フィールドで最もアクティブなボットの1つであるBanana Gun Telegram Botの収益を分析することで、市場規模を推定できます。ベースのL2としてのBOT取引は、Solanaの取引量に匹敵します – 毎日の取引量で100万ドル以上を継続的に生成するため、チェーンあたりの毎日の料金は10,000ドルを超えています。

ソラナと基地のバナナガンボットの市場シェアに大きな違いがあるかもしれないことに注意してください。たとえば、SolanaにはSol Trading BotやBonkbotなど、他にもいくつかの主要な電報ロボットがありますが、ベース対応の電報ロボットが利用可能になる可能性があります。その結果、Banana Gunの販売量は、Solana収益率で基地の総MEV収益に変換することはできません。

ただし、異なるメトリックを使用した別の予測を検討してください。3月だけで、バナナガンテレグラムボットは2300万ドル以上をイーサリアムビルダーとバリデーターに支払いました。クロスチェーントランザクションのボリュームを比較すると、3月26日から4月1日まで(上記の写真のように)週に実際にイーサリアムを超えていたため、基地のMEVの大きな収益の可能性が示されました。

もちろん、ベースとイーサリアムのMEVエコシステムは非常に異なっています。ベースでのMEVの競争は、イーサリアムの競争よりもはるかに小さい場合があります。つまり、ボットはバリッターに入札する必要があります。ただし、ミーム通貨取引ロボットは、主にブラインドスニッピングとアービトラージを通じて動作しますが、これはベースのシリアナー設定でまだ実行可能です。

MEVに注意を払うように呼びかけます

Ethereumは、サプライチェーンのさまざまなレベルで参加者にサービスを提供するインフラストラクチャツールを備えた複雑なMEVエコシステムを構築しました。プロトコルレベルでは、MEV-Boostを使用すると、バリデーターはオークションを通じてブロック構築プロセスを外部委託できます。検索者の場合、Ethereumのブロックビルダーが提供するバンドルサービス(PolygonのSolanaのJito LabsとFastlanesに似ています)により、検索者は回復保護を備えたMEVポリシーを提案できます。これらのサービスにより、ビルダーはトランザクションをシミュレートし、回復できないもののみを処理することができます。さらに、Flashbots ProtectのようなプライベートRPCサービスは、小売投資家に、パブリックメモリプールや関連するリスクが中央に挟まれているリスクを回避する方法を提供します。L2の現在の形式には、同様のMEVインフラストラクチャの開発においてもかなりの進歩の余地があります。

なぜL2のMEVソリューションを検討する必要があるのですか?

メモリプールがなくても、MEVはまだ存在します。AMMおよび貸付市場の拡大した流動性をクリアすることにより、統計的arbitrage(CEX-DEX Arbitrage)、Atomic Arbitrage(Dex-Dex Arbitrage)、および清算などのMEV戦略が市場の効率を維持します。

ただし、バンドルサービスのような成熟したMEVインフラストラクチャはありません。マイナスの外部効果が発生する可能性があります。メモリプールがなければ、ほとんどのMEVポリシーはデフォルトでスパムポリシーになり、次のようになります。

-

ネットワーク全体の回答率が増加します。

-

ガス料金が増加し、ネットワークの混雑を引き起こしました。

バンドルされたサービスを導入し、チェーンからサイドカーへのMEV競争のプレッシャーをシフトすることにより、ユーザーはMEVロボットの高いガス料金から免除されます。障害のコストを削減できるため、検索者は回復保護から利益を上げることもできます。

共有ソーターを持つように設計されたL2の場合、今日のほとんどのソリューションでは、ユーザーが「メザニン」の現象を再導入して、公開メモリプールにトランザクションを提出する必要があります。現時点では、MEV保護ソリューション(Flashbots ProtectなどのブロックビルダーのプライベートRPCにユーザートランザクションを直接送信するなど)は、「Mezzo」現象に対する保護を提供し、MEVまたは優先料金の払い戻しを提供して、ユーザーにより多くの情報を提供することもできます。実行とより良い価格。

ただし、より複雑なMEVインフラストラクチャにはまだいくつかの課題があります。第一に、シーケンシングスタッフによって得られる値が増加すると、検索の経済が変化し、検索者の限界利益が時間とともに減少します。これにより、競争力のある検索戦略が長期的にどの程度持続可能であるかという問題が生じます。私たちは、市場の力がここでプレイすることを期待しており、共通の検索戦略は、シーケンススタッフにすべての価値を支払うものではなく、より少ない価値を支払う価値が低いと予想しています。

さらに、Ethereumのブロック構築市場など、既存のMEVインフラストラクチャの注文フローダイナミクスは、まだ急速に発展しています。執筆時点で、それらはブロックチェーン市場の集中化とイーサリアムL1のプライベートメモリプールの台頭に重要な貢献者です。競争力のある公正なブロック構築市場を確保する方法は、依然として開かれた課題です。

最後に、ブロック時間の短縮、安価なブロックスペース、比較的集中型ガバナンスなど、L2のユニークな特性により、MEVソリューションはEthereumのMEVソリューションとも異なる場合があります。速いブロッキング時間(Arbitrumの250msブロックなど)が、既存のMEVインフラストラクチャの現在のパフォーマンスと要件と互換性があるかどうかは明らかではありません。さらに、L2が提供するリッチで安価なブロックスペースは、検索のダイナミクスを劇的に変え、スパムをより顕著な問題にし、新しいソリューションが必要になる場合があります。最後に、L2はEthereum L1などの他の設定よりも比較的濃縮されています。この場合、MEVサービスプロバイダーは、公正な市場結果を達成するために、ブロックビルダーにユーザーを組み込まないように要求するなど、追加の要件を許可する場合があります。