Vorwort

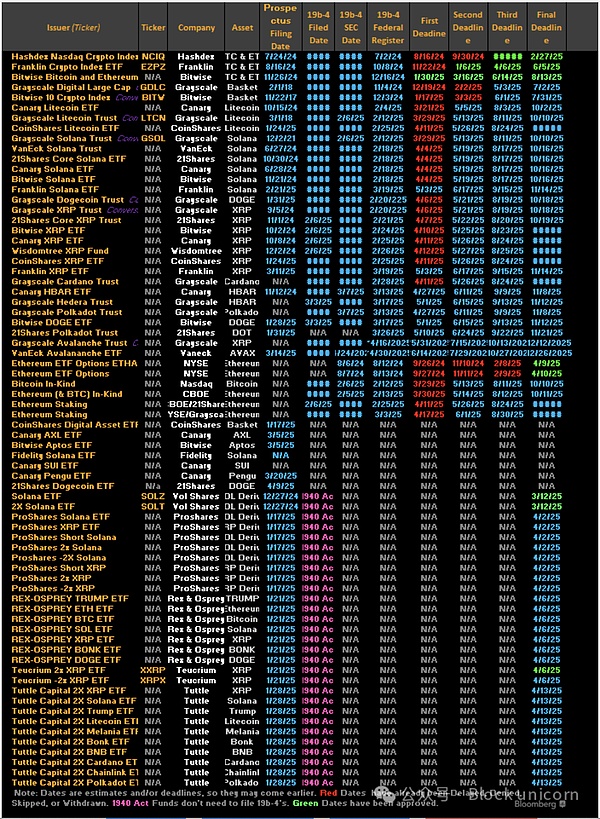

Letzte Woche übernahm Paul Atkins, der als 34. Vorsitzender der Securities and Exchange Commission vereidigt wurde, die am stärksten kryptowährungsbezogene Arbeitsbelastung in der SEC-Geschichte: Bewerbungen für mehr als 70 Kryptowährungsbörsenbörsenbörse gehandelte Fonds (ETFs), die auf die Überprüfung warten.

Atkins stand nur drei Tage nach dem Amtsantritt vor seinen ersten großen Kryptowährungsentscheidungen.Er verzögerte die Entscheidung über mehrere ETF -Vorschläge bis Juni.

Diese Verzögerungen sind nicht überraschend.Diese Verzögerungen unterstreichen jedoch die entmutigende Aufgabe, mit der der neue kryptofreundliche Vorsitzende ausgesetzt ist.

Interessanterweise verlieren Fonds, die die zweitgrößte Kryptowährung Ethereum verfolgen, mit alarmierender Zinssatz Geld, da der Altcoin -ETF -Boom steigt.

Trotzdem konkurrieren Fondsunternehmen immer noch um verschiedene ETFs.Von reifen Altcoins wie Solana und XRP bis hin zu Meme -Münzen wie Hunden, Pinguinen und sogar Trump -Münzen war die Arbeit von Atkins mit vielen Herausforderungen konfrontiert

Dieser Vergleich wirft eine faszinierende Frage auf: Da die Ethereum -Erfahrung einen so beunruhigenden Präzedenzfall liefert, warum konkurrieren Altcoins dann immer noch um ETFs?

ETF -Anwendungen stapeln sich

Asset Management hat ETF -Anträge für mindestens 15 Kryptowährungen mit Ausnahme von Bitcoin und Ethereum eingereicht.

Allein Graustufen hat sich für Fonds beantragt, die Solana, Cardano, XRP, Dogecoin, Litecoin und Avalanche verfolgen.Bitwise hofft, die Genehmigung von ETFs auf der Grundlage von Dogecoin und Aptos zu erhalten, während Canary Capital besonders aktiv ist, Anträge für Hedera, Penguin und SUI einreicht, und kürzlich ein verpfändetes TRX (Troncoin) -Produkt eingereicht, das sogar Funktionen für die Einnahmengenerierung umfasst.

Erstens eine grundlegende Frage: Warum sich für einen ETF bewerben?

Der Bloomberg ETF -Analyst Eric Balciunas hat kürzlich veröffentlicht: „An ETF ist Ihre Kryptowährung wie eine Band, die allen Musik -Streaming -Diensten Songs hinzufügt.

Einfach ausgedrückt bedeutet dies, Anlegern eine bessere Zugänglichkeit und eine breitere Akzeptanz durch Fondsunternehmen zu bieten.

Die Auswirkungen dieses Problems gehen über das Bereich der Kryptowährung hinaus und beinhalten auch die politische Komplexität. Und wir sprechen über die Komplexität, die mit dem US -Präsidenten Donald Trump verbunden ist.

Die Media & Technology Group von Trump hat kürzlich Pläne angekündigt, bis zu 250 Millionen US-Dollar in Kryptowährungs-ETFs zu investieren.

Das Dilemma von Ethereum ETF

Der Zeitpunkt dieser Anwendungen ist besonders rätselhaft, da sie sich als Ethereum -ETFs entstehen, die eine Krise des Vertrauens der Anleger erleben.

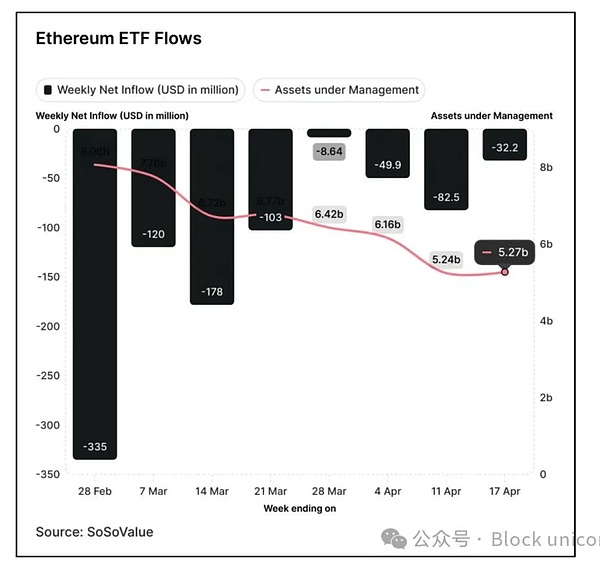

Bis zum 18. April hatte Ethereum ETFs sieben Wochen lang Kapitalabflüsse mit insgesamt mehr als 1,1 Milliarden US -Dollar.Ab dem 11. April sank die Größe des verwalteten Vermögens auf 5,24 Milliarden US -Dollar, ein Rekordtief seit der Einführung dieser Produkte im Juli 2024.

Dieser Kampf steht in starkem Kontrast zu Bitcoin -ETFs, das am Donnerstag und Freitag in der vergangenen Woche jeden Tag fast 1 Milliarde US -Dollar aufwies, und der Preis von Bitcoin erholte sich trotz der Marktvolatilität auf das Niveau von 95.000 US -Dollar.

Für Altcoin-Investoren, die Ethereum-ETFs kaufen möchten, wirft die Erfahrung von Ethereum-ETFs eine beunruhigende Frage auf: Wenn die zweitgrößte Kryptowährung in der Marktkapitalisierung das Interesse der Anleger an ETF-Verpackungen nicht aufrechterhalten kann, werden diese Unmature-Token immer noch Hoffnung haben?

Lektionen aus Ethereum gezogen

Zusätzlich zu Zahlen beinhaltet die Geschichte von Ethereum ETF auch einige grundlegende Themen, und Investoren in Altcoin -ETFs müssen diese Probleme ernsthaft berücksichtigen, wenn sie dasselbe Schicksal vermeiden möchten.

Erstens gibt es das Problem der Kostenstruktur, und Graustufen -Ethe ist ein typisches Beispiel. Wenn Wettbewerber wie BlackRock ähnliche Investitionsmöglichkeiten zum Zehntel des Preises bieten, ist die jährliche Gebühr von 2,5% eindeutig nicht nachhaltig.

Dieser Aufwandsunterschied schafft eine mathematische Notwendigkeit-über die Zeit über die Zeit, hohe Expense werden weitaus weniger als niedrig expense Produkte ausführen, die das gleiche Kapital verfolgen. Dies ist für Investoren, die viele Jahre halten, von entscheidender Bedeutung.

Der zweite ist Ethereums immer komplexerer Werterzählung.Während Bitcoin von seiner einfachen „digitalen Gold“ -Positionierung profitiert, deckt Ethereums Wertversprechen intelligente Vertragsplattformen, die Siedlungsschicht von Defi, die NFT -Marktsäulen und die potenziellen Vermögenswerte ab, die durch das Einstellen Renditen erzielen – eine Funktion, die Ethereum -ETFs derzeit nicht haben.

Diese Komplexität schafft Marketing -Herausforderungen.Die Adoptionsraten sind betroffen, wenn Finanzberater ihre Investitionsgründe für Kunden in ein oder zwei Sätzen nicht leicht erklären können. Die Einfachheit von Bitcoin kann in diesem Kampf leicht gewonnen werden.

Das dritte Problem ist die vorsichtige Haltung der SEC gegenüber Versprechen.Durch das Verbot von Ethereum -ETFs von der Einbeziehung in den Erlös in Stakeln haben die Regulierungsbehörden ein differenziertes Merkmal entzogen..Dieser Kontrast wurde besonders deutlich, als Canary Capital kürzlich einen verpfändeten TRX -ETF beantragte, was darauf hinweist, dass einige Emittenten bereits versuchen, diese Einschränkung zu überwinden.

Warum immer noch auf ETFs wetten?

Trotz der besorgniserregenden Leistung von Ethereum -ETFs hat sich der Altcoin -ETF -Anwendungsboom nicht verlangsamt.Dieser offensichtliche Widerspruch wird von mehreren starken Faktoren angetrieben, die die unmittelbaren Bedenken, die sich aus dem Ethereum -Dilemma ergeben, überwältigen.

Der wichtigste Katalysator ist der „Atkins -Effekt“.Die Ernennung von Paul Atkins markiert eine enorme Veränderung seiner Amtszeit mit Gary Gensler, der von der Kryptowährungsbranche als Zeit der regulatorischen Feindseligkeit angesehen wird.

Mit seinem Ruf, Innovation zu unterstützen und marktorientierte Lösungen zu begünstigen, bietet Atkins Emittenten eine beispiellose Chance: einen tragfähigen Weg zur Genehmigung.

Die Daten unterstützen diesen Optimismus.

Bloomberg-Analysten schätzen, dass die Genehmigungswahrscheinlichkeit für Vermögenswerte wie Solana, Litecoin und XRP zwischen 75-90%liegt.

Die Führung von Atkins eröffnete tatsächlich ein regulatorisches Fenster, das Vermögensverwaltungsunternehmen rennen, um es zu nutzen, damit dies geschlossen werden kann.

Die institutionelle Nachfrage liefert einen weiteren überzeugenden Grund für diesen ETF -Boom.Laut einem Bericht von Coinbase und Ey-Parthenon im März 2025 planen rund 83% der institutionellen Anleger in diesem Jahr, dass sie ihre Kryptowährungszuweisung erhöhen.Viele wollen mehr als 5% ihrer verwalteten Vermögenswerte in IT investieren.

Jedes Altcoin bietet ein differenziertes Wertversprechen, das möglicherweise mehr als die komplexe Erzählung von Ethereum in Anspruch nehmen kann.

Solanas ultraschnelle Angebote und das wachsende Defi-Ökosystem bieten eine klare Geschichte der Effizienz.XRP konzentriert sich auf grenzüberschreitende Zahlungen und bietet einen bestimmten Anwendungsfall, der institutionellen Anlegern leichter zu erklären ist.Das Geschäft von Hedera nimmt die Glaubwürdigkeit von Unternehmen an, die es an reinen Einzelhandelspflichten fehlt.

Das Wachstumspotential von Kryptowährungen mit geringere Marktkapitalisierung liefert auch überzeugende Gründe für ETF -Emittenten.

Während Bitcoin und Ethereum Stabilität bieten können, begrenzt ihre Marktkapitalisierung ihrer Billionen-Dollar-Marktkapitalisierung den Aufwärtstrend.Wenn Mid-Cap-Altcoins die Mainstream-Akzeptanz erhalten, könnten sie größere Renditen erzielen und Wachstumsinvestoren anziehen, die das frühe Einkommen von Bitcoin verpasst haben.

Potenzielle Marktauswirkungen

Im Gegensatz dazu hält der gesamte Spot Ethereum ETF -Markt derzeit ein Vermögen von rund 5,27 Milliarden US -Dollar.Wenn zwei bis drei wichtige Altcoin -ETFs diese Prognosen erfüllen, können sie die Größe der Etherum -ETFs innerhalb der Monate nach dem Start gemeinsam übertreffen, was zu einer erheblichen Marktanpassung führt.Dies löst erhebliche Marktanpassungen aus.

Das institutionelle Kapital wird jedoch über mehrere Kryptowährungs -ETFs verteilt, und es besteht auch das Risiko, Vermögenswerte zu verwässern.

Dies könnte die Interessen institutioneller Anleger über mehrere Produkte hinweg verbreiten.Dieser Anstieg könnte dazu führen, dass alle Altcoin -ETFs das kritische Punkt im Vermögensmanagement nicht erreichen und ihre Attraktivität für institutionelle Portfolios verringern.

Für Einzelhandelsinvestoren sind die Auswirkungen zweifach.Einerseits bieten ETFs eine regulierte, sichere Exposition von Kryptowährungsinvestitionen ohne die Herausforderung der Selbstversorgung.Andererseits bedeutet die wachsende Prämie, die ETF -Anleger (durch Managementgebühren und potenzielle Nachverfolgungsfehler) gezahlt haben, dass ihre Kapitalrendite weiterhin niedriger ist als die direkten Inhaber des zugrunde liegenden Vermögenswerts.

Wenn eine große Anzahl von Altcoins in den ETF eingeschlossen ist, kann dies die Zirkulationsversorgung verringern und die Volatilität auf dem zugrunde liegenden Spotmarkt verstärken.

Unsere Ansichten

Als Ethereum kämpft, zeigt der Goldrausch von Altcoin -ETFs, dass die Erzählkraft die Leistung übertrifft. Jeder ist süchtig nach einer Ironie: Die Menschen strömen darauf, und Ethereum als einer der Pioniere verliert ständig Geld.Sie müssen sich darauf konzentrieren, das Ethereum -ETF nicht zu kopieren, sondern ihre gescheiterten Erfahrung zu nutzen.

Smart Emittenten planen bereits verschiedene Routen.

Die zugesagte TRX -Anwendung von Canary Capital ist der offensichtlichste Beweis für diese strategische Verschiebung.Durch die Einführung von Einführungserlösen – genau das, was ETREUM -ETFs fehlen – befassen sie sich mit den Kernstrukturfehler, die in den letzten Wochen eine massive Abwanderung im Ethereum verursacht haben.

Der „Atkins Effect“ bietet nur eine Chance.

Der Katalysator ist die Erkenntnis, dass Ethereum -ETFs nicht weil sie ETFs sind, sondern weil sie das native Ethereum nicht ersetzen können.Diese Entscheidung wird mathematisch offensichtlich, wenn Anleger die 2,5%-Gebühr von Ether und Null-STaking-Gewinne mit reinem Ethereum vergleichen.

Die Vorhersagen der Analysten für Altcoin -ETFs zeigen, dass dies mehr als nur blinde Optimismus ist.Diese Vorhersagen legen nahe, dass spezifische Altcoins mit klareren Wertversprechen ohne Ethereums komplexes narratives Versagen erfolgreich sein können.

Der ultimative größte Gewinner kann das Small-Cap-Token mit dem größten Wachstumsraum sein.Die Billionen-Dollar-Bewertungen von Bitcoin und Ethereum begrenzen ihr Aufwärtspotential, aber genau positionierte Altcoin-ETFs können das Wachstum mit mehreren Bereichen bieten, auf das institutionelle Anleger beantragt werden.

Anstatt eine warnende Geschichte zu sein, könnte Ethereum ETF ein Pionier des Opfers werden und den Weg für eine erfolgreichere zweite Welle ebnen.Das Versagen von Ethereum -ETFs heute wird nicht beweisen, dass Kryptowährungs -ETFs nicht funktionieren. Stattdessen werden sie das Marktfeedback für das Markt für die nächste Generation sein.