Auteur: Marcel Pechman, Cointelegraph;

Eth a grimpé de 15% entre le 20 au 27 novembre, approchant la barre des 3 500 $ pour la première fois en quatre mois.Ce rallye coïncide avec le record des contrats ouverts dans les contrats à terme sur Ethereum, qui a soulevé des questions des commerçants si l’augmentation de l’effet de levier signifie un sentiment excessif haussier.

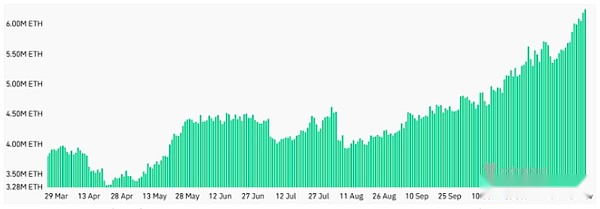

Position ouverte totale dans Ethereum Futures, Eth.Source: Coinglass

Au cours des 30 jours terminés le 27 novembre, un intérêt ouvert total dans les contrats à terme sur Ethereum a grimpé de 23% à 22 milliards de dollars.En comparaison, le 27 août, il y a trois mois, l’intérêt ouvert de Bitcoin Futures était de 31,2 milliards de dollars.De plus, lorsque l’ETH s’est échangé au-dessus de 4 000 $ le 13 mai, l’intérêt ouvert sur les contrats à terme sur ETH était de 14 milliards de dollars.

Binance, Bybit et Okx dominent le marché, qui représentent ensemble 60% de la demande à terme de l’ETH.Cependant, le Chicago Mercantile Exchange (CME) élargit régulièrement son empreinte.Il convient de noter queCME détient actuellement 2,5 milliards de dollars de contrats ouverts à contrat à terme, ce qui suggère une participation institutionnelle croissante – un développement qui est souvent considéré comme un signe de maturité du marché.

Qu’il s’agisse d’investisseurs institutionnels ou d’investisseurs de détail, la forte demande d’effet de levier n’indique pas nécessairement un sentiment haussier.Le marché des dérivés équilibre les acheteurs et les vendeurs, et ils créent des opportunités de stratégies qui profitent de diverses situations, y compris des baisses de prix.

Par exemple, une stratégie d’arbitrage en espèces implique d’acheter Ethereum sur le marché spot (ou marge) tout en vendant le même montant nominal dans Ethereum Futures.De même, les traders peuvent profiter des différences de taux d’intérêt en vendant des contrats à plus long terme, tels que des contrats qui expirent en mars 2025, tout en achetant des contrats à court terme, tels que décembre 2024.Ces stratégies ne reflètent pas le sentiment haussier, mais augmenteront considérablement la demande de levier Ethereum.

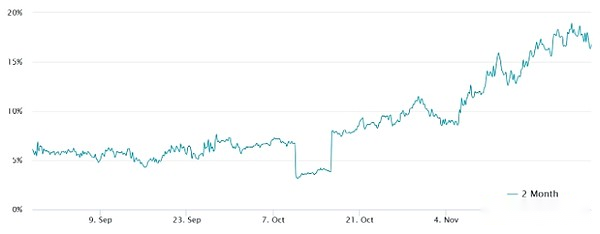

ETHEREUM FUTRES DE 2 MORD Prime annualisée.Source: laevitas.ch

Le 6 novembre, la prime annualisée de deux mois à terme (taux d’intérêt de référence) a dépassé le seuil neutre de 10% et a maintenu un niveau fort de 17% au cours de la semaine dernière.Ce taux d’intérêt permet aux traders d’obtenir des rendements fixes tout en couverant pleinement leur exposition par le biais de stratégies d’arbitrage en espèces.Cependant, il convient de noter queCertains acteurs du marché ont accepté un coût de 17% pour maintenir une position longue à effet de levier, indiquant un sentiment haussier modéré sur le marché.

La liquidation de l’ETH peut augmenter en raison des investisseurs de détail

Dans un environnement de levier élevé, le plus grand risque provient généralement des commerçants de détail, communément appelés «Degens», qui utilisent souvent jusqu’à 20 fois l’effet de levier.Dans ce cas, une baisse quotidienne standard de 5% peut effacer tous les dépôts de marge, déclenchant des positions de clôture.Du 23 au 26 novembre, une position à terme à effet de longue date de 163 millions de dollars a été forcée de fermer.

Pour mesurer la santé des postes à terme sur le commerce de détail Ethereum, les contrats permanents sont un indicateur clé.Contrairement aux contrats mensuels, les contrats perpétuels reflètent étroitement le prix au comptant de l’ETH.Ils utilisent des taux de financement variables – généralement entre 0,5% et 2,1% par mois – pour équilibrer l’effet de levier entre long et court.

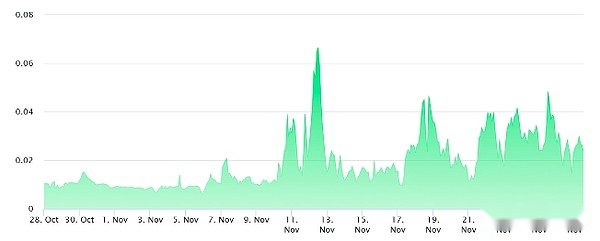

ETH Perpetual Perpetual Futures 8 heure de capital.Source: laevitas.ch

Actuellement, le taux de financement permanent des contrats à terme d’Ethereum est proche du seuil neutre, qui est de 2,1% par mois.Bien qu’il ait brièvement grimpé à plus de 4% le 25 novembre, il n’a pas continué.Cela montre queMême si les prix d’Ethereum augmentent de 15% par semaine, la demande de détail de taureaux à effet de levier reste lente.

Ces dynamiques renforcent l’augmentation des positions ouvertes dans Ethereum reflètent des stratégies institutionnelles – telles que la couverture ou les positions neutres – plutôt que le sentiment haussier total.