Auteur: Jack Inabinet, sans banque;

Ethena a occupé la position dominante de Defi en 2024. Bien que son dollar synthétique ait reçu beaucoup de critiques et d’attention au moment du lancement, alors que les commerçants ont affronté l’accord, les efforts de l’équipe sont devenus le succès le plus perceptible de Defi cette année cette année cette année .

Un signal montre que, comme les autres participants Defi veulent saisir les perspectives de croissance d’Ethena, les jetons de négociation de base viennent de commencer.

Ces derniers mois, la bulle de marché a considérablement augmenté les revenus d’Ethena et transformé ENA en la meilleure entreprise de crypto-monnaie.

Aujourd’hui, nous discutons de l’histoire réussie d’Ethena en 2024.

Croissance explosive

Ethena a accepté la première collecte de fonds publique le 19 février.

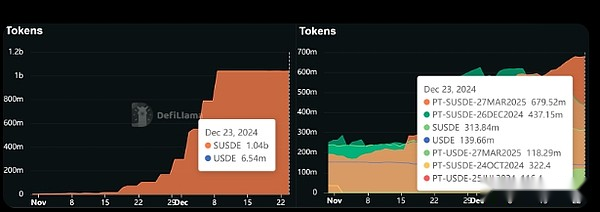

En raison de ses incitations aériennes considérables et de l’environnement de taux d’intérêt le plus chaud tout au long de l’année, l’offre de l’USDE ne sera pas étendue à 2,39 milliards de dollars avant le milieu de l’Avril Marché, chute dans la stagnation.

Bien que Ethena ait par la suite décidé de réduire les fonds d’assurance le 16 mai, raviver temporairement l’USDE et provoquer une augmentation mensuelle de 50%, la compression continue du taux de financement de l’ensemble du troisième trimestre a causé des pertes.En septembre, la hausse de l’offre de l’USDE a été complètement inversée et les prix de l’ENA ont chuté de 86% par rapport au problème.

Bien que la stratégie d’arbitrage des taux d’intérêt financée d’Enthena soit déjà possible pour tous les commerçants qui connaissent les contrats à terme, le problème est que les fonds qui hypothéger ces transactions doivent être verrouillés sur la bourse (que ce soit dans CEFI ou Defi), ce qui les rend incapables d’être capturés .

Grâce à la méthode Ethena, cette position de transaction de base devient elle-même «tokenisation» et est exprimée en USDE pour permettre aux traders de faire des avantages supplémentaires ou des actifs empruntés qu’ils détiennent dans Defi.

Bien que les demandes de troisième partie aient été initialement hésitantes à intégrer rapidement les hypothèques de l’USDE, en raison de l’économie des revenus simples, le dollar américain synthétique d’Ethena domine désormais le marché du crédit cryptographique.

Le fournisseur de revenus ne peut être risqué de réduire les dépôts ou une demande d’emprunt excessive avec la concurrence principale avec le marché Ethena.Cette dynamique dangereuse peut fixer le taux d’intérêt d’emprunt à beaucoup plus élevé que la valeur marchande par le biais d’algorithmes.

En quelques semaines, la limite supérieure de la dépôt d’Aave Susde a grimpé à 1 milliard de dollars (début novembre, l’hypothèque d’Ethena détenue par le marché des prêts n’était que de 20 millions de dollars).Dans le même temps, d’autres parties de prêt sur Makerdao et Morpho absorbent 1,2 milliard de dollars américains en jetons principaux Pende Susde (PT), qui sont extrêmement élevés avec un maximum de 91,5% de l’effet de levier maximal.

Actifs inégalés?

Les actifs d’Ethena sont désormais liés au Blue-Chip Defi.

Bien que l’environnement de taux d’intérêt de fonds négatif soit un risque connu qui peut entraîner des pertes de l’USDE mono,Cependant, de nombreux observateurs de crypto-monnaie croient de manière optimiste que les produits du Trésor américain récemment déployés (USDTB) peuvent devenir une alternative de transaction de base appropriée, établissant une limite inférieure pour les réserves Ethena.

Cela dit, le taux d’intérêt en capital est essentiellement instable etComment Ethena réagit de manière appropriée aux taux d’intérêt de fonds négatifs à long terme, il existe une grande incertitude.Si la perte doit être obtenue pour convertir le dollar américain synthétique existant à l’hypothèque des obligations d’État, les investisseurs de l’USDE peuvent commencer à vendre des jetons pour éviter des pertes supplémentaires, ce qui entraînera un remboursement supplémentaire, ce qui peut entraîner la contrainte de l’USDE ou de déclencher La crise de la confiance sur tout le marché.La liquidation se produit dans un marché léger avec une forte demande de couverture (c’est-à-dire dans le ralentissement du marché).

Le cœur d’Ethena est un fonds de couverture basé sur des jetons non surveillés.Bien que ses échanges de base aient connu un grand succès au quatrième trimestre de 2024, les investisseurs devraient toujours prendre en compte divers facteurs inconnus de l’accord, et ces facteurs inconnus peuvent avoir des problèmes lorsque le taux d’intérêt du financement change.