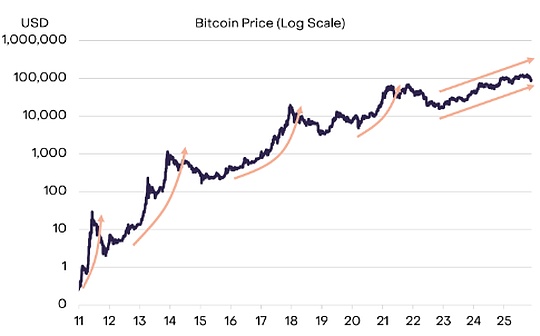

Quelle: Blockchain Knight

In einem kürzlich durchgeführten Galaxy -Bericht heißt es, dass Tether und zwei andere Unternehmen den Krypto -Kreditmarkt dominieren, obwohl sie den Krypto -Kreditmarkt dominieren.Die Höhe der ausstehenden Kredite für dezentrale Anwendungen hat sich bis Ende 2024 fast verdoppelt.

Der Bericht zeigt, dass die Größe des Krypto -Kreditemarktes zum 31. Dezember ungefähr 30 Milliarden US -Dollar betrug, ausgenommen die CDP -Hypothekenschuldenposition (CDP) Stablecoins.

Ohne Hypothekenschuldenpositionen kann Stablecoins den Menschen ein klareres Verständnis für die Marktsituation von Krypto -Vermögenswerten vermitteln. Der Bericht stellt fest, dass sich zwischen der Gesamtgröße des CEFI -Kreditbuchs (Centralized Finance) und der Lieferung von CDP Stablecoins überlappen kann.

Der Grund dafür ist, dass bestimmte CEFI-Kreditgeber die Kryptowährung als Sicherheiten für Minz-CDP-Stablecoins verwenden und sie dann an Ketten-Kreditnehmer verleihen können, was zu wiederholten Berechnungen führen kann.

Wenn CDP Stablecoins in die Berechnung einbezogen werden, wird die Marktgröße auf 36,5 Milliarden US -Dollar erhöhen. Tether, Galaxy und Ledn machen 88,6% des CEFI -Kreditraums aus, mit einem Gesamtkreditbuch von 9,9 Mrd. USD. Diese Gruppe macht 27% des gesamten Krypto -Kreditmarktes aus, der CDP Stablecoins umfasst.

Die Marktgröße von 36,5 Milliarden US -Dollar fiel im vierten Quartal von 2021 um 43% gegenüber 64,4 Milliarden US -Dollar. Die Marktkontraktion ist auf den Zusammenbruch mehrerer Kreditgeber und einen allgemeinen Rückgang der Kreditnehmernachfrage zurückzuführen.

CEFI für Institutionen

CEFI -Kredite enthält hauptsächlich drei Hauptkategorien:Off-Counter (OTC) Kredite, große Maklerdienste und private Kredite auf Ketten.

Diese Dienstleistungen sind für institutionelle Kreditnehmer gedacht, die maßgeschneiderte Begriffe und Kollateralstrukturen anbieten, die normalerweise durch außerkettige oder hybride Mechanismen durchgeführt werden.

OTC-Kredite sind unter qualifizierten Anlegern aufgrund ihrer bilateralen Anpassungsmerkmale wie einstellbaren Verhältnissen für Kredit-Wert und Reifegrads bei qualifizierten Anlegern nach wie vor relativ häufig.

Große Makler bieten garantierte Finanzmittel an, die mit einer engeren Auswahl an digitalen Vermögenswerten und wechselhaltigen Produkten verbunden sind. Gleichzeitig ermöglicht es Benutzern, Kapital über die Liquiditätsaggregation auf Ketten einzulegen und nicht-Ketten-Kreditvereinbarungen zu verwenden.

Obwohl die zentralisierten Dienstleistungen maßgeschneiderte Kreditprodukte anbieten, wurde die Geschäftsabdeckung aufgrund der hochkarätigen Insolvenzvorfälle zwischen 2022 und 2023 erheblich reduziert, was zu einem erhöhten Risiko der Gegenpartei und einem verringerten Einzelhandelstrustern führte.

Defi Lending ist seit 2022 um 959% gewachsen

Im vierten Quartal 2024,Offene Kreditmenge des Defi -Protokolls erreicht 19,1 Milliarden US -Dollar, verteilt in 20 Kreditanwendungen und 12 Blockchain -Netzwerke.

Diese Zahl stieg im vierten Quartal 2022 gegenüber dem Open-Kredit-Trog von 1,8 Milliarden US-Dollar auf dem Defi-Markt um 959%. Der Bericht führt den Anstieg auf die Widerstandsfähigkeit lizenzfreier Plattformen, die kettiger Kapitalliquidität und die Entstehung professioneller Kreditanträge zurück.

Im Gegensatz zu CEFI ermöglicht es Defi Lending Benutzern, direkt mit intelligenten Verträgen, Krediten und Kreditvermögen ohne Vermittler zu interagieren.

Aave, zusammengesetzte und andere Protokolle sowie neuere Cross-Chain-Dienste bieten Echtzeit-Transparenz, flexible Zinssätze und automatische Clearing-Mechanismen an. Das modulare Design von Defi ermöglicht es ihm, sich an Benutzerbedürfnisse, Asset -Risiken und die Änderung der Liquiditätsbedingungen anzupassen.

Dieses Wachstum spiegelt die Präferenz der Benutzer zur Minimierung der Vertrauensinfrastruktur und der vom Defi -Protokoll unter volatilen Marktbedingungen nachgewiesenen operativen Stabilität wider.

Der Bericht kam zu dem Schluss, dass zentralisierte Unternehmen wie Tether für institutionelle Kredite von entscheidender Bedeutung sind. Jedoch,Die beschleunigte Verlagerung auf Defi -Plattformen spiegelt eine breitere Anpassung der Kapitalströme und des Risikorahmens in der Kryptowirtschaft wider.