作者:Kerman Kohli 來源:kermankohli 翻譯:善歐巴,比特鏈視界

想像一下,一家企業正在開展一項促銷活動,每消費 1 美元,即可獲得 3 美元的價值。哦,而且對於誰可以領取此優惠沒有任何條件。你的祖母、街上的流浪漢、高薪高管或普通中產階級人士都有資格享受此優惠。

你覺得會發生什麼?好吧,那些最需要錢並且最不可能成為回頭客的人會成群結隊地來把你的錢一掃而光,直到你用完錢或庫存來維持這一優惠。

好消息是,現實世界並不是這樣運轉的,因為自由市場確保這樣的企業很快消亡。

壞消息是,加密貨幣業務確實以這種方式運作,而自由市場繼續促進他們的資金。

介紹

上述情況正是 Arbitrum 所做的,只不過涉及 8500 萬美元,最終損失 6000 萬美元。讓我們深入了解一下這個騙局到底是什麼、它是如何構建的,以及我們可以從中學到什麼。

Arbitrum DAO 的結構是,某些垂直行業及其各自的應用程式將收到 ARB 代幣以激勵其平臺的使用。最終的想法是,通過激勵使用這些平臺,Arbitrum 作為一個網絡將獲得更多費用,最終協議也將受益。結果一方在這裡贏了,而另一方贏的更少(我相信你已經知道誰是輸家了)。

方法

從高層次來看,你可以將此活動分為兩個高層次組成部分:

-

創建一個基準,以了解與基線相比,有多少百分比的激勵可以歸因於支出。他們稱之為「合成控制」方法,其中包含一些複雜的數學運算。這並不重要,但無論我們的最終數字是多少,我們都需要向下調整它們,因為並非所有事情都可以歸因於這一單一努力。您可以在原始論壇帖子中閱讀更多相關信息。

-

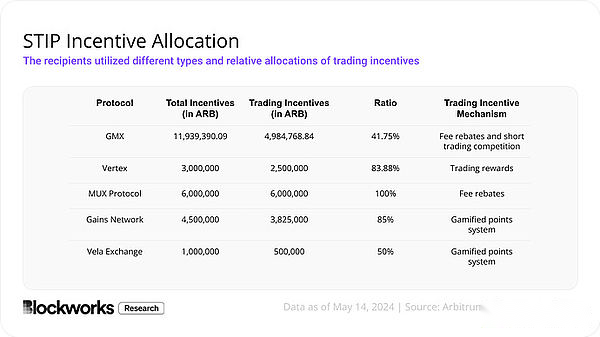

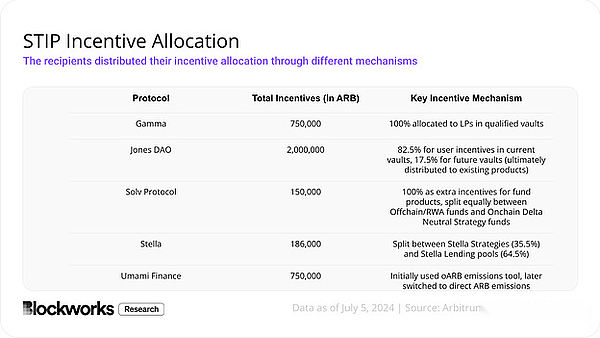

通過向 Arbitrum 上不同垂直行業的應用程式最終用戶提供 ARB 代幣來激勵他們,以提高他們的指標。選擇了三個垂直行業(perps、DEX、流動性聚合器)。每個應用程式都被告知如何最好地使用激勵。

我確實發現了一些有趣的摘錄,我想將它們包括在這裡以供您自己判斷:

-

「許多協議遺漏了幾份雙周報告,或者根本沒有發布。約有 35% 的 STIP 接收者沒有發布最終報告。」

-

「協議很少會嚴格解釋為什麼在申請 STIP 時應該分配一定數量的激勵。相反,最終的分配通常是協議和社區之間反覆討論的結果,通常會導致基於類似於「我們覺得這個要求太大/太小」的分配。

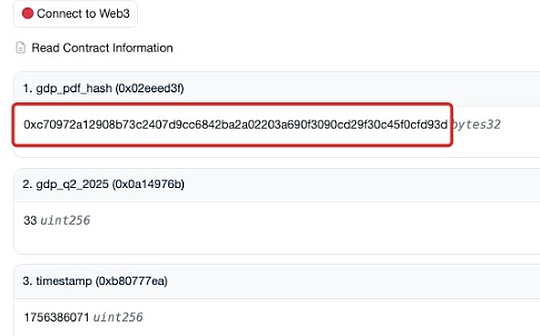

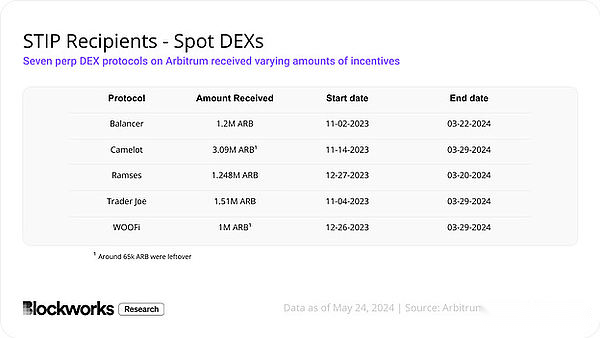

不管怎樣,我們繼續。我提供了不同類別的截圖,包括花費了多少錢以及機制(沒有 DEX 的方法截圖,但基本上它們只是激勵了流動性)。這裡要記住的關鍵是 1 個 ARB 等於或多或少是 1 美元。所以是的,這些是數百萬美元的分配。

結果

我想在這裡將結果分為兩部分,因為這個實驗旨在了解兩件事。

-

這些激勵措施對應用程式的影響

-

這些激勵措施對測序儀收入的影響

我們將從第一種情況開始分析,因為這種情況看起來更樂觀一些。如果我們從第一原則考慮,如果有人免費給你錢來為你的企業做促銷,你認為會發生什麼?一般來說,業務會有所改善——但會持續一段時間。這就是我們在這次實驗中看到的情況。

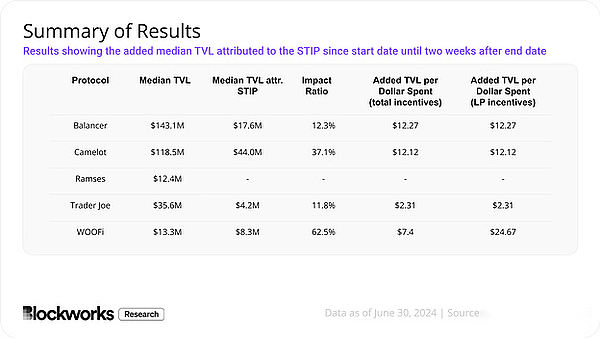

從 Spot DEX 開始,它們的結果表面上看起來相當不錯:

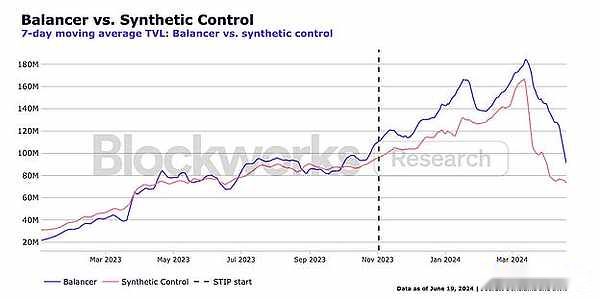

因此,基本上我們看到的是,每花費 1 美元,TVL 就會產生 2 到 24 美元的收入,這聽起來不錯。然而,我們需要問一個真正的問題——其中有多少被保留了下來?這就是問題變得有點棘手的地方。Balancer 的 TVL 在獎勵用完後基本下降,如下圖所示:

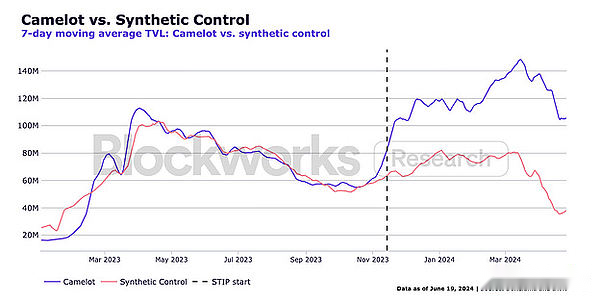

然而,另一方面,Camelot 實際上成功保留了這個 TVL!我不確定為什麼這兩種協議在保留率上有所不同,但如果讓我猜一下,那就是他們運行激勵計劃的方式以及他們為活動本身吸引的用戶類型。這是我收藏的內容,並將在以後的文章中自己分析。

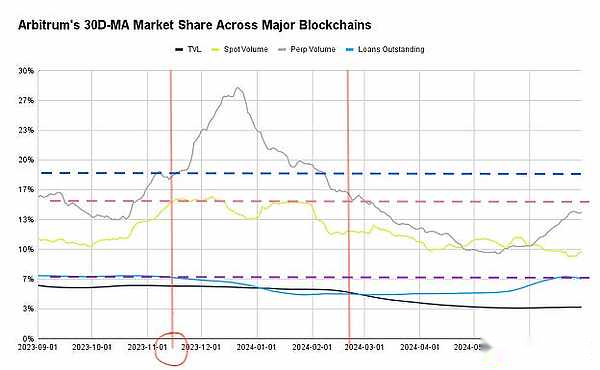

現在您已經了解了一些細微差別,讓我們縮小範圍,了解這對應用程式和三個重要的頂級類別(現貨交易量、永續交易量和貸款)有多有效。我向您展示我們的關鍵圖表。我不得不在它上面做注釋,以幫助理解這一切,所以請聽我解釋。

-

我畫了兩條紅色的垂直線來標記程序的開始和結束。這將幫助我們理解我們在這裡處理的時間範圍。

-

然後,我畫了多條水平線來了解不同的指標,並直觀地展示該程序在其生命周期內如何影響這些指標。

-

第一根藍線基本上表明 TVL 大幅飆升(毫不奇怪),但隨後基本上下降到程序最初開始的位置以下,表明幾乎沒有任何粘性!

-

第二行是現貨量。我想在這裡暫停一下,並指出,與 TVL 不同,TVL 是供應方且不花費任何成本,現貨量代表需求。我們可以看到,需求最多是恆定的,但到計劃結束時,需求實際上更低了!

-

第三行是未償還貸款,這也是需求驅動因素,沒有變化。雖然沒有激勵貸款協議,但我確實發現它是另一個強有力的需求指標。這在整個計劃期間實際上都在下降!

那麼,從以上所有內容中我們可以得出什麼結論呢?基本上,Arbitrum 花了 8500 萬美元購買了所有這些其他業務,以提高其供應方指標(這顯然是有效的),但由於沒有相應的需求來吸收 TVL 和更緊縮的流動性,因此變得毫無用處。從本質上講,你可以說所有這些錢都被燒毀並給了僱傭農民。至少某些協議具有更高的 TVL 和更高的代幣價格,從而使一些人在此過程中變得更富有?

說到需求方指標,所有這些活動肯定對連鎖店有利,並從所有這些交易中帶來更高的收入——對吧?!

嗯,不完全是。

事實上,完全不是。

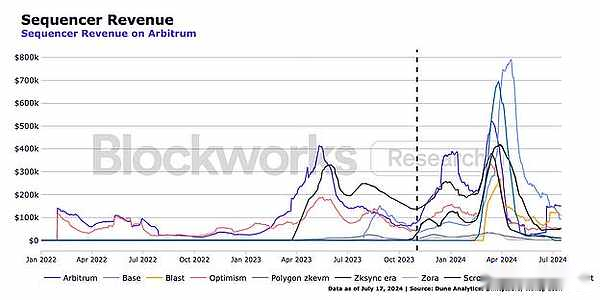

這是 2022 年 1 月至 2024 年 7 月的序列器收入圖表。4 月附近的大幅上漲是加密貨幣開始大幅上漲的時候,合成控制可以幫助我們解釋這一點。

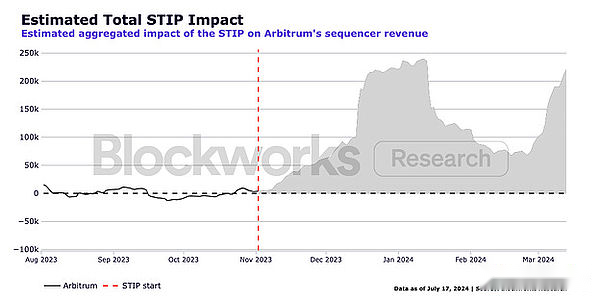

從表面上看,我們可以看到收入增加了,在某些月份每天高達 40 萬美元。下面是一張更清晰的圖表,顯示了僅對 Arbitrum 的影響,並考慮到了合成控制:

那麼曲線下的面積是多少?1520 萬美元。如果去掉合成控制,總共可以獲得 3510 萬美元的測序儀收入。考慮到已經花費了 8500 萬美元,我們離上帝還差得很遠!

學習

總結以上所有內容:

-

Arbitrum 決定投入 8500 萬美元激勵其網絡活動,以提高市場份額和收入

-

他們通過向應用程式 / 協議提供免費代幣,然後由這些應用程式 / 協議分發給最終用戶來實現這一目標

-

經分析,這些免費代幣全部分配給了供應方司機,而需求方幾乎沒有發生任何變化

-

更深入地分析,所有這些活動的測序收入比支出少了 6000 萬美元

我從中學到什麼?首先,供應方激勵措施與燒錢一樣好,除非存在供應方問題(但通常不存在,需求才是問題所在),否則不應實施供應方激勵措施。

第二點,也是我在文章開頭提到的前提:如果你把錢給隨機的人,而不去辨別他們是誰、他們來自哪裡,你就會得到你所付出的——澄清一下,就是?。那些在不了解用戶是誰、他們的意圖是什麼的情況下繼續向用戶傾銷資金的協議,最終會像本文開頭描述的那樣。

讓我們想像一下,這個激勵方案通過錢包的無需許可的身份來辨別這些代幣被給予了誰,並且有以下標準:

-

該用戶是否實際使用 DEX 或者它是一個全新的錢包?

-

這個錢包的淨值是多少?它是否具有潛在價值?

-

這個錢包花了多少錢?他們堅持使用他們使用的平臺嗎?

-

這個地址目前是否正在使用所有即將發行的代幣?他們可能聞起來像個農民。

您認為最終結果會是什麼?