著者:Zhou Hang

私は構造的な問題から始めたいです。米国の債務は単なる政府の資金調達ツールではなく、グローバルな金融システムの基礎です。そして今、それは重要なポイントに向かっています。

分析を続ける前に、詳細を追加したいと思います。米国連邦政府には現在、平均年salが106,000ドルで、約240万人の民間従業員がいます。このように、管理システム自体に対する米国の年間給与総額は約2,500億ドルです。

この数字を連邦政府の総支出の大きなプレート(2024年に約6.8兆ドル)に入れ、4%未満で説明します。言い換えれば、米国政府の管理支出自体は実際には比較的抑制されており、財政圧力の主な原因を構成していません。

本当に「厳格な構造的負担」を構成するのは、次の4つの主要なセクターです。

– 社会保障支出:1.52兆米ドル、22.4%を占める。

– メディケア支出:1.05兆米ドル、15.4%を占める。

– 防衛支出:8262億米ドル、12.2%を占める。

– 利息費用:9,000億米ドル、14%を占めています。

これらの4つの項目は、基本的に「簡単に減らすことができません」。社会保障と医療には、人々全体の底位レベルのセキュリティ感覚が含まれ、国防には主要国の状況が含まれ、利息費用は債務を返済する義務であり、彼らが返済しない場合、彼らは債務不履行になります。

したがって、米国では財政支出が大幅に減少することはなく、さらに増加し続けるでしょう。同時に、現在の政治的および経済環境の下で米国の財政収入(税)を大幅に増やすことも非常に困難です。硬直と収入の弾力性を費やします、米国の債務は、当然、米財政の構造的な長期的な問題になります。

遅かれ早かれ、米国は現実的な問題に直面するでしょう。過剰な債務量の問題を解決する必要があります。従来の経路は3つに過ぎません。増税、支出削減、インフレは暗黙的に債務を削減します。

しかし、これらの方法はすべて制限的で高価です。デジタル資産の新しいチャネルは、米国の手にある新しい武器かもしれません。

私のポイントは、米国の債券の究極の外観はトークン化である可能性があるということです。米国の債券自体は、国家主権によって承認された超安定したコインになっています。。

米国財務省の現在の状況:制御不能ながまだ信じている巨人

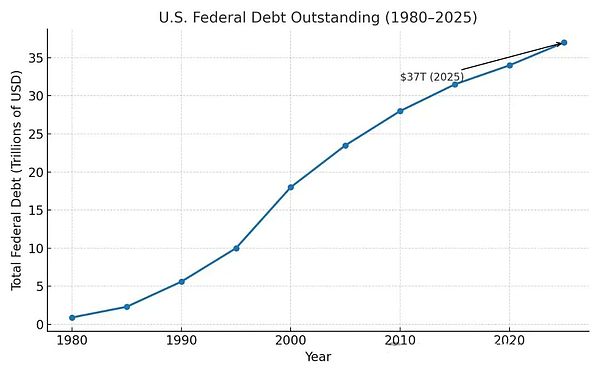

2025年の時点で、米国の総債券は37兆米ドルに達し、表現前の予測をはるかに上回っています。現在、米国は5か月ごとに約1兆ドルの負債を追加し、歴史的平均の2倍以上を追加しています。2019年、債務はGDPの79%を占めており、2022年までに97%に上昇しており、2025年までに100%を破るのは時間の問題です。

2024年度には、米国財務省債券の利息費用は9,500億米ドルに達し、連邦支出総額の14%を占めています。利息費用は、防衛予算(8262億ドル)にほぼ追いついています。利息費用は「米国の財政政策の最初の厳格な支出」に近づいており、これは歴史上初めてです。

2020年以前に、米国は毎年約1兆ドルから1.5兆ドルの新しい財務債を追加します。これは、制御可能で線形の成長です。しかし流行の間、社会的安定性を維持するために、米国政府はさまざまな刺激法案と援助措置を直接通過し、短期間で5〜6兆米ドルの政府債券を追加しました。このお金のほとんどは、個人補助金(刺激チェック)、PPP中小企業ローン、医療システム補助金、失業手当を発行するために使用されます。

米国は、全国的な信用を担保として使用して、世界市場からお金を借りて、ほぼ「戦争動員レベル」であるカウンターサイクルで安定した運用を完了しました。借金は大きくありますが、社会的運用秩序を維持し、米ドルの覇権と安定性を維持します。

米国の負債の使用とメカニズム:なぜそれはまだ立つのですか?

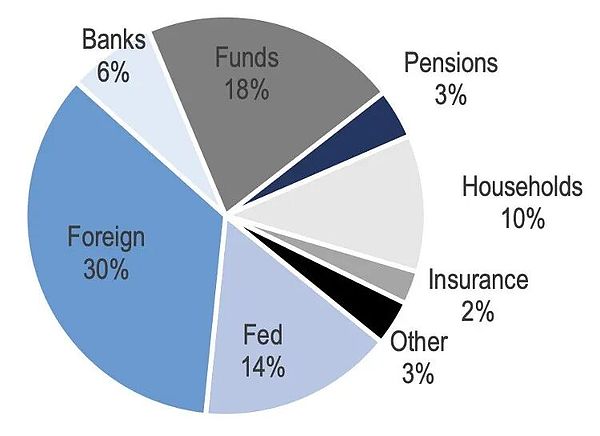

米国債の主な用途には、社会保障、医療、国防、および利息費用が含まれます。これは、財政支出の大部分を占めています。財務省は債券を債券にし、市場(海外政府を含む)によって購入されています。所有者には、外国政府(中国、日本など)、連邦準備制度、年金、銀行などが含まれます。米国債の流動性は非常に高く、グローバルな金融取引の和解と住宅ローンベースです。

米国財務省が最も安全な資産である場合、なぜ人々はビットコインを購入し始めるのですか?デジタル資産は急速に上昇しており、BTC/ETHは「デジタルゴールド」になりました。 Stablecoins(USDT、USDC)は、「オンチェーンUSD」-USD資産の役割を果たし始めており、流動性と信頼の再評価に直面しています。現時点での推論は次のとおりです。米国財務省は、次の象徴的な主権資産になる可能性があります。

米国の債券トークン化、スタブコインの究極の形

米国の債務がトークン化された場合はどうなりますか?米国財務省の債券は安定性の真のアンカーになり、USDTに取って代わり、グローバルファンドはチェーン上の米国財務省の債券を直接購読し、米国の財政「デジタル震え」のクローズドループが最初に形成されました。

米国の債券がトークン化される場合、それは債務証書であるだけでなく、「オンチェーンドル」のボトムに取り付けられたアンカー資産でもあります。既存のスタブコインを置き換え、真に準拠し、透明性が高く、非常に液体の「オンチェーンの米国債務バージョンUSDT」になることができます。

つまり、スタブコインの究極の形態は、米国の負債そのものかもしれません。これにより、グローバルなデジタル資産の基礎が再定義され、米国が財政問題を解決するための陰謀の順番になる可能性があります。減税、社会保障の削減、または引き締めの代わりに、負債自体を全世界に必要な「安定した価値単位」に変えます。

これが真実である場合、米国の債券が将来チェーンに直接投稿され、コインが発行された場合、それは本当の究極のスタブコインになり、米国の債券の問題は完全に解決される可能性があります。これは、金融史上最も革新的で大胆な動きになります。また、世界中の国の主権通貨の根本的な変化を引き起こします。存在するラテンアメリカとアフリカの一部の小国は完全にドル化されているか、安定した通貨である可能性があり、その地方通貨は完全に置き換えられます。中国、日本、EUなどのいくつかの主要国も、独自の安定した通貨を発行するかどうかを検討します。要するに、金融には根本的な変化があります。