作者:Michael Nadeau,The DeFi Report;編譯:陶朱,比特鏈視界

以太坊正在執行其路線圖。網絡正在通過Layer 2進行擴展。今年夏天的某個時候,我們應該會有 ETF 交易。拉裡·芬克 (Larry Fink) 不會停止談論代幣化。我們正處於美聯儲降息的邊緣。

現在是看好以太坊的好時機。

你應該擁有 ETH 嗎?還是擁有一籃子 L2?還是兩者兼而有之?

在本周的報告中,我們提供了一個數據驅動的投資組合構建框架。

L2 數據與以太坊

我們將通過一些高級數據開始分析,比較多個 KPI 中排名前列的 L2 與 ETH。

我們還研究了每個指標中 L2 中的佼佼者。

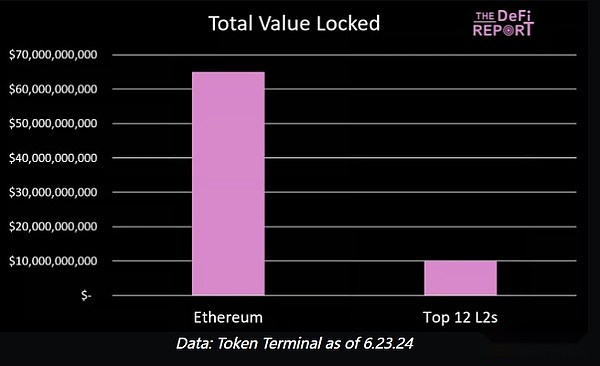

鎖定總價值:

數據:Token Terminal 截至 2024 年 6 月 23 日

排名前 12 位的 L2 合計佔以太坊日鎖定價值的 15%。

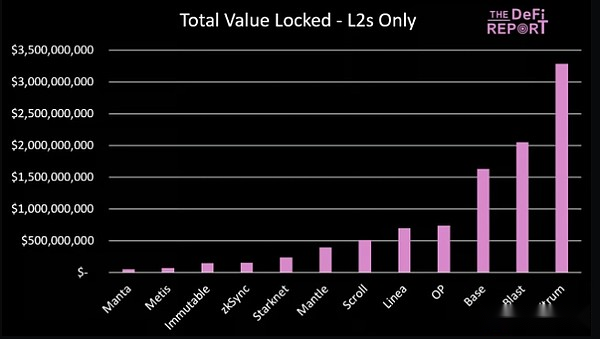

以下是 L2 中的 TVL 排行榜:

數據:Token Terminal 截至 2024 年 6 月 23 日

Arbitrum 位居第一,其前 5 名驅動因素如下:

-

Aave – 7.9 億美元;

-

Pendle – 6.59 億美元;

-

GMX – 6.12 億美元;

-

Renzo – 3.71 億美元;

-

Uniswap – 3.06 億美元。

值得注意的是,Blast 通過在以太坊(通過質押)和穩定幣(通過 MakerDAO、國庫券)提供收益而躋身第二位。我們將密切關注這一點,看看它在代幣掉落後的粘性有多大。

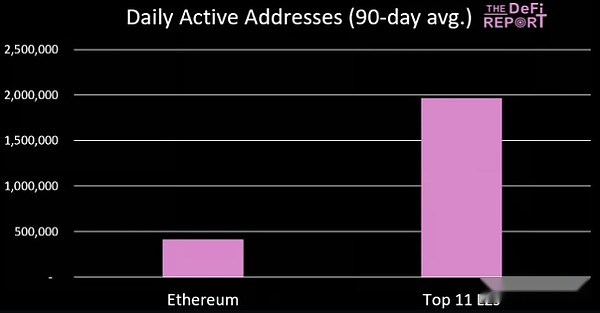

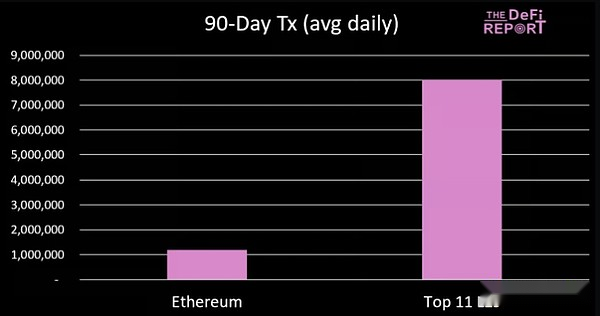

每日活躍地址:

數據:Token Terminal 截至2024年6月23日

目前, 頂級 L2 的每日活躍地址數量是以太坊的 4.7 倍。 以下是 L2 的排行榜:

數據:Token Terminal 截至2024年6月23日

Arbitrum 再次佔據第一的位置,並且是第一個每日持續用戶數超過以太坊 L1 的 L2。

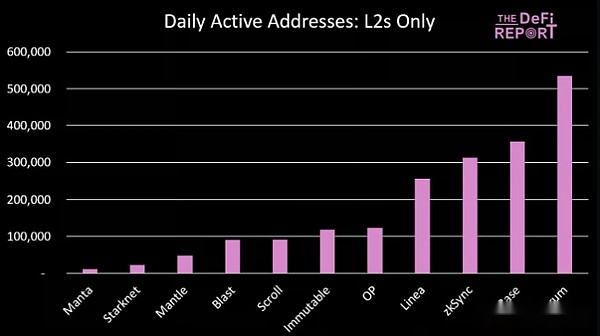

數據:Token Terminal 截至2024年6月23日

前 11 個 L2 的費用佔以太坊在過去 90 天內收取的費用的 15%。

讓我們快速瀏覽一下 L2 排行榜:

數據:Token Terminal 截至2024年6月23日

在過去 90 天裡,Base 的費用是排名第二的 Scroll 的 2 倍多,佔以太坊總費用的 6%。

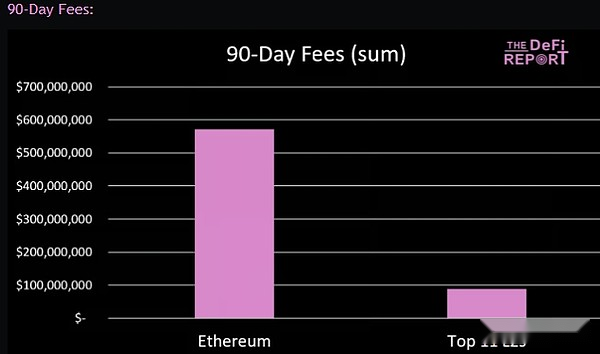

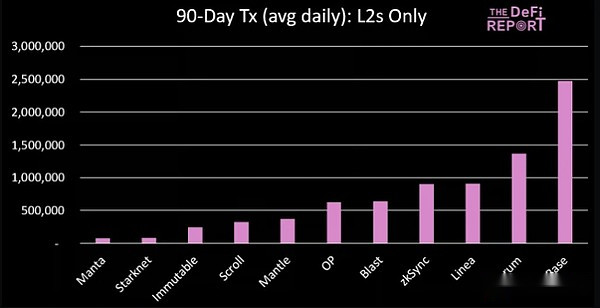

90天交易量:

數據:Token Terminal 截至2024年6月23日

平均而言, 與以太坊 L1 相比,頂級 L2 現在每天處理的交易數量是以太坊 L1 的 6.7 倍。

以下是 L2 的細分:

數據:Token Terminal 截至2024年6月23日

Base 的日均用戶量約為 Arbitrum 的 66%。然而,Base 用戶每天在 Arbitrum 上的交易量為 6.9 倍,而在 Arbitrum 上僅為 2.5 倍。

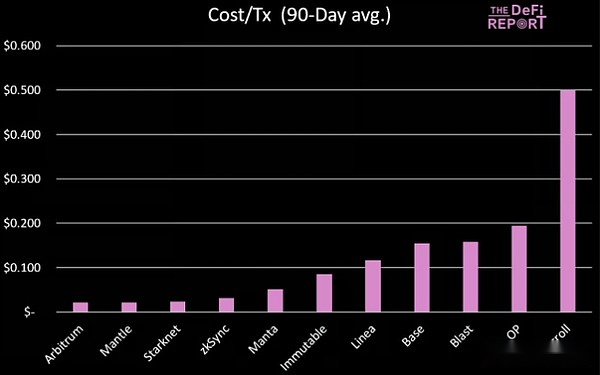

成本/交易:

數據:Token Terminal 截至2024年6月23日

平均成本/交易揭示了為什麼 Arbitrum 儘管在交易方面排名第二,但其費用卻處於中間位置:在 Arbitrum 上的交易成本為 0.02 美元,而在 Base 上的交易成本為 0.15 美元。作為參考,同期以太坊的平均交易費用為 5.30 美元。

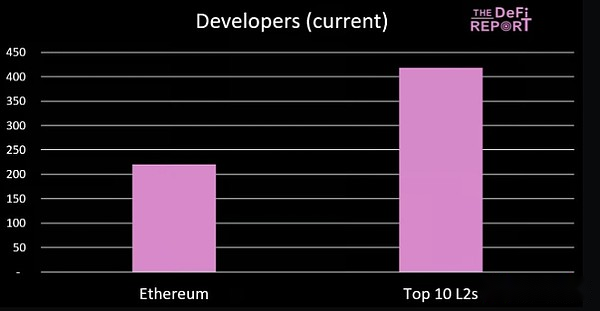

開發商:

數據:Token Terminal 截至2024年6月23日

目前,頂級 L2 的活躍核心開發人員數量大約是目前的兩倍。 *Token Terminal 將核心開發人員定義為在過去 30 天內向項目的公共存儲庫做出 1+ 次提交的不同 Github 用戶的數量。這些數字不包括生態系統/應用程式開發人員。

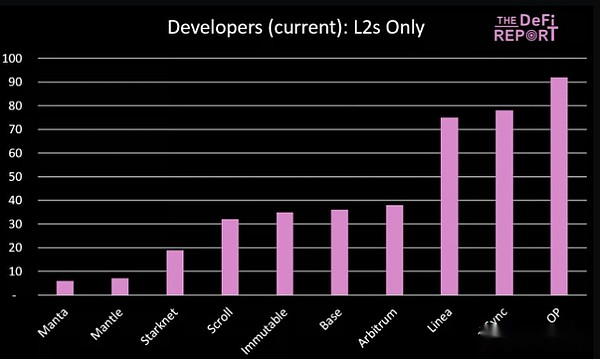

讓我們看看 L2 之間的對比如何:

數據:Token Terminal 截至2024年6月23日

在這裡,Optimism 首次出現在第一名的位置,今天 Arbitrum 上的活躍開發者數量是其兩倍多。值得注意的是,Base 處於中間位置——這表明考慮到應用程式、用戶和鏈上費用,他們從開發人員那裡獲得的收益比競爭對手更多。

但市場參與者持有什麼? ETH 還是 L2 代幣?

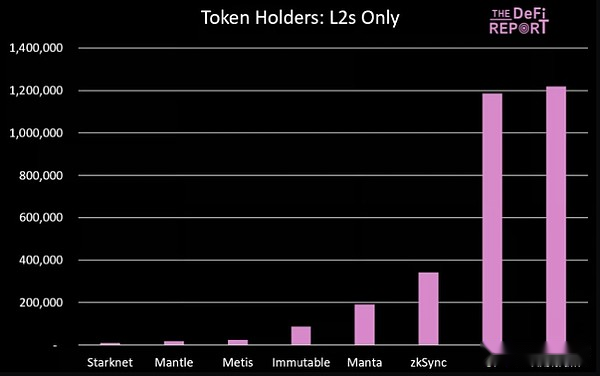

數據:Token Terminal 截至2024年6月23日

L2 組合僅佔以太坊目前代幣持有者的 2%(請注意,4 個頂級項目尚未擁有代幣:Base、Blast、Linea 和 Scroll)。

以下是市場上擁有代幣的 8 位領導者的詳細情況:

數據:Token Terminal 截至2024年6月23日

就 L2 代幣持有者/投資者的心理份額而言,Optimism 和 Arbitrum 擁有 80% 的市場份額,但僅佔以太坊 L1 的 1%。

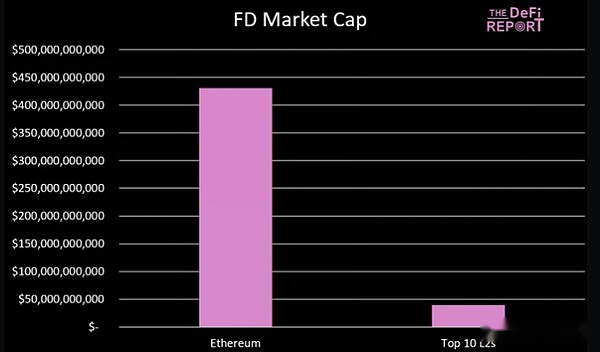

最後,讓我們總結一下估值:

數據:Token Terminal 截至2024年6月23日

如上所述,頂級 L2 具有:

-

以太坊 TVL 的 15%;

-

以太坊費用的 15%;

-

活動地址數量的 4.7 倍;

-

每日交易數量的 6.7 倍;

-

開發人員數量的 2 倍。

只是……

-

2.4% 代幣持有者;

-

佔以太坊完全稀釋市值的 9%;

-

以及以太坊流通市值的2.7%。

以下是頂級 L2 的完全稀釋市值:

數據:Token Terminal

在完全稀釋的基礎上,Arbitrum 和 Optimism 佔據前 10 名的 40%,佔以太坊市值的 3.7%(佔流通市值的 1.06%)。

L2 代幣效用/需求與 ETH

現在我們已經掌握了一些數據,讓我們檢查一下 ETH 代幣與 L2 代幣的效用和需求。

ETH

如今,ETH 有以下用途:

-

在以太坊網絡上支付 Gas 費用(包括 L2!)。如果你想轉移穩定幣、在 DEX 上進行交易、鑄造 NFT、在鏈上玩遊戲、獲得貸款等,你需要一些 ETH。

-

獲得收益的抵押品。想要獲取以太坊網絡的收益嗎?你需要一些 ETH 才能做到這一點。

-

貸款的抵押品。目前,超過 1%(230 萬)的 ETH 流通量被鎖定在 MakerDAO 智能合約中,作為鏈上貸款的抵押品。

-

交易媒介。想在 OpenSea 上購買您最喜歡的 NFT 嗎?你需要一些 ETH。

-

現實世界的資產。想要對資產進行代幣化,以便其可以在全球範圍內自由交易嗎?你需要一些 ETH。

-

部署智能合約。想在以太坊上構建一些東西嗎?你需要一些 ETH。

-

再質押。 ETH 可以用作抵押品,直接從以太坊獲取費用,也可以從以太坊生態系統內的應用程式和協議獲取費用。這是通過「再質押」ETH 來完成的。為了獲得這個收益,你需要一些 ETH。

正如我們所看到的,ETH 在以太坊生態系統中具有豐富的效用。該效用以類似於石油效用驅動資產/商品需求的方式驅動對資產的需求。

出於這些原因,我們相信 ETH 比當今加密貨幣中的任何其他資產都更實用。

Layer 2 代幣

如今,Layer 2代幣用於……治理。

確實如此。一些網絡允許用戶使用 L2 代幣支付 Gas 費用,但大多數情況下,這些費用是用 ETH 支付的。

此外,L2 必須以 ETH 支付以太坊上的區塊空間(交易結算的地方)。

要點:L2 沒有實用程序或激勵結構來推動當今代幣的需求。以太坊確實如此。

L2 代幣價值累積與 ETH

ETH 的價值如何累積?通過質押(和再質押)產生的實際收益。

L2 代幣如何增值?如今不存在這樣的價值累積機制,因為用戶費用是支付給 L2 排序器,而不是分布式驗證器網絡。

執行(L2)與結算(ETH)

什麼更有價值?執行?還是結算?

首先,我們來水平設置兩者之間的差異:

-

執行:一個有用的類比可能是將執行視為在餐廳點餐。你選擇你想要的。跟服務員溝通一下。然後服務員確認你的訂單。

-

結算:結算可以被認為是支付帳單、收到收據並對交易進行核算。

如今,L1 和 L2 之間的關係是這樣的:用戶在 L2 上執行交易,L2 在 L1 上結算交易(為此支付費用)。

那麼,什麼更有價值呢?

來自「L2/執行」陣營的一些想法:

-

在傳統金融中,絕大多數價值都歸於技術堆棧的執行層——經紀人、做市商和高頻交易者。結算產生的價值較少——可以將其視為清算/會計 (DTCC)。

-

所有區塊鏈的交易費用最終有可能降至零(或接近零)。如果真是這樣,那麼 MEV 將是未來這些網絡的貨幣化方式。現在。如果所有執行都發生在 L2 上,那麼這就是我們期望 MEV 的來源——因為執行包括事務的批處理和排序。

以太坊 L1/結算陣營的一些想法:

-

就以太坊生態系統而言,只有 1 個結算層。最上面的一切最終都會落到以太坊上,並為此支付 ETH 費用。

-

L2 繼承了以太坊的安全性和去中心化性。

-

代幣的效用(以及隨後的網絡效應)最終可能是唯一重要的事情。例如,以太坊可能會在 L1 級別損失大部分費用,但仍然可以從「租用」以太坊安全的其他應用程式和協議(包括沒有 Base 等代幣的 L2)獲取現金流。

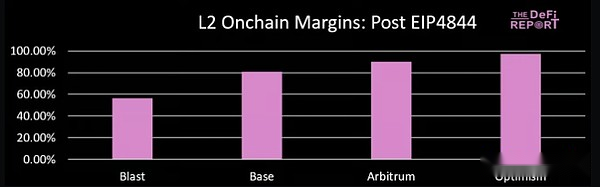

L2 保證金 vs ETH

以太坊的保證金基本上是 100%,並且未來不會改變。

以下是當前的 L2 利潤率,自 EIP4844 以來已顯著增加:

數據:Token Terminal

-

Base 由於將其總收入的 15% 支付給 Optimism,因此利潤率較低。

-

由於升級網絡以支持與 EIP4844 相關的升級的延遲,Blast 餘額較低。自 5 月 27 日升級以來,Blast 利潤率已提高至 91%。

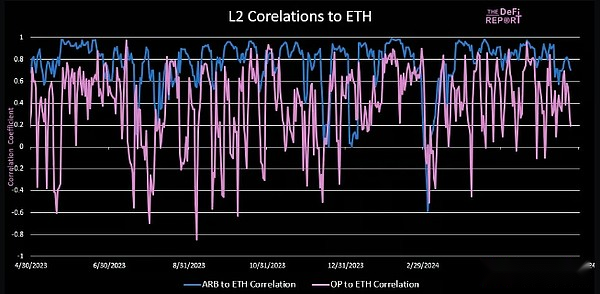

與 ETH 的 L2 相關性

ARB & OP 價格兌換 ETH

數據:Token Terminal

ARB 與 ETH 的歷史價格相關係數為 0.71(高度相關)。

同樣,樂觀情緒與 ETH 的相關性較低,歷史相關係數為 0.61(與與 ETH 完全不相關的時期呈中等相關)。

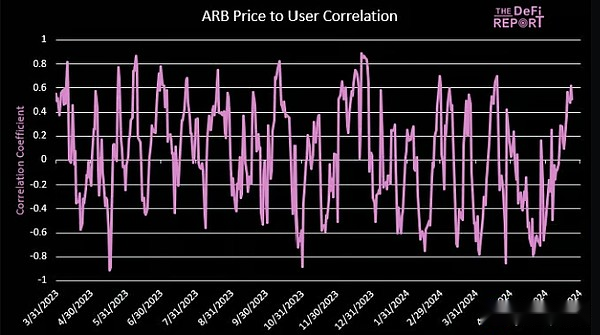

ARB 給用戶的價格

數據:Token Terminal

Arbitrum 的歷史相關係數為 -0.009(負相關)。這不是一個錯字。

如何比較用戶活動與價格的負相關關係?

代幣解鎖。這很大程度上是由於美國證券交易委員會和國會缺乏監管造成的。

請繼續關注,我們將在下一節中介紹解鎖內容。

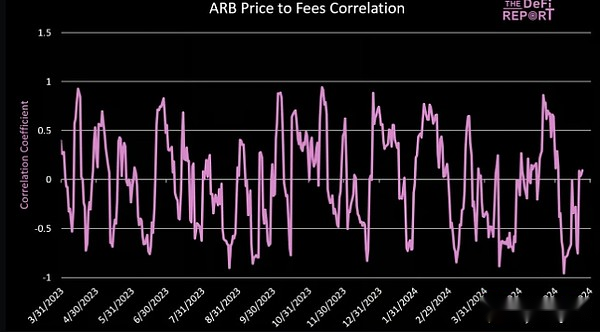

ARB 價格與費用

數據:Token Terminal

毫不奇怪,價格也與費用呈負相關(歷史相關係數為-0.004)。你無法彌補。

L2 催化劑與 ETH

以太坊催化劑

明年 ETH 的最大催化劑是 ETF——它應該在今年夏天的某個時候進行交易。其他催化劑包括再質押(ETH 持有者的額外收益)、現實世界資產的代幣化、企業採用以及 DeFi 和 NFT 用例的成熟。

隨著 ETF 的批准,我們預計華爾街將開始對網絡和資產進行一些真正的盡職調查。我們最終相信以太坊擁有比比特幣更大的潛在市場,因此看看大型機構最終是否會得出相同的結論將會很有趣。

L2 催化劑

我們認為明年 L2 有兩個潛在的催化劑。

-

以太坊價格。 如果 ETH 在 ETF 批准後表現優於 ETF,我們可能會看到一些投資者直接跳至 L2——尋求分配給市值較小的項目。

-

L2 相對於 ETH 的重新評級。 目前,頂級 L2 僅佔以太坊市值的 2.7%(完全稀釋後為 9%)。如果市場認為該比例應該接近 10%,那麼 L2 可能會跑贏大盤。

代幣解鎖

這可能是本報告最重要的部分。

以太坊沒有任何「代幣解鎖」,因為供應是完全流通的。 此外,通過初始 ICO 獲得大量分配的以太坊鯨魚現在已經經歷了兩次牛市,可以將其代幣出售/回收回市場/新手中。

話雖如此,在鏈上活動放緩期間,以太坊的供應量可能會增加,並且「費用消耗」不足以抵消為激勵驗證者提供服務而支付的新發行/共識獎勵。

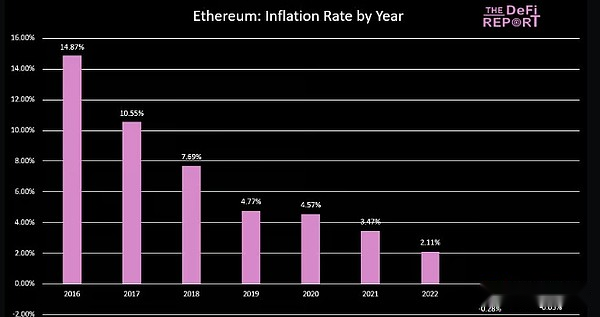

作為參考,以太坊在 2023 年處於通縮狀態 (-.28%),並且在 2024 年迄今為止一直處於通縮狀態 (-.02%)。以下是以太坊自成立以來的通貨膨脹率:

數據:Etherscan

值得注意的是,隨著 EIP4844(網絡升級)導致 L2 費用下降,我們觀察到「費用燃燒」速度正在放緩。

事實上,自 3 月 13 日以來,以太坊的 ETH 發行量增加了 75,951 個,即每天新增約 767 個 ETH(EIP 4844 實施)。今年,該網絡的供應量仍減少了 23.3k ETH。但如果我們在今年下半年看不到鏈上活動增加,那麼今年網絡可能會出現輕微通脹。

L2 在以下因素上有所不同:

L2 向投資者、顧問和貢獻者進行代幣分配,通常授予期限為 4 年以上。

如今,絕大多數 L2 代幣(尤其是主要代幣)都沒有「回購」或「銷毀」機制。

L2 代幣的效用幾乎為零,因此沒有結構性購買支持。

如前所述,我們預測以太坊今年將出現輕微通貨緊縮。

我們可以將其與 L2 代幣解鎖相關的已知信息進行對比。例如,Arbitrum 將在明年解鎖 11.5 億枚代幣(現有供應量通脹 36%)。

未來三年,Arbitrum 將解鎖 32 億枚代幣。這些代幣大部分分配給持有大量未實現收益的投資者和貢獻者。

我們應該期望它們在歸屬期結束時出售——增加市場上代幣的供應。

我們可以在下圖中看到代幣解鎖的影響。例如,Arbitrum 的解鎖從三月份開始,我們可以在下面看到對價格的影響。這抵消了 Arbitrum 基本面的驚人增長(粉色代表活躍用戶增長)。

數據:Token Terminal

鑑於 Arbitrum 將在明年解鎖 11.5 億枚代幣,必須有近 10 億美元的新資金進入該資產,其價格才能保持在 0.82 美元——其他條件相同(撰寫本文時的 ARB 價格)。

預測價格

請記住,無論我們有多少數據、遠見或運氣,沒有人可以預測價格。在本節中,我們只是分享一些高層預測,以便我們能夠回到合理的價格目標。

數據:Token Terminal

*上述預測假設 ETH 的流通代幣供應量保持不變。 BTC 的供應量是已知的。因此,使用實際值並加上一年的通貨膨脹。此外,「BTC 主導地位」和「ETH 佔 BTC MC 的百分比」取自周期峰值。

我們利用對 ETH 的預測來回歸前 2 個 Layer 2 的潛在估值:Arbitrum 和 Optimism。

數據:Token Terminal

上述數據表假設如下:

在其基本情況和熊市情況下,Arbitrum 佔據了 ETH 預計市值的 0.62%(就像今天的情況)。

在牛市情況下,Arbitrum 佔據 ETH 市值的 1.24%(目前的 2 倍)。

在基本情況和熊市情況下,Optimism 佔 ETH 預計市值的 0.46%(就像今天的情況)。

在牛市情況下,Optimism 佔 ETH 預計市值的 0.92%(目前的 2 倍)。

一年的代幣解鎖已計入每項資產的價格/代幣中。

對以太坊 L2 的押注本質上就是對 ETH 的押注。 這就是為什麼我們的預測首先對 ETH 進行高級預測。

結論

如果您看好以太坊生態系統,我們認為您需要強調將 ETH 作為投資組合的一部分。 為什麼?因為在任何一個 L2 上投入過多都可能產生負回報——即使以太坊上的論點是正確的。出於這個原因,我們認為流動性投資組合中至少 50% 的以太坊部分投資應該是 ETH。請注意,這個數字取決於風險承受能力、目標、投資時間表等。

代幣解鎖是真實的。它們顯然會影響預測回報。例如,Arbitrum 的基本案例預計明年市值將增長 315%,但每個代幣的價格僅增長 210%。正是由於這個原因 ,ETH 在基礎場景和熊市場景中表現優於 L2。

為了讓頂級 L2 的表現超越 ETH,市場需要根據它們佔以太坊市值的百分比重新定價。去年我們在 Solana 上看到了這種情況——2022 年 12 月,它的市值僅佔以太坊市值的 2.5%。這顯然是錯誤的。此後,市場將 Solana 的評級重新調整為以太坊的 15%。

在完全稀釋的基礎上,ARB 和 OP 佔以太坊市值的 3.7%。如果您認為頂級 L2 應該佔據以太坊市值的接近 10%,這可能會改變您的投資組合配置。鑑於代幣缺乏實用性、解鎖和競爭,我們認為這種情況不會在明年發生,但從長遠來看可能會重新評級。