来源:On-Chain Mind,编译:Shaw 比特链视界

比特币的波动率目前处于2015年以来每周波动率的最低区间5% 。但我们需要问的问题很简单:我们应该感到担忧吗?还是说这种平静仅仅是比特币下一个重要阶段的前兆?

在本文中,我们将探讨比特币不断演变的波动性的细微差别,介绍“市场熵”等高级指标,并揭示这些平静时期往往蕴含着最大的机遇。

要点概览

-

波动率压缩 :比特币的价格波动与黄金和美国股票等传统资产保持一致,表明其融入了全球金融生态系统,而非处于孤立状态。

-

波动性≠风险 :低波动性并不等于安全,高波动性也不意味着灾难;真正的风险在于永久性损失,而如今比特币的永久性损失风险与法定货币的贬值风险相比微乎其微。

-

熵值即机遇 :高市场熵(衡量价格波动的无序性)通常先于重大趋势出现,将混乱转变为看涨突破的预测指标。

-

历史先例 :低波动率的平静期屡屡如弹簧般蓄势待发,推动比特币大幅上涨,这凸显了在平静期保持警惕的必要性。

回归平静

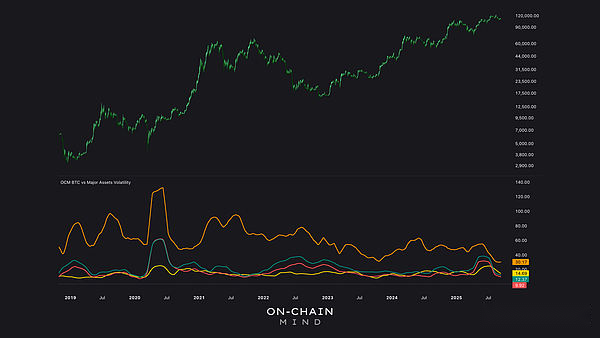

自2020年以来,比特币发生了深刻的变化:波动率稳步下降。这并非巧合,而是 市场成熟的体现 。为了量化这一点,我们来看一下滚动年化波动率,这是一个标准指标,它衡量的是一年内价格变化的标准差,以年度进行调整:

-

比特币: 30%

-

黄金: 14%

-

纳斯达克100指数: 12%

-

标普500指数: 10%

波动率仍大致相当,但风险调整后的回报率仍明显更有利于比特币

波动率的压缩反映了比特币在全球金融中日益成熟的地位。它不再是一种小众投机性资产;其表现越来越像更广泛金融生态系统的一个组成部分。如今在评估比特币的行为时,我们必须考虑宏观经济周期、风险偏好与风险规避的动态,以及与传统市场的相关性。

这种波动率的压缩引发了一些耐人寻味的问题:比特币是在自我驯服,还是市场只是暂停? 历史数据表明往往是后者 。波动率低迷的时期常常是价格大幅上涨的前奏,那些误以为这种状态会永久持续的投资者可能会错失良机。

波动性≠风险

比特币/加密货币投资中最根深蒂固的误解之一就是将波动性等同于风险。让我来澄清一下:

-

波动率 衡量的是一段时间内价格波动的幅度(或收益离散度的统计指标)。

-

风险 评估的是永久性资本损失或灾难性事件发生的可能性。

早期,比特币确实面临生存危机。关于其生存、普及和长期价值相关性的问题曾引发过激烈的争论(如果你还记得当时的情况)。如今,比特币拥有数百万用户、机构投资,甚至被国家广泛采用,因此它消失的可能性 几乎可以忽略不计 。

尽管如此,一些风险仍然存在:

-

51%攻击在理论上是可能的;

-

量子计算最终可能会挑战比特币密码协议。

但与法定货币相比,比如美元的购买力每年会因通货膨胀和印钞而损失 8%-10% ,而央行的政策必然会导致美元贬值。在我看来,这风险已经相当高了——这是 资本的必然损失 。

另一方面,比特币自诞生以来,每五年周期都 实现了1000%的收益,不仅跑赢了通胀,甚至超过了美国股市。对我来说,比特币开始成为一种长期的“避险”资产 ——一种不受货币贬值影响的价值储存手段,从更宏观的视角来看,暂时的波动不再那么令人担忧。

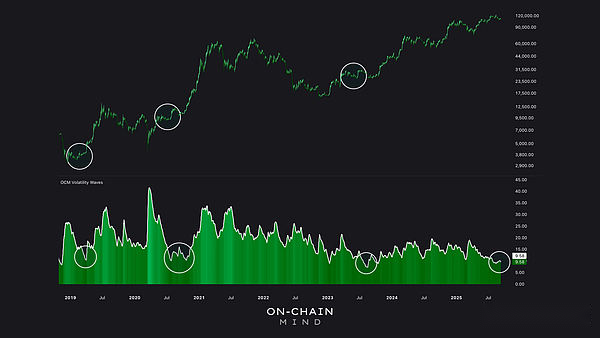

乘风破浪

波动率波浪图通过应用7天实际波动率,并用指数移动平均线(EMA)进行平滑处理,从而可视化短期周期。这将原始价格波动转化为易于理解的“波浪” ,突显潜在趋势。

“平静”往往是“暴风雨”来临的前兆

-

低读数通常表明市场处于盘整状态,即将突破。

-

平静期过后往往会出现快速且出乎意料的价格波动。

即使在波动率较低的时期,剧烈波动仍然会发生。比特币的历史模式表明,平静的盘整期往往预示着爆发性走势。这些时刻本身并不具有风险——它们代表着市场潜在能量的积聚,等待释放。

这些“盘旋弹簧”阶段常常会让普通人麻痹大意,沾沾自喜。其运作方式如下:流动性增加,巨鲸积累,空头涌入,然后催化剂释放出被压抑的能量。比特币的不对称性就在这里凸显出来:下行峰值虽然剧烈但短暂,而上行趋势往往会持续很长时间。

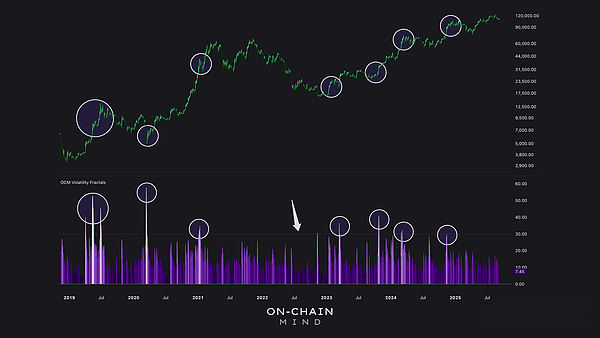

波动率分形——聚集与突破信号

波动率分形利用 分形枢轴(勾勒市场波动的局部高点和低点) 来识别波动率聚集。这种方法衡量当前波动相对于近期结构点的强度,从而提供市场集中度的动态感知。

任何高于30的读数都被视为“高波动率”——需要密切关注潜在的均值回归机会

-

浅紫色 :波动聚集性更强。

-

深紫色 :表示较为温和、平静的环境。

一个显著的阈值出现在 读数30左右 ,标志着重大突破的时刻——无论是上涨还是下跌。历史峰值与重大市场事件相吻合,包括主要的上涨和下跌(参见上图)。

与普遍看法相反,机构投资者的参与——例如交易所交易基金(ETF)和企业财库——并没有抑制比特币的价格波动。即使在华尔街涉足比特币之后,波动分形图显示价格仍然会出现大幅波动。机构投资者增加了流动性,而非起到抑制作用;它们通过杠杆产品反而放大了波动。

在本轮周期中,飙升后的盘整也很常见,波动区间消化近期涨幅。但这并不意味着我们熟知的价格波动性已经结束。

分形图不断提醒我们: 单调乏味会引发突破 。

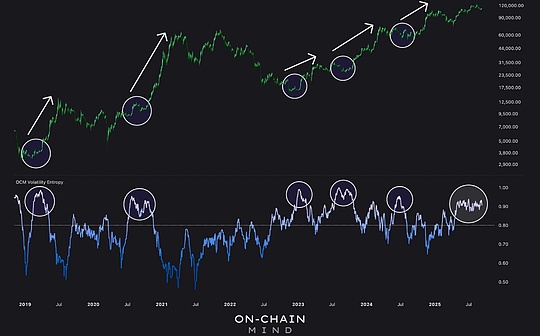

市场熵:衡量混乱

现在,请耐心阅读最后一部分,它比我通常的内容稍微复杂一些,但我发现了一些非常深刻的东西。

下面这个指标叫做波动率熵。我之前从事的工作是粒子物理学,所以熵的概念对我来说相当直观。但对于那些不熟悉的人来说,熵基本上是 衡量系统中无序性、随机性或不确定性的指标 。

这种“市场熵”运用信息论(和热力学)的概念来 量化价格变动中的无序性和不可预测性 。在物理学中,熵值越高,随机性就越强,熵值越低,有序性就越强。在市场中,我们可以观察到:

-

高熵 :价格走势混乱,市场行为不可预测;

-

低熵 :有序的趋势、稳定的积累和可预测的价格波动。

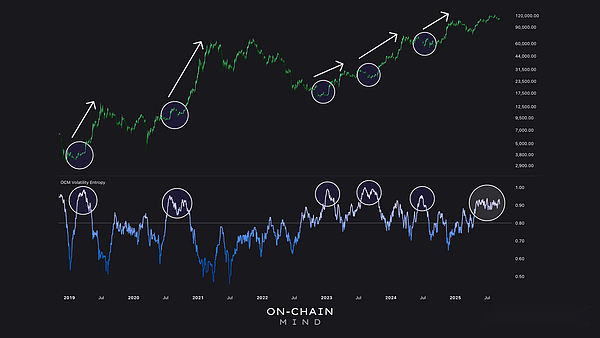

看看这张图表说明了什么:

市场熵值的高位读数往往与市场不确定性及波动加剧相伴,随后通常会大幅上扬。目前极高读数表明,市场已到了形成持续趋势的时候了

对于那些技术型人士来说——该指标将对数收益归入离散类别,并计算定义窗口内的滚动香农熵,从而得出市场无序混乱程度的标准化衡量指标。

我为何要测量市场熵 :

-

机遇隐藏在混乱之中 :历史上最大的价格上涨都发生在高熵时期之后。

-

市场寻求秩序 :混乱是暂时的;人类行为自然会倾向于可预测的结构。

-

当前背景 :自2025年5月以来的高熵表明市场普遍存在不确定性,方向尚未达成共识。

从实际角度来看,熵可以帮助我们预测平静或混乱局面何时可能结束,通常预示着接下来几个月会出现重大趋势。

我对当前市场的看法

眼下, 比特币似乎在屏息以待 。过去几年,波动性有所下降,但平静之下潜藏着蓄势待发的市场。波动性波浪表明能量正在悄然积聚,而分形则突显出一些集中活动的区域——突破可能来自任何地方。此时,自满是危险的;市场可能朝着一个方向剧烈波动,那些期待维持现状的人可能会措手不及。

请记住: 比特币80%的涨幅收益发生在10%的交易日里 。

这篇文章真正让我印象深刻的是市场熵。我们正处于一个极度混乱的阶段,而这种混乱很少会持续很久。当熵值飙升时,人类行为就会开始发挥作用。作为投资者,我们渴望可预测性,一旦模式开始显现,趋势就会迅速加速。历史上,高熵值一直是大幅波动的先兆信号,而眼下市场几乎充满了这种可能性。

机构投资者也并未驯服比特币——他们正在磨砺它的锋芒。ETF 资金流动、企业财库配置以及杠杆产品创造了流动性集中的区域,这会放大而非抑制波动。这意味着,当某种趋势最终确立时,其势头可能会非常强劲。

对我来说,现在不是犹豫不决的时候。现在应该密切关注,在混乱中预测机遇,并在市场最终解决当前问题时做好准备采取行动。

平静的市场具有欺骗性;但混乱之中才蕴含着真正的信号。