著者: Tanay Ved、出典: Coin Metrics、コンパイラー: Shaw Bitcoin Vision

重要なポイントのまとめ

- <リ>

最近、ETFやDATなどの主要な吸収チャネルからの需要が弱まる一方、10月のレバレッジ解消とマクロレベルのリスク回避がデジタル資産市場に引き続き圧力をかけている。

<リ>

先物市場とDeFi貸付市場のレバレッジがリセットされ、ポジションがより明確になり、システミックリスクが軽減されました。

<リ>

主流コインとアルトコインのスポット流動性はまだ回復しておらず、市場は依然として脆弱であり、大きな価格変動が起こりやすくなっています。

はじめに

ビットコインが史上最高値を更新する中、「アップトーバー」は好調なスタートを切った。しかし、10月のフラッシュクラッシュは市場心理を急速に冷やし、楽観的な見方は消え去った。それ以来、ビットコインの価格は約4万ドル(33%以上)下落し、アルトコインも大きな損失を被り、仮想通貨市場の時価総額は3兆ドル近くまで縮小した。過去 1 年間でファンダメンタルズは順調に発展しましたが、価格動向は市場センチメントから大きく乖離しています。

デジタル資産は、複数の外部要因と内部要因が交差するように見えます。巨視的に見ると、12月の利下げを巡る不確実性と最近のハイテク株の低迷がリスク回避を加速。暗号通貨の分野では、上場投資信託(ETF)やデジタル資産国債(DAT)などの需要チャネルは、もともと資金を呼び込む上で安定した役割を果たしていましたが、現在では資本流出とコストベースへの圧力も経験しています。。同時に、10月10日に引き起こされた一連の暴力的なレバレッジ解消イベントによって引き起こされた清算の波の影響はまだ続いている。市場の流動性は依然として不十分。

この記事では、デジタル資産市場の最近の低迷の背後にある要因を詳しく見ていきます。私たちはETFの資金の流れ、無期限先物市場と分散型金融(DeFi)市場の状況を活用すること、注文帳の流動性に焦点を当て、これらの変化が現在の市場環境に及ぼす影響を探っていきます。

マクロ環境はリスク回避に移行

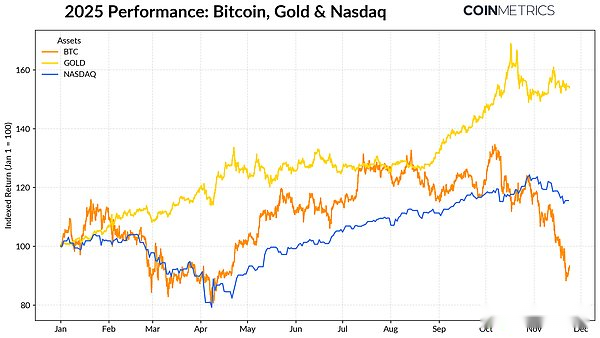

ビットコインのパフォーマンスは主流の資産クラスからますます乖離している。記録的な中央銀行の買い入れと現在進行中の貿易摩擦を背景に、金は急騰し、年初来のリターンが50%を超えた一方、市場が差し迫ったFRB利下げの可能性とAI主導の評価の持続可能性を再評価したため、ハイテク株(ナスダック)は第4四半期に勢いを失った。

私たちの以前の調査で明らかになったように、ビットコインは通常、「リスクオン」のテクノロジー株や「リスクオフ」の金と不安定な関係があり、現在のマクロ環境によって変化する。このため、ビットコインは、10月のフラッシュクラッシュや最近のリスクオフセンチメントなど、市場のショックや触媒に特に敏感になっています。

出典: コインメトリクスの参照レートとレートGoogle ファイナンス

ビットコインは仮想通貨市場全体の先導者であるため、プライバシーなどのテーマセクターが一時的に市場をアウトパフォームしたものの、その価格下落は依然としてビットコインの動きと密接な相関関係にある他の資産にも波及した。

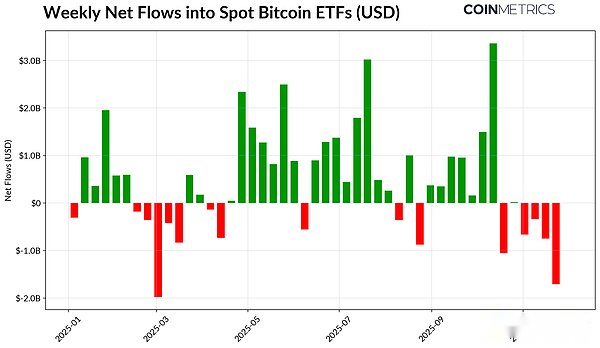

ETFやDATの吸収力低下

ビットコインの最近の弱さの一部は、2024年から2025年にかけてビットコインの価格強さを支えてきたチャネルでの需要が減少したことによる。。10月中旬以降、ETFからは数週間連続で純流出が発生しており、その総額は49億ドルとなっている。これは、ビットコインが2025年4月(「解放デー」関税発表前)に7万5000ドル近くまで下落して以来最大の償還の波である。短期的な資本流出にもかかわらず、オンチェーン保有高は増加し続けています。ブラックロックのIBIT ETFだけでも78万ビットコインを保有しており、スポットビットコインETFの現在の総供給量の約60%を占めている。

歴史的にリスク選好度が改善するとETFの需要が供給を大幅に引き込むことになるため、資金の逆流が続く場合はチャネルの安定化を示すことになる。

出典: Coin Metrics Network Data Pro

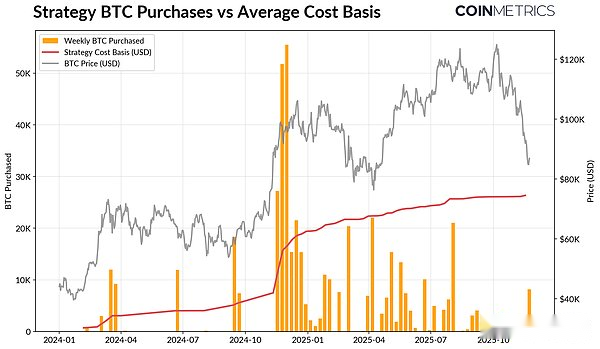

DATもストレスを感じ始めています。価格が下落するにつれ、同社の株式と保有する仮想通貨の価値は減少し、成長を支えていたNAVプレミアムが圧迫された。これにより、株式や債券の発行を通じて資本を調達する能力が低下し、1株あたりの仮想通貨保有量の増加が制限されます。市場環境の変化により、コストベースや株式評価がさらなる蓄積に不利になる可能性があるため、小規模で若い DAT は特にこの力関係に対して脆弱です。

Strategy は現在、649,870 ビットコイン (現在のビットコイン供給量の約 3.2%) を保有し、平均購入コストは 74,333 ドルで、ビットコイン DAT の最大保有者です。以下のチャートにあるように、ビットコインの価格が上昇し、その資産評価が高かった時期には、ストラテジーの購入スピードが大幅に加速しましたが、最近は減速しており、積極的に売却していません。それでも、ストラテジー社は含み益を維持しており、コストベースは現在の市場価格を下回っています。

価格がさらに下落したり、指数上場廃止の可能性が生じたりした場合、ストラテジーはプレッシャーにさらされる可能性があるが、市況の反転によりバランスシートの強さとバリュエーションが強化され、より積極的なDATの蓄積に適した環境が回復する可能性がある。

出典: 戦略と戦略ビットボ・トレジャーズ

これは、オンチェーンの収益性の傾向と一致しているようです。短期保有者(保有期間155日未満)の実現損益率(SOPR)は約23%の損失水準まで低下したが、この水準は歴史的に最も価格に敏感なグループからの降伏圧力を反映してきた水準である。長期保有者は依然として平均的に黒字を維持しているが、SOPRは配分がわずかに回復していることを示しており、選択的な利益確定を示唆している。長期保有者への割り当てが鈍化する一方で、短期保有者のSOPRが1.0を超えて再び上昇する場合、それは市場が安定に戻りつつある兆候となるだろう。

暗号通貨のレバレッジ解消: 永久契約、DeFi レンディング、流動性

10月10日の清算の波先物契約、DeFi、ステーブルコインに裏付けされたレバレッジにわたる多層的なレバレッジ解消サイクルの始まりを示す、その影響はまだ暗号通貨市場で発酵し続けています。

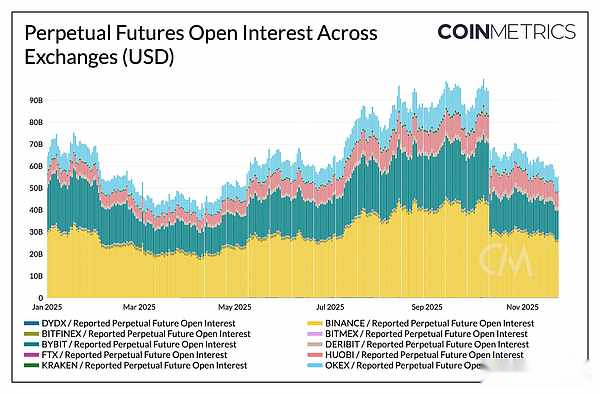

継続的な清算

わずか数時間で、無期限契約は史上最大規模の強制清算に見舞われ、数カ月にわたって蓄積された未決済ポジションの30%以上が消滅した。建玉の減少は、イベント前の最も急激なレバレッジの伸びと一致して、レバレッジが急上昇したハイパーリキッド、バイナンス、バイビットなどのアルトコインおよび小売取引会場で最も顕著でした。下のグラフが示すように、建玉は依然として暴落前の高値である900億ドルを大幅に下回っており、その後はわずかに減少しています。これは、市場が安定し、再調整されるにつれて、システム内のレバレッジが低下しつつあることを示唆しています。

強気筋のリスク選好度の調整を反映して、この期間には資金調達金利も低下した。ビットコインの調達金利は最近、中立かわずかにマイナスの値付近で推移しており、これは市場が方向性への信頼をまだ完全に再構築していないことと一致している。

出典: Coin Metrics Market Data Pro

DeFiレバレッジ解消

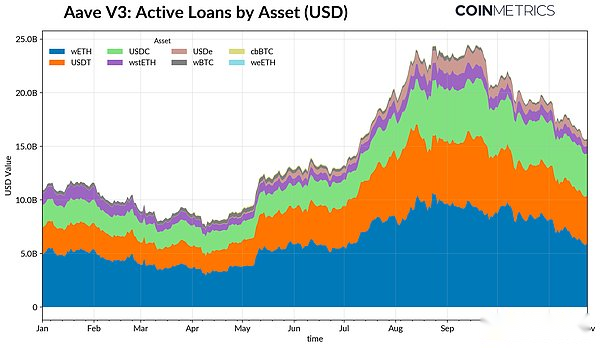

DeFiクレジット市場も段階的なレバレッジ解消の段階を経験しています。リスク選好度や担保価格の低下を背景に借り手がレバレッジを縮小し債務を返済する中、Aave V3プラットフォーム上のアクティブな融資件数は9月下旬のピーク以来減少傾向にある。ステーブルコイン建ての借入が最も大幅に減少しており、イーテナUSDeのアンカーの引きずりによって傾向はさらに悪化し、USDeの借入量が65%減少し、合成米ドルのレバレッジの巻き戻しの拡大を引き起こした。

イーサリアムベースの融資も縮小し、イーサリアムのカプセル化トークンWETHおよび流動性ステーキングトークン(LST)での融資は約35%~40%減少しており、裁定取引活動の減少と利回りステーキング戦略の縮小を示唆している。

出典: Coin Metrics ATLAS

浅いスポット市場の流動性

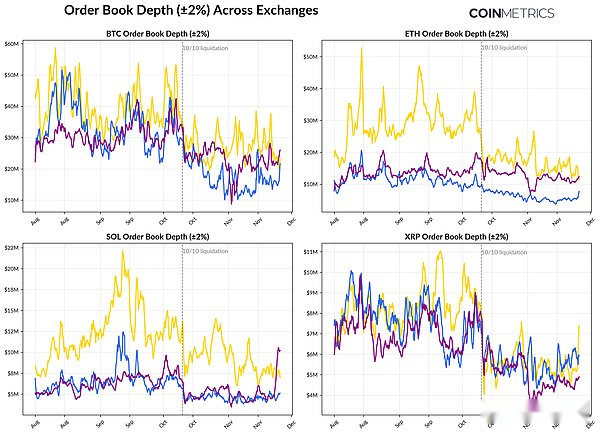

10月10日の清算の波の後、スポット市場の流動性は依然として弱いままだった。主要取引所では、ビットコイン、イーサリアム、ソラナの買値と買値のスプレッド(±2%)は依然として10月初旬の水準に比べて30~40%低く、価格とともに流動性がまだ回復していないことを示している。未決注文が減少した結果、市場はより脆弱になり、少量の取引活動が大きな価格変動を引き起こす可能性があり、その結果、市場のボラティリティが悪化して強制的な売りの影響が増幅されます。

アルトコインの流動性条件はさらに弱い。主流コインに加えて、他のコインのオーダーブックの厚みは、市場参加者の継続的なリスク回避と主流コインとアルトコインにおけるマーケットメーカー活動の減少を反映して、より急激かつ長期にわたって減少している。スポット市場の流動性が全体的に改善すれば、価格ショックが軽減され、市場状況が安定する可能性があるが、今のところ、注文帳の深さは依然としてシステムにストレスが継続していることを示す最も明白な兆候の1つである。

出典: Coin Metrics Market Data Pro

結論

デジタル資産市場は広範な調整を受けており、主にETFやDATの需要の低迷、先物契約やDeFiレバレッジのリセット、スポット流動性の不足などの要因の影響を受けている。これらの要因は価格に圧力をかけますが、レバレッジが低くなり、より中立的な立場になり、ファンダメンタルズによってますますサポートされるため、システム全体がより健全になります。

同時に、マクロ経済環境は依然として不利な要因をもたらしています。AI株の低迷、利下げ期待の変化、リスク回避の広がりが需要を抑制。主要な需要チャネルでの継続的な回復。ETFの流入、DATの蓄積、ステーブルコインの供給量の増加、スポット流動性の回復は、市場の安定化と最終的な反転の基礎を築くでしょう。。それまでは、市場はマクロ環境におけるリスク回避と仮想通貨の内部市場構造との間の緊張によって動かされ続けることになるだろう。