作者:imToken 來源:X,@imTokenOfficial 編譯:Shaw 比特鏈視界

你是否注意到最近有平臺宣傳 USDC 的年收益率為 12%?

這並非只是營銷噱頭。多年來,穩定幣持有者一直無法獲得收益——發行方將閒置資金(例如投資於美國國債和短期票據)所獲收益據為己有,無論是Tether的USDT還是Circle的USDC均是如此。

如今,這種收益開始被分享。除了 USDC 的激勵計劃之外,一波新的有收益的穩定幣正在興起,讓持有者能夠直接從基礎資產中賺取利息。這不僅重塑了穩定幣的價值評估方式,還可能成為 RWA(現實世界資產)和 Web3 的新增長驅動力。

1)什麼是收益型穩定幣?

從定義上講,收益型穩定幣持有能產生收益的資產,並將這些收益(通常來自國債、其他RWA資產或鏈上策略)返還給持有者。這與 USDT 或 USDC 等傳統穩定幣形成對比,在傳統穩定幣中,發行方保留收益,用戶僅受益於與美元的掛鈎,而沒有利息。

實際上,僅僅持有這種代幣就成為了一種被動投資。簡單來說,它將發行方(如Tether)過去一直保留的國債利息重新分配給了穩定幣用戶。

示例 :

當Tether發行100億美元的USDT時,用戶存入100億美元並收到 100 億美元的代幣。

Tether不會對這些存款支付利息。如果將現金投資於美國國債,利息將轉化為近乎零成本的低風險收入。

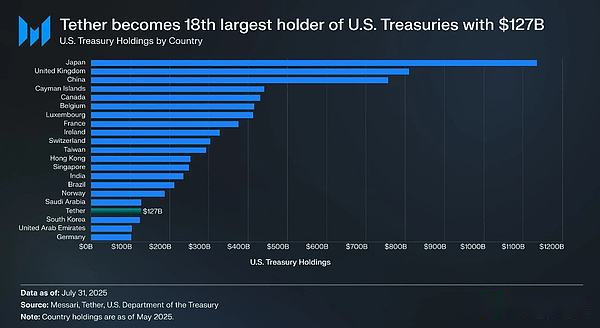

根據其第二季度的財務審計報告,Tether 直接持有超過 1570 億美元的美國國債(直接持有 1055 億美元,間接持有 213 億美元),使其成為全球最大的美國國債持有者之一。Messari 的數據顯示,截至 2025 年 7 月 31 日,泰達幣已超過韓國,成為美國國債的第 18 大持有者。

以約 4% 的收益率計算,這相當於每年約 60 億美元的利息,即每季度約 7 億美元。Tether 第二季度 49 億美元的運營利潤凸顯了這種模式的強大之處。

在 imToken,我們從用戶需求的角度來看待穩定幣——不再有單一的敘事。在我們的框架中 (簡化版穩定幣:滿足用戶需求的實用框架),收益型穩定幣作為一個獨特的類別脫穎而出,通過兩種主要方式向持有者支付持續收益:

-

原生收益 :僅僅持有代幣就能獲得收益,就像鏈上的儲蓄帳戶(例如 USDe、USDS)。

-

通過官方收益途徑 :代幣不會自動累積收益,但發行方或協議提供官方途徑來賺取收益,比如存入 DAI 的 DSR、質押或轉換為收益型收據。

如果說 2020 年至 2024 年是規模擴張階段,那麼 2025 年則標誌著分紅階段。在合規性、收益性和流動性達到平衡的情況下,有收益的穩定幣可能會發展成為一個價值萬億美元的細分領域。

2)熱門項目一覽

大多數設計都圍繞著代幣化的美國國債展開:你的鏈上代幣由託管人持有的國債作為支撐,將低風險收益與鏈上流動性以及 DeFi 的可組合性(借貸、槓桿等)相結合。

除了像 MakerDAO 和 Frax Finance 這樣的成熟協議之外,像 Ethena(USDe)和 Ondo Finance 這樣的新進入者也在迅速擴張,涵蓋了從協議原生到 CeDeFi 模型。

Ethena — USDe

本輪周期的熱門項目,供應量近期已超過 100 億美元。據 Ethena Labs 稱,USDe 的年化收益率目前約為 9.3%,有時甚至超過 30%。

收益主要來自兩個方面:

-

ETH 流動性質押獎勵 (約 4%,相對穩定)

-

Delta 對衝融資收入 (做空永續合約),由市場驅動,因此年化收益率會隨著融資情緒波動

Ondo Finance — USDY

Ondo 是一個現實世界資產(RWA)平臺,將固定收益引入鏈上。其美元收益(USDY)是一種由短期美國國債和銀行活期存款支持的代幣化票據。實際上,這是一種不記名式債券,意味著持有者無需進行 KYC 即可獲得收益。

USDY 為鏈上資本提供了類似國債的敞口,並結合了完整的 DeFi 組合性(借貸、質押等),使其成為鏈上貨幣市場基金的頂級代理

PayPal — PYUSD

PYUSD於 2023 年作為以支付為主的穩定幣推出(由 Paxos 託管;完全由美元存款和短期國債支持)。

2025 年,PayPal 在選定的託管銀行設置中增加了收益分配,將部分基礎利息(來自國債和現金等價物)返還給持有者,將穩定幣支付與收益相結合。

MakerDAO — EDSR / USDS

Maker 仍是佔主導地位的去中心化穩定幣協議。其升級後的結構(USDS + 增強型 Dai 儲蓄率)讓用戶可以直接向協議存款,並自動獲得與國債掛鈎的收益,無需額外步驟。

-

當前儲蓄利率 (SSR):4.75%

-

存款 :約 20 億美元

此次品牌重塑凸顯了 Maker 從純粹的 DeFi 穩定幣向 RWA 驅動的收益分配平臺的演變。

Frax Finance — sFRAX

Frax Finance 是與美聯儲合作最為積極的 DeFi 項目之一,其中包括尋求設立美聯儲主帳戶。其由國債支持的質押金庫 sFRAX 通過 Lead Bank(堪薩斯城)經紀公司購買美國國債,並追蹤美聯儲利率。

目前有超過 6000 萬 sFRAX 被質押,年化收益率約為 4.8%。

注意 :並非所有有收益的穩定幣都能長久存在。例如,USDM 已進入清算階段,永久停止鑄造,僅能有限贖回。

總體而言 :大多數設計都側重於短期美國國債和逆回購,提供 4% – 5% 的報價利率,與當前國債收益率相符。隨著更多中心化金融(CeFi)平臺、受監管的託管機構和去中心化金融(DeFi)協議的加入,這一領域有望在穩定幣市場中佔據越來越大的份額。

收益型穩定幣的可持續性源於保守型資產——主要是美國國債。持有美國國債的信用風險幾乎為零,還能獲得約 4% 或更高的收益。協議投資於這些工具,扣除運營成本後,將部分收益分配給持有者,形成了「國債收益 → 穩定幣採用」的飛輪效應。

持有者只需持有代幣即可獲得由國債支持的利息。由於短期和中期收益率接近或高於 4%,目前大多數固定收益穩定幣的收益率約為 4% – 5%。

這種「 持有即賺取 」模式自然具有吸引力:

-

普通用戶 :閒置資金產生被動收益。

-

DeFi 協議 :將其視為優質抵押品,用於借貸、槓桿交易和衍生品。

-

機構 :以合規、透明的方式在鏈上獲取傳統收益,降低運營成本。

收益型穩定幣是現實世界資產(RWA)最清晰的應用案例之一——已從加密原生協議擴展到支付巨頭和華爾街支持的新入局者。無論美國利率如何變化,這一轉變已使穩定幣從簡單的「錨定」發展為「分紅」。

通過將收益從發行者轉移至持有者,這些資產將現實世界的固定收益與鏈上流動性和組合性相結合,使收益型穩定幣成為穩定幣以及更廣泛的加密貨幣與傳統金融融合的潛在增長引擎。