作者:Andrej Antonijevic,來源:Bitcoin Treasury,編譯:Shaw 比特鏈視界

簡介

銀行以各種形式存在已有數百年之久。其經營模式通常基於一個簡單的經濟機制:它們吸收存款,並利用這一資金基礎提供諸如抵押貸款、企業貸款、支付服務和信貸便利等金融產品。資產收益與負債成本之間的差額構成了其盈利的基礎。

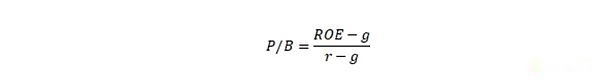

由於這種商業模式普遍存在、受到監管且可衡量,資本市場已經開發出明確的銀行估值方法。其中應用最廣泛的方法之一是市淨率(P/B)框架,它將銀行的估值與其長期股本回報率、資本成本和可持續增長率直接聯繫起來。

進入二十一世紀,一種新型的資產負債表實體應運而生:比特幣財庫儲備公司。這類機構發行以法定貨幣計價的資本(債務、優先股或股權),用於收購和持有比特幣,將其作為長期資金管理策略的一部分,並將比特幣視為一種資本資產。儘管基礎資產不同,但其經濟邏輯卻十分相似:銀行和比特幣財庫公司都從事資本轉換,因此都可以用相同的估值原則進行分析。

本文展示了銀行使用的市淨率框架如何直接應用於比特幣財庫公司,使投資者能夠使用一種適用且連貫的分析方法來評估其價值。

銀行估值框架

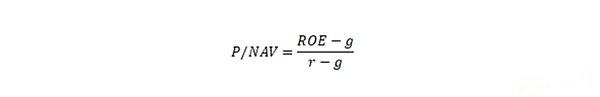

銀行的市淨率估值框架可以表述為:

其中:

-

ROE是銀行的淨資產回報率,

-

r是權益成本(投資者要求的回報率),

-

g是每股帳面價值和股息的長期增長率。

如果一家銀行的淨資產收益恰好等於其權益成本(ROE=r),則其交易價格與帳面價值持平。如果ROE高於權益成本,則其交易價格為溢價。如果ROE低於權益成本,則其交易價格為折價。

這種邏輯是市淨率框架的基礎,並構成了通向比特幣財庫公司的概念橋梁。

將市淨率框架應用於比特幣財庫公司

比特幣財庫公司可以用同樣的估值邏輯進行分析。它們的帳面價值就是它們的淨資產價值(NAV),即它們持有的比特幣股權和現金權益。

一家比特幣財庫公司的股本回報率由三個部分組成:

-

以法幣計價的比特幣價格上漲

-

當以高於淨資產值 (NAV) 的價格籌集新資金,或者當融資使公司能夠比被動投資者更快地增加其每股比特幣持有量時,即可實現每股比特幣增值(BTC收益率)。

-

槓桿作用,即放大作用。

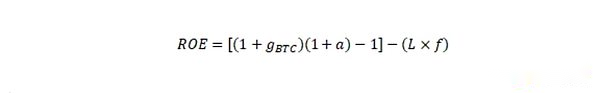

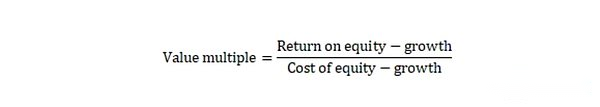

因此,相關的淨資產收益率指標為:

其中:

-

g_BTC=比特幣以法幣計價的價格增長,

-

a=每股比特幣增值(BTC收益率),

-

L=槓桿率(債務佔總資產的百分比),

-

f=債務成本。

該表達式與銀行淨資產收益率(ROE)等式類似:經營收益減去融資成本,並根據資產負債表結構進行適當調整。

框架圖示

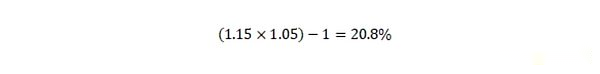

為了展示該框架在實踐中的運作方式(不以具體估計值為基準,僅用於說明目的),請考慮以下參數:

-

比特幣價格上漲:15%

-

每股比特幣增值(BTC收益率):5%

-

槓桿率:30%

-

債務成本:8%

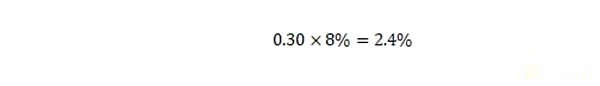

比特幣增值與每股收益增長的複合收益率:

償還債務會減少這一比例:

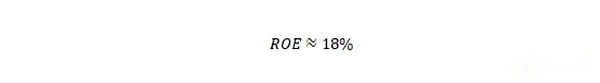

給予:

可以使用資本資產定價模型 (CAPM) 方法估算權益成本,其中無風險利率為4%,市場風險溢價為4%。根據比特幣財庫公司的貝塔係數(例如,在2.0到3.0之間,並根據槓桿率進行調整),權益成本值將在12%到16%之間。

在這些示例性參數下:

假設長期貨幣貶值率(即通貨膨脹率)為g = 4%,結果大致落在資產淨值的1.2倍至1.8倍之間。

這不是預測,而是對該方法的演示:估值直接反映ROE、權益成本和長期增長之間的關係,與銀行的情況完全一致。

為何這個類比成立

銀行和比特幣財庫公司之間的分析對稱性並非偶然。兩者都依賴於資本轉換:

-

銀行將低收益存款轉化為高收益貸款和金融資產。

-

比特幣資金管理公司將法幣資金轉化為比特幣敞口,利用資產負債表管理來增強每股比特幣的長期積累。

無論哪種情況,價值創造都取決於機構維持高於其權益成本的持續淨資產收益率 (ROE) 的能力。這種利差源於以下結構性優勢:

-

資金優勢(獲得低成本資金)

-

風險管理和選擇權優勢(發行時機和結構),

-

特許經營和信任優勢(有效吸引長期資本的能力)。

這些驅動因素決定了淨資產收益率與利率之間的差距的大小和持續時間,從而決定了估值倍數是高於還是低於資產淨值。

結論

市淨率模型一直是銀行估值的基石,因為它將估值與基礎資本市場經濟直接聯繫起來。同樣的結構自然也適用於比特幣財庫公司:

這兩類機構的盈利都依賴於其資本回報率與資本成本之間的利差。通過採用成熟的銀行框架,投資者可以基於連貫、透明的視角分析比特幣財庫公司,從而了解資產負債表結構、發行紀律和比特幣升值如何共同塑造其長期價值創造。

如果該框架適用於銀行,那麼它也同樣適用於比特幣財庫公司,因為在這兩種情況下,估值最終都反映了資本轉換的經濟效益。