著者: ダニー;出典: X、@agintender

最近、$MYX、$AIA、$COAI などの悪魔のコインの「小さな馬車」のジェット コースター パフォーマンスは、数え切れないほどのトレーダーに巨額の損失を与えただけでなく、取引所の清算メカニズムとリスク管理能力にも問題を指摘しました。暴力的な「ポンプ・アンド・ダンプ」手法は矛盾を明らかにしています。取引所はボラティリティに依存して手数料を稼いでいますが、制御不能な変動は保険資金を枯渇させ、市場の信頼を揺るがす可能性さえあります。

この記事は、為替リスク管理の「第一の観点」から、市場活動の維持とシステムの支払い能力との間のバランスについて推測することを試みます。階層型監視システムと、ポジション集中率(OICR)や注文フロー毒性(OTSI)などの高度な定量的アルゴリズムを通じて、取引所が操作行為をどのように事前に隔離できるかを取引所の観点から分析します。

第二に、この枠組みの下で生き残って利益を得ることを望むプロのトレーダーのために、いくつかの自己回避ガイドラインが提供されます。それは、リスク管理システムによって取引所に脅威をもたらす「潜在的な空売り者」または「市場操作者」として分類されることを避けるために、自分の ADL 優先順位と個々のポジション比率をリアルタイムで監視する方法です。暗号通貨デリバティブ市場の荒野で生き残る秘訣は、ルールとその不可抗力の境界線を理解することです。

注: この記事は、内部情報を一切含まず、外部の観点から交換のアルゴリズムを推測するだけです。あくまで参考用です。学術交流を目的としたものであり、一切の責任を負いません。。

1. 取引所の中核となる戦略的ニーズ: ボラティリティとソルベンシーのバランス

取引所と清算サービスを提供する金融インフラとして、取引所の中核的な目標は動的なバランスを追求することです。手数料収入を最大化するために市場のボラティリティを厳密に制限するわけではありませんが、そのようなボラティリティーが自らの支払い能力と市場の評判を脅かしてはなりません。

1.1 取引所の「二重制約」と商業的需要

1.1.1 手数料収入と許容されるボラティリティの最大化

取引量の増加は手数料収入に直接影響します。激しい価格変動は、たとえポンプ・アンド・ダンプ(P&D)によって引き起こされたものであっても、多数の投機家を市場に参入させ、取引高を押し上げることになります。したがって、取引所はすべての変動を排除するわけではなく、市場活動を維持するためにある程度の投機さえ必要とします。

1.1.2 自身の損失とシステミックリスクを回避する

同取引所の保険基金は、永久契約取引の最終的な資本プールです。この資金は、高レバレッジ取引ポジション(つまり、清算価格がゼロより低い、または取引相手の破産価格よりも低い)から生じる損失を吸収するために使用されます。こうした損失で保険基金が枯渇すると、取引所は自動レバレッジ解消(ADL)メカニズムを発動せざるを得なくなる。ADL メカニズムは、利益を上げる者を罰し、ヘッジポジションを閉じるという特徴があるため、無力な「民主化された」損益分岐点モデルです。ADLの頻繁なアクティブ化は取引所の評判に影響を与えるだけでなく、ADLは最後のファイアウォールとして機能するため、このメカニズムのアクティブ化は保険資金が底をついたことを意味することは注目に値します。

1.1.3 世論の圧力と市場の健全性

P&D の事件、特に低流動性資産の暴力的な暴落は、大多数のユーザーに深刻な損失をもたらし、それによって社会からの大きな圧力を引き起こし、取引所のブランド評判を傷つけます。したがって、取引所は、たとえある程度の投機的なボラティリティを許容するとしても、システム障害につながる可能性のある操作を事前に隔離する必要があります。

結論

交換の要点は、自分自身が損失を被らずに市場を自由に遊ばせる方法。リスク管理システムの目標は、すべての P&D を排除することではありません。P&D が保険資金を枯渇させるシステム的な危機に陥る前に、事前に特定して介入します。リスク管理が発動されると、質問を受け、注文が制限される場合があります。最悪の場合、アカウントが禁止されたり、資金が凍結されたり、さらには司法介入を受ける可能性もあります。

1.2 リスクの分類とモニタリングの重み付け

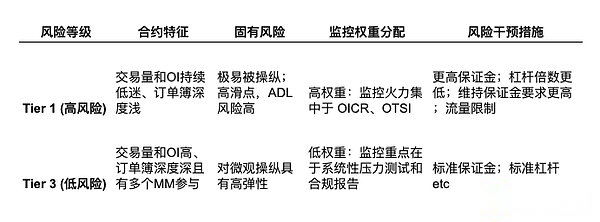

カテゴリ 従来の取引所のモデルと同様に、取引所も階層型ガバナンス モデルを採用して、リスク管理手段が契約固有の脆弱性と確実に一致するようにする必要があると考えられます。契約のリスクレベル管理を実施し、監視リソースを「高リスク契約」(Tier 1)に集中させます。これは、操作者が価格に不釣り合いな影響を与えるためにこれらの契約で使用する資本が少なくて済むためです。

階層ロジックとモニタリングの重み付け分布:(例)

リスク制御ロジック: 契約(MYX、AIA、COAI など)のリスク レベルが高いほど、P&D 戦略による攻撃を受ける可能性が高くなります。また、一旦清算が発生すると、流動性の欠如により清算損失が保険基金によって吸収される可能性も高くなります。したがって、取引所は通常、Tier 1 契約に対して「高圧」監視モードを採用します。証拠金を増やし、レバレッジを減らし、当座預金のポジション保有を減らすレバレッジリスクを軽減し、高頻度アルゴリズム(OTSIなど)などの指標を使用して操作行為を迅速に特定し、それによってリスク蓄積期間中に介入をトリガーします。

2. 取引所の監視指標と定量的アルゴリズム(リスク管理システム)

先制的に介入して操作を抑制するために、取引所のリスク管理システムはマルチレベルの高次元アルゴリズムを導入して市場の動きを監視しています。この記事はから始まりますポジション集中(P&D蓄積段階)、遺伝子異常(構造圧力)とオーダーフローの毒性(高周波制御)を3つの基本的な角度から解説します。

2.1 アルゴリズム指標 1: 位置集中および蓄積検出 (OICR)

同取引所の中心的な懸念は、「単一の事業体が市場を不当に支配している」ことだ。したがって、建玉集中を監視することが重要です。

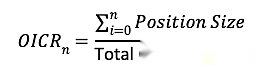

指標:建玉集中率(OICR)

OICR は、上位取引エンティティ (たとえば、上位 5 または 10 の口座) の合計建玉を、その契約の合計 OI の割合として測定します。

定量的アラートの例 (Tier 1 契約):

- <リ>

シーン: Tier 1 契約の合計建玉 (OI) は 100 万です。関連アカウントを特定した結果、上位 3 つのアカウントが過去 24 時間で密かに 750,000 件の契約を蓄積していたことが判明しました。

<リ>

計算とアラート: OICR = 75%。この契約に対する取引所の内部アラートしきい値が OICR > 60% の場合、システムは直ちに「集中蓄積」アラートをトリガーします。これは P&D 蓄積フェーズの終了を示し、潜在的な引き戻し動作が始まろうとしています。

<リ>

多様な口座ポジションであっても、同様の取引方法、資金源などによって簡単にマークされる可能性があることは注目に値します。

2.2 アルゴリズム指標 2: オーダーフロー毒性検出 (OTSI)

スプーフィングは P&D 実行フェーズにおける中心的な戦術の 1 つです。つまり、大量の注文を送信しますが、実行前にインテントがキャンセルされました、偽の流動性と需要を生み出します。取引所のシステムは、注文フローの効率を分析することでこの「毒性」を特定します。

- <リ>

指標: 注文対取引比率 (OTR)OTR は、実際に実行された取引量と比較して、送信およびキャンセルされた注文の合計数を測定します。過度に高い OTR は、スプーフィングの重要な指標の 1 つです。

<リ>

OTR = 注文の送信とキャンセルの合計 / 実行された取引の合計

<リ>

通常、なりすましには大量のウォッシュ取引が伴い、価格と取引量が拡大する傾向が生じることに注意してください。

定量的アラートの例 (高頻度アカウント):

- <リ>

シーン:ボラティリティが高い特定の瞬間から 1 分以内に、高頻度取引アカウントは 400,000 件の注文を送信およびキャンセルしましたが、実行されたトランザクションは 80 件のみでした。

<リ>

計算とアラート: OTR = 400,000 / 80 = 5,000。契約の法的マーケットメーカーの平均 OTR が 500 未満の場合、OTR が平均をはるかに超えているため、システムはそのアカウントに対して「有害な注文フロー」アラートをトリガーします。これにより、アカウントの注文送信率に即時にトラフィック制限が課される可能性があります。(データは単なる例ですので、真に受けないでください)

2.3 アルゴリズム指標 3: 現物先物ベース異常検出器 (SFFBAD)

取引所は、極端な価格変動が大規模な清算を引き起こすことを防ぐ必要があります。基準(先物価格 – スポット価格)は、市場センチメントと裁定取引の効率を反映します。

- <リ>

指標: 標準化基礎偏差 (SBD)現在の基準が長期 (例: 30 日ローリング) 平均からどれだけ標準偏差離れているかを計算します。

定量的なアラートの例

- <リ>

シーン: 特定の Tier 1 契約の先物と現物の平均ベーシス差 (プレミアム) は +0.2% です。しかし、ある相場下落時には、先物市場における操作者の集中的な買いにより、ベーシスは瞬時に+6.0%(非常に高いプレミアム)まで急騰しました。

<リ>

計算とアラート: 6% の基準が統計的に平均からの 5 標準偏差の偏差に相当し (SBD > 3.0)、この偏差が 15 分間続く場合、システムは「構造ストレス」アラートを発行します。これは、(投機や操作によって引き起こされることが多い)価格の変動を示しており、高額な清算につながり、暴落リスクの前兆となる可能性があります。(データは単なる例ですので、真に受けないでください)

3. プロジェクトトレーダーの自己回避戦略:定量的な指標と生き残る方法

プロのトレーダーやプロジェクト関係者にとって最も重要なことは、取引所のリスク管理システムによってシステムの支払い能力と市場の健全性に対する脅威として警告されることを回避します。このため、トレーダーは一連の「リスク管理」自己監視指標を習得する必要があります。ここでは、一般的な指標をいくつか紹介します。

3.1 コアリスク 1: システミックソルベンシーリスク (保険基金と ADL)

交換保険基金ポジションの損失をカバーするバッファーです。トレーダーは、保険基金の健全性が自身の取引の安全性に影響を与えると考えなければなりません。システミックリスク。

トレーダーのための定量的回避戦略

3.1.1 ADL優先度の監視

これはトレーダーにとって最も直接的なリスク指標です。取引所は通常、このインジケーターのリアルタイム グレード (レベル 5 など) を提供します。レベルが高くなるほど、ADL がアクティブになったときにポジションが強制的に強制決済されるリスクが大きくなります。誰が得をするのか、誰が最大の容疑者なのかという観点からも、このような事態は避けるべきです。

ADL 優先度 = 利益率 / 実効レバレッジ

- <リ>

回避行動: トレーダーは、ADL レベルが高いレベル (4/5 や 5/5 など) に達したときに、率先してポジションを部分的に決済する必要があります。これにより「利益パーセント」が減少し、その結果、自身の ADL 優先度が安全ゾーン (例: 2/5) に下がります。

3.1.2 保険基金の動向に注意を払う

取引ペアの保険基金の残高と、同じカテゴリの取引ペアの為替発表を監視して、政策の方向性を決定します。トレーダーはこれらをシステミックなストレスのマクロ指標とみなすべきです。ファンド残高の急激な減少は、ADL リスクが増加していることを示すシステミック リスクの警告とみなされる必要があります。

3.1.3 高レバレッジを避ける

取引所は、流動性の低い契約 (Tier 1) に対して、より高い証拠金とリスク管理要件を課します。トレーダーは、市場が激しく変動したときにシステムの標的になるリスクを軽減するために、証拠金を増やして実効レバレッジを薄める必要があります。

3.2 コアリスク 2: 集中制御および操作リスク (IOIR)

トレーダーは、特に流動性の低い契約の場合、単一口座またはリンクされた口座のポジションが契約を支配することを避ける必要があります。

トレーダーのための定量的回避戦略

- <リ>

自己計算されたIOIR:個別建玉比率IOIR = ポジションサイズ / 契約建玉総額 (OI)

<リ>

回避対象: 高リスク (Tier 1) 契約では、取引所内で「大規模アカウント レポート/集中アラーム」がトリガーされるのを避けるために、アカウントの IOIR を n% 未満に制御するよう努めます。資本額が大きい場合は、OI が短期間に急速かつ集中的に蓄積されるのを避けるために、ポジションを分散する必要があります。

3.3 コアリスク 3: オーダーフロー毒性 (OTR)

トレーダーは、アルゴリズムと取引パターンが以下の条件と一致していることを確認する必要があります。正当なマーケットメイク行為~とではなく、~と一貫性を持たせる欺瞞と操作特性が一致します。

トレーダーのための定量的回避戦略

- <リ>

OTRを監視する: 自分のアカウントの OTR を継続的に監視します。正式なマーケットメーカー(流動性を提供する)はより高い OTR を持っていますが、注文の送信とキャンセルのパターンはバランスが取れており、双方向であることがよくあります。

<リ>

回避モード: 操作としてマークされた次のパターンの実行は固く禁止されています。

- <リ>

片面スパイク:OTRでは、買い方で大量の注文が出されるが、売り方で取引後すぐに買い注文がキャンセルされるなど、一方的かつ極端なスパイクが発生します。

<リ>

液体真空: オーダーブックの片側の深さが数秒以内に急速に崩壊する操作 (深さの 70% 以上の崩壊) を避けてください。これはシステムによって「流動性真空」が生じているとフラグが立てられ、操作の強力な兆候となります。

上記の指標は従来の定量的指標の一部にすぎないことに注意してください。上記のセルフモニタリングがまだ確立されていない場合は、もう一度考えてください。

どこで聞いたジョークか忘れました。「あなたがやっていることは虎の口から食べ物を奪うことなので、翡翠を無傷で趙に返す準備ができている必要があります。」

最後に、見てみることをお勧めしますが、操作することはお勧めしません。