作者:Jack Inabinet,Bankless;編譯:白水,比特鏈視界

目光敏銳的比特幣持有者長期以來一直堅稱,他們選擇的資產是機構願意購買的唯一加密貨幣。 隨著現貨 ETH ETF 的出現,TradFi 會很快找到更好的替代品嗎?

比特幣的長期持有者、MicroStrategy 創始人 Michael Saylor 此前曾拒絕接受以太坊,理由是美國證券交易委員會 (SEC) 會將其(以及所有非 BTC 代幣)宣布為加密資產證券。

對於 Saylor 來說不幸的是, 現貨 ETH ETF 即將獲得批准,這為未來任何符合商品模糊定義的加密資產的現貨 ETF 上市打開了大門,消除了 BTC 對 TradFi 訪問的壟斷,並迫使其在自由市場上與其他加密資產競爭為了資本。

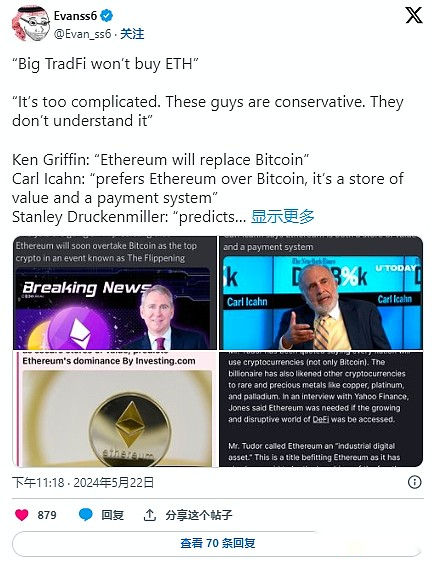

儘管許多人相信比特幣將是唯一被大眾接受的數字資產,但由於網絡的實用性和類似屬性的存在,以太坊仍然對機構參與者具有高度吸引力。

超過六名知名金融家讚揚了以太坊及其支持的用例,許多資產管理公司推出了自己的代幣化實驗,以獲得以太坊 L1 的第一手經驗!

假設現貨 ETH ETF 明天獲得批准,TradFi 機構最終將獲得他們所需的工具,將其對以太坊的支持貨幣化,這可能迫使他們更多地採用以太坊原生區塊鏈技術並向外部資本宣傳以太坊。

現有的基於商品期貨的以太坊 ETF 的每日交易量本周兩次創下歷史新高,周二交易量達到 4780 萬美元,比前一天創下的歷史新高增加了40%,比上周的峰值增加了7倍。

與現貨 BTC ETF 每天處理的數萬億美元交易量相比,以太坊期貨 ETF 交易量可能相形見絀,但與最近幾周在 2 億美元大關左右波動的 BTC 期貨 ETF 交易量相差不遠。

儘管按百分比調整後,ETH 期貨 ETF 交易量的增長確實令人印象深刻,但值得注意的是,它們只是從日交易量僅為幾百萬美元的低迷水平中反彈。

領先的比特幣期貨 ETF BITO 在獲得現貨 BTC ETF 批准之前始終處理超過 5 億美元的交易量,並在主要活動前一天實現了近 20 億美元的交易量; BTC 和 ETH 現貨 ETF 預發行量統計數據之間的差距清楚地表明,TradFi 參與者並沒有像 BTC 現貨首發時那樣熱衷於投機 ETH ETF 現貨的發行。

儘管在明天第一個最終現貨 ETF 決定截止日期之前,人們對以太坊的熱情相對缺乏,但進入本周的壓倒性否認情緒可能會讓多頭厭倦進行這筆交易……

灰度以太坊信託 (ETHE) 已積累了超過 10B 美元的 ETH,並將在轉換為現貨 ETH ETF 後可贖回。 ETHE 贖回帶來的拋售壓力可能會在短期內壓制價格,就像 1 月份 GBTC 解鎖後對比特幣的影響一樣,但許多分析師仍然看好 ETH 價格的未來軌跡。

資產管理公司 Bernstein 聲稱現貨 ETF 的批准將使以太坊價格上漲至 6600 美元,同時跨國銀行渣打銀行重申了 8000 美元的年底目標。