著者: コール

激動の暗号化の世界において、<スパンテキスト="">ビットコインとイーサリアムが注目の主役である一方、ステーブルコイン(USDTやUSDCなど)はこの巨大なエコシステムの「血液」、「燃料」、「チップ」です。<スパンテキスト="">。これらはすべてを結び付け、トレーダーにとってボラティリティを回避するための安全な避難所となります。これらは、DeFi(分散型金融)の世界における基礎的な決済ツールでもあります。

<スパンリーフ="">おそらく毎日これらを使用していると思いますが、最も基本的な質問について考えたことはありますか。

<スパンリーフ="">発行者 (Circle など) に 1 USD を渡すと、1 USDC トークンが戻ってきます。このトークンを保有している場合、利子は発生しません。米ドルに両替しても戻ってくるのは 1 ドルだけです。

<スパンリーフ="">しかし、これらの発行者は多額の利益を上げています。<スパンテキスト="">Circle の 2024 年の収益は 17 億ドルに達し、Tether は 2024 年に 130 億ドルという驚異的な利益を記録しました。<スパンテキスト="">。

<スパンリーフ=""><スパンテキスト="">このお金はどこから来たのでしょうか?<スパンリーフ=""><スパンテキスト="">ステーブルコイン システムがどのように機能するのか、そしてこのお祭りの真の勝者は誰なのかを見てみましょう。

<スパンリーフ=""><スパンテキスト="">01コア「貨幣印刷機」

<スパンリーフ="">ステーブルコイン発行者のビジネスモデルは「退屈」になるほどシンプルですが、その規模ゆえに非常に強力です。これは本質的に古代の金融モデルです。<スパンテキスト="">「フロート」で遊ぶ<スパンテキスト="">。

<スパンリーフ="">これは、要求払い預金を受け入れる銀行やマネー マーケット ファンド (MMF) に似ていますが、重要な違いは次のとおりです。<スパンテキスト="">これらの「預金」(保有するステーブルコイン)に利息を一銭も支払う必要はありません。<スパンテキスト="">。

<スパンリーフ="">ゼロ金利時代(2022年以前)には、このモデルではほとんど儲からなくなります。しかし、<スパンテキスト="">ここ数年、連邦準備理事会(FRB)が狂ったように金利を引き上げてきたため、米国債の利回りは急上昇している。。 Circle と Tether の利益も「増加」しました。

<スパンリーフ="">これらのステーブルコイン巨人の数十億ドルの評価額は、本質的には<スパンテキスト="">「金利を長期間にわたって高水準に維持する」というFRBのマクロ政策に対する「レバレッジをかけた賭け」<スパンテキスト="">。連邦準備制度が金利を引き上げるたびに、それはこの業界に対する直接の「補助金」のようなものです。将来FRBがゼロ金利に戻れば、これらの発行体の核となる収入は即座に蒸発するだろう。

<スパンリーフ="">もちろん、利息に加えて、発行者には次のような二次的な収入源もあります。<スパンテキスト="">機関手数料<スパンテキスト="">;

- <リ>

<スパンリーフ=""><スパンテキスト="">サークル (USDC)<スパンリーフ=""><スパンテキスト="">:Coinbase のような大口顧客にとってより快適なものにするために、Circle でのミント (資金の入金) は無料です。名目手数料は、機関が 1 日に行う償還 (お金の引き出し) 額が超過 (200 万ドルを超える) 場合にのみ請求されます。サークルの戦略は次のとおりです。<スパンテキスト="">埋蔵金のサイズを最大化する(「フロート」プレートを大きくします)。

- <リ>

<スパンリーフ=""><スパンテキスト="">テザー (USDT)<スパンリーフ=""><スパンテキスト="">:テザーはむしろ、毛をむしる野鳥に似ています。テザーは、機関顧客が鋳造するか償還するかにかかわらず、0.1% を請求します (最低 100,000 ドル)。テザーの戦略は次のとおりです。<スパンテキスト="">あらゆる取引からの収益を最大化する(金利・手数料は全て負担して頂きたいです。)

<スパンリーフ=""><スパンテキスト="">02Circle vs. Tether の戦略的対決

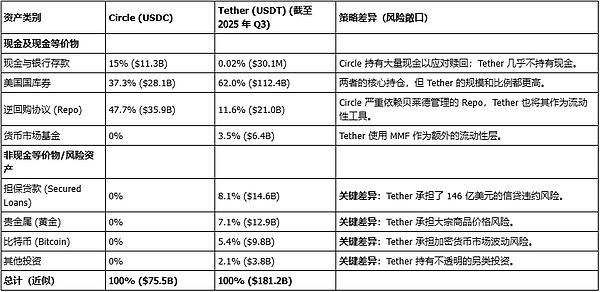

<スパンリーフ="">ビジネスモデルの基礎は同じですが、Circle と Tether は、数千億ドルの準備金の管理方法において、まったく逆の 2 つの道を歩んできました。これにより、リスク、透明性、収益性のプロファイルが大きく異なります。

<スパンリーフ=""><スパンテキスト="">サークル (USDC) のコンプライアンスと透明性

<スパンリーフ="">サークルは、信頼され、監督を受け入れる「良い生徒」としての地位を確立するよう努めています。その戦略的中核<スパンテキスト="">「私を信じてください」ではなく、「ブラックロックを信じてください」<スパンテキスト="">。

<スパンリーフ="">Circle の予備構造は非常に保守的かつ透明です。数百億ドルを自社で運用するのではなく、この信託を世界最大の資産管理会社に「委託」することを選択した——。<スパンテキスト="">ブラックロック<スパンテキスト="">。

<スパンリーフ="">Circle の準備金の大部分は、「Circle Reserve Fund」(記号 USDXX)と呼ばれる手段に保管されています。これは、ブラックロックが完全に管理する SEC 登録の政府マネー マーケット ファンドです。2025 年 11 月のデータに基づくと、このファンドのポートフォリオはまったく退屈です。<スパンテキスト="">米国債現先契約の55.8%、米国債の44.2%<スパンテキスト="">。

- <リ>

<スパンリーフ=""><スパンテキスト="">サークルのサブテキストは<スパンリーフ=""><スパンテキスト="">:「親愛なる機関と規制当局の皆様、私は皆さんが心配している準備金の安全性の問題を解決しました。私の資金は謎の銀行口座に預けられているのではなく、SECが規制する基金でブラックロックによって私の代わりに管理されており、私が買うのは最も安全な米国債だけです。」

<スパンリーフ="">これは素晴らしい戦略的防御です。サークルは、長期にわたる機関および規制当局の信頼と引き換えに、潜在的な収益の一部を犠牲にした(ブラックロックに管理費を支払う必要があった)。

<スパンリーフ=""><スパンテキスト="">テザー (USDT) の積極性と利益

<スパンリーフ="">Circle が厳格な会計士であるとすれば、Tether は積極的なヘッジファンドマネージャーです。

<スパンリーフ="">テザーはその透明性(包括的な財務監査ではなくBDOの「保証報告書」に依存している)について批判されているが、その投資戦略はサークルのものよりもはるかに積極的かつ多様であり、その結果として驚くべき利益をもたらしている。

<スパンリーフ="">2025 年第 3 四半期時点のテザーの埋蔵量を見てみましょう。

- <リ>

<スパンリーフ=""><スパンテキスト="">「一般」セクション (サークルなど)<スパンリーフ=""><スパンテキスト="">:米財務省短期証券(1,124億ドル)、翌日物リバースレポ(180億ドル)、マネーマーケットファンド(64億ドル)。

<リ>

<スパンリーフ=""><スパンテキスト="">「過激」な部分(サークルは決して触れません)<スパンリーフ=""><スパンテキスト="">:

<スパンリーフ=""><スパンテキスト="">貴金属(金)<スパンリーフ=""><スパンテキスト="">:129億ドル。

<スパンリーフ=""><スパンテキスト="">ビットコイン<スパンリーフ=""><スパンテキスト="">:98億ドル。

<スパンリーフ=""><スパンテキスト="">担保ローン<スパンリーフ=""><スパンテキスト="">:146億ドル。

<スパンリーフ=""><スパンテキスト="">その他の投資<スパンリーフ=""><スパンテキスト="">:38億ドル。

<スパンリーフ="">分かりますか?テザーは米国債の利子を得ているだけでなく、<スパンテキスト="">コモディティリスク(金)、仮想通貨ボラティリティリスク(ビットコイン)、クレジットデフォルトリスク(あの146億ドルの謎のローン)<スパンテキスト="">。

<スパンリーフ="">テザーの運営方法はマネーマーケットファンドではなく、むしろ「内部ヘッジファンド」に近く、その資金源は世界中のユーザーが保有する無利子のUSDTです。

<スパンリーフ="">これが、テザーが 2024 年までに 130 億ドルの利益を達成する能力の秘密です。テザーは金利を食べるだけでなく、融資を通じてより高いリスクのリターンを得る一方で、ビットコインや金のキャピタルゲインにも賭けています。

<スパンリーフ="">これは、テザーが「超過準備金」(または「純資産」、2024年8月時点で119億ドル)を非常に重視している理由も説明しています。このお金は自由に分配できる「利益」ではありません。それはテザーが確保しなければならない「資本クッション」と「雷対策基金」です。USDTの「アンアンカー」を防ぐために、この資金を使用してリスク資産(ビットコイン、ローン)から潜在的に巨額の損失を吸収する必要があります。<スパンリーフ="">テザーは、高リスクの資産ゲームをサポートするために、高い利益を維持する必要があります。

CircleとTetherの積立資産構成比較(2025年第3・第4四半期時点のデータ)

<スパンリーフ=""><スパンテキスト="">03利益はどこへ行ったのでしょうか?

<スパンリーフ="">この数百億の利益はどのように分配されるのでしょうか?これにより、両社の大きな違いが改めて明らかになりました。

<スパンリーフ=""><スパンテキスト="">Circle (USDC) の「Shackles」: Coinbase との高価な台帳の分割

<スパンリーフ="">Circle の収益 (Revenue) は高いものの、純利益 (Profit) は巨額のコスト、つまり Coinbase と締結した収益分配契約によって引き下げられています。

<スパンリーフ="">Circle と Coinbase (USDC の共同創設者) は 2018 年に合意に達し、<スパンテキスト="">USDCの準備金から得られる利息収入を共有します。Coinbase は「残りの支払いベース」の 50% を取得します。

<スパンリーフ="">この契約は、Coinbase プラットフォーム上の USDC 保有に基づいて計算されます。しかし、2024年までに、Coinbaseプラットフォーム上のUSDCは、総流通供給量の約20%を占めるに過ぎないが、初期のこの「古風な」協定により、総準備収入の約50%から55%を取得する権利が与えられる。

<スパンリーフ="">この流通コストは」<スパンテキスト="">サークルの利益の多くを侵食した。」。Circle が Coinbase に支払う収益の割合は、2022 年の 32% から 2024 年の 54% に急増しています。2025 年の第 2 四半期、Circle の総収益は 6 億 5,800 万ドルでしたが、「配布、取引、その他のコスト」だけで 4 億 700 万ドルに達しました。

<スパンリーフ=""><スパンテキスト="">したがって、<スパンテキスト="">Coinbase は Circle の単なるパートナーではなく、USDC の中核的な収益源の「合成株式保有者」のようなものです。Coinbase は、Circle にとって最大の流通チャネルであり、最大のコスト負担でもあります。

<スパンリーフ=""><スパンテキスト="">テザー(USDT)の「ブラックボックス」

<スパンリーフ="">テザーの利益分配は全く不透明な「ブラックボックス」だ。

<スパンリーフ="">テザー (USDT) は、英領ヴァージン諸島 (BVI) に登録されている民間企業である iFinex が所有しています。iFinex は、有名な仮想通貨取引所 Bitfinex も所有し、運営しています。

<スパンリーフ="">テザー社が報告した130億ドルの利益はすべて親会社のiFinexに流れ込んだ。

<スパンリーフ="">非公開企業である iFinex は、上場企業である Circle のように詳細なコストと配当を公表する必要はありません。しかし、歴史的記録や公開情報によると、その資金の目的地は次の 3 つです。

- <リ>

<スパンリーフ=""><スパンテキスト="">株主配当金<スパンリーフ=""><スパンテキスト="">:iFinex (Bitfinex) には、個人株主 (ジャンカルロ・デヴァシーニなどの幹部など) に巨額の配当を支払ってきた歴史があります (たとえば、2017 年には 2 億 4,600 万ドルが支払われました)。

<リ>

<スパンリーフ=""><スパンテキスト="">資本バッファーとして保持<スパンリーフ=""><スパンテキスト="">:前述したように、テザーはビットコインやローンなどのリスク資産の保有をヘッジするため、巨額の利益(119億ドルなど)を「純資産」として帳簿上に保管している。

<リ>

<スパンリーフ=""><スパンテキスト="">戦略的投資 (または社内の動き)<スパンリーフ=""><スパンテキスト="">:テザー/アイフィネックスはそれらの利益を利用して、人工知能、再生可能エネルギー、ビットコインマイニングなどの新分野への注目度の高い進出に多角化している。さらに、テザーとビットフィネックスは長い間、複雑な内部資金取引を行ってきました(有名なクリプトキャピタルホール事件など)。

<スパンリーフ="">したがって、<スパンテキスト="">サークルの利益分配は<スパンテキスト="">パブリック、高価、ロック (Coinbase)<スパンテキスト="">。そしてテザーの利益分配は<スパンテキスト="">不透明、裁量的<スパンテキスト="">、そしてiFinex内の少数の人々によって完全に管理されており、その資金は次のビジネス帝国を構築するための弾薬になりつつあります。

<スパンリーフ=""><スパンテキスト="">04一般のプレイヤーはどうすれば「パイの分け前を得る」ことができるのでしょうか?

<スパンリーフ="">発行者は国債の利子をすべて食いつぶしてしまうため、ステーブルコインの保有者として、私たち(仮想通貨プレーヤー)はこのエコシステムでどうやってお金を稼ぐのでしょうか?

<スパンリーフ="">私たちが稼ぐことができるお金は発行者からではなく、<スパンテキスト="">他の暗号通貨ユーザーのニーズ、サービス(流動性、ローン)を提供し、オンチェーンのリスクを取ることで利益を獲得します。

<スパンリーフ="">主に次の 3 つの遊び方があります。

<スパンリーフ=""><スパンテキスト="">戦略 1: 融資

- <リ>

<スパンリーフ=""><スパンテキスト="">遊び方<スパンリーフ=""><スパンテキスト="">:USDC または USDT を Aave や Compound などのアルゴリズム通貨市場に入金します。

<リ>

<スパンリーフ=""><スパンテキスト="">誰があなたにお金を払いますか?<スパンリーフ=""><スパンテキスト="">:借り手。彼らは通常、レバレッジを増やす必要があるトレーダー、または緊急に現金が必要だがビットコイン/イーサリアムを売りたくない「コイン買い占め者」です。

<リ>

<スパンリーフ=""><スパンテキスト="">仕組み<スパンリーフ=""><スパンテキスト="">:Aave や Compound などのプロトコルは、貸し出しと借り入れを自動的に照合し、市場の需要と供給に基づいて金利をリアルタイムで調整します。あなた(貸し手)は利息の大部分を受け取り、プロトコル財務省はわずかな割合を受け取ります。

<スパンリーフ=""><スパンテキスト="">戦略 2: 流動性の提供

- <リ>

<スパンリーフ=""><スパンテキスト="">遊び方<スパンリーフ=""><スパンテキスト="">:ステーブルコイン (通常は USDC/USDT や USDC/DAI などの取引ペア) を分散型取引所 (DEX) の「流動性プール」に預けます。

<リ>

<スパンリーフ=""><スパンテキスト="">エースプラットフォーム<スパンリーフ=""><スパンテキスト="">:カーブファイナンス

<スパンリーフ=""><スパンテキスト="">Curve は安定した通貨間の交換 (USDC と USDT など) のために特別に設計されており、そのアルゴリズムは非常に低いスリッページ (スプレッド) を実現できます。

<スパンリーフ=""><スパンテキスト="">誰があなたにお金を払いますか?<スパンリーフ=""><スパンテキスト="">:トレーダー。<スパンテキスト="">Curve で USDC を USDT に取引するときは、非常に少額の手数料 (0.04% など) を支払います。この料金は日割り計算されます。

<スパンリーフ=""><スパンテキスト="">追加ボーナス<スパンリーフ=""><スパンテキスト="">:<スパンテキスト="">流動性の提供を促すために、Curve は報酬としてガバナンス トークン (CRV) を「エアドロップ」します。。

<リ>

<スパンリーフ=""><スパンテキスト="">なぜ人気があるのでしょうか?<スパンリーフ=""><スパンテキスト="">:プールはすべて 1 米ドルに固定されたステーブルコインであるため、「一時的な損失」のリスクがほとんどなく、理想的な「賃貸料回収」戦略となります。

<スパンリーフ=""><スパンテキスト="">戦略 3: 収量農業

- <リ>

<スパンリーフ=""><スパンテキスト="">遊び方<スパンリーフ=""><スパンテキスト="">:これは、利益の最大化を追求する、より複雑なさまざまな「マトリョーシカ」戦略を指します。

<リ>

<スパンリーフ=""><スパンテキスト="">例を挙げてください<スパンリーフ=""><スパンテキスト="">:できます

<スパンリーフ="">1) USDCをAaveに入金します。

<スパンリーフ="">2) このUSDCをETHを貸付するための担保として使用します。

<スパンリーフ="">3) 借りたETHを他の高利回りプールに投資します。

<リ>

<スパンリーフ=""><スパンテキスト="">リスク<スパンリーフ=""><スパンテキスト="">:これは最も危険なプレーです。スマートコントラクトがハッキングされるリスク、担保(ETH)価格が急落して清算されるリスク、プロトコル報酬が突然枯渇するリスクに直面します。

<スパンリーフ=""><スパンテキスト="">05概要

<スパンリーフ="">結局のところ、ステーブルコインの物語は「<スパンテキスト="">二つの経済「物語。

<スパンリーフ=""><スパンテキスト="">1つ目はプライベートなオフチェーンのごちそうです<スパンリーフ=""><スパンテキスト="">:発行者(テザー/サークル)は、あなたと私の「遊休」準備金を米国債に注ぎ込み、その結果得られた数十億ドルの利息を株主や提携企業(コインベースなど)に分配しましたが、トークン所有者は何も受け取りませんでした。

<スパンリーフ=""><スパンテキスト="">第 2 の経済は私たちが自ら構築したものです – 活気に満ちたオンチェーン DeFi の世界<スパンリーフ=""><スパンテキスト="">。ここで、ユーザーは、貸し出しや流動性の提供によって、他のユーザーが支払った手数料や利子から収入を得ます。

<スパンリーフ="">これは業界の核心的な皮肉を明らかにしています。<スパンテキスト="">利益の最大化を追求する高度に集中化された「銀行」によって「血液」が供給される分散型エコシステム<スパンテキスト="">。この広大な帝国の将来は 2 つの柱にかかっています。<スパンテキスト="">1 つ目は、発行体が生き残るために依存している高金利のマクロ環境です。 2つ目は、DeFiユーザーの投機とレバレッジに対する継続的な需要です。<スパンテキスト="">。

<スパンリーフ=""><スパンテキスト="">これら 2 つの柱がどれだけ長く続くかが、この数兆ドル規模の計画における真の究極の問題かもしれません。<スパンリーフ=""><スパンテキスト="">。