著者:クリストファー・ベンディクセン、出典:Coinshares、編集:Shaw Bitchain Vision

tl; dr

-

多くのブロックチェーンは、恒久的なインフレ(一般的にテール発行と呼ばれる)を使用して、手数料を処理するための強力な市場がない場合に、鉱夫/検証者の収入を確保しようとしています。

-

問題は、そのようなインフレはすべて、関連するブロックチェーンのネイティブトークンに宗派されており、その将来の購買力はもちろん、保証されていることは言うまでもありません。

-

したがって、検閲耐性ブロックチェーンのプロトコルセキュリティは、エンジニアリングの問題ではなく市場の結果であるため、保証された解決策はありません。セキュリティに対する将来の需要は存在するか存在しないかのいずれかであり、予測不可能です。

-

将来のトークンの購買力は予測できないため、金銭的政策に対して何回の変更が加えられても、ブロックチェーンは完全に保護されることを保証されていません。反対に、トークンの金銭的属性を弱め、セキュリティの死のスパイラルに陥る可能性があります。

-

要するに、最後の追加の発行は、持続可能な和解保証の保証ではなく、保証されません。

-

代わりに、プロトコルを継続的に変更するリスクは、単に市場に何かが必要かどうかを伝えるよりも、長期的なセキュリティに対してはるかに大きくなると思います。

数週間前、2025年8月12日に、POWアルゴリズムに基づくブロックチェーンモネロは6ブロックの再編成を受けました。次の日には、9ブロックのいくつかの再編成を受けました。

これは、Moneroの2分間のブロック時間目標(2つのビットコインブロックの約時間)を考慮して、12〜18分間の歴史的書き直しを表していますが、これはPOWブロックチェーンの時折の標準的な非マリシャルの再編成の範囲をはるかに超えています。統計的に言えば、2分間の自然な再編成は発生する可能性が非常に低く、各ブロックが増加するにつれて発生の確率が指数関数的に衰退します。

したがって、6ブロックの再編は、Qubicの意図的な振る舞いになる可能性があります。Qubicは、実際にMonero Miningプールとして機能する奇妙なブロックチェーンです。彼らはまたこれを公に認めました。この攻撃はメディアによって51%の攻撃として広く説明されていましたが、より詳細な分析では、この主張を裏付ける説得力のある証拠は見つかりませんでした。

これらの再編は、「利己的な採掘」戦略の具体化である可能性が最も高くなります。これは、POWブロックチェーンのコンピューティングパワーの約33%を制御する鉱夫によるマイニングリターンを最大化する長年の戦略です。POSブロックチェーンもそのような攻撃に対して脆弱であり、通常、POSの複雑さにより、総株式保有が低い場合でも分析は簡単ではありません。

ただし、この記事では、利己的な採掘を探求するものではなく、Qubicのユニークなインセンティブメカニズムを探求するものでもありません。このメカニズムは、トークン市場を(少なくとも一時的に)利用して、コンピューティングパワーをQubicに向けるMonero Minerの収益性を高め、それによってコンピューティングパワーを急速に増加させます。代わりに、私の意見では、それほど明白ではあるがより重要な教訓について議論したいと思います。テールの発行は、ブロックチェーンの長期プロトコルのセキュリティに対する実行可能な解決策ではありません。また、長期的なセキュリティの名前でビットコイン通貨の属性を調整する衝動に抵抗する必要があります。

最初にいくつかの定義に同意しましょう

このトピックに関する議論(および他のほとんどの議論が率直に言って)の議論の1つは、人々が特定の言葉や用語の意味に同意できず、自分の言葉を言うことになるからです。これを避けるために、特定の単語や用語を参照するとき、私は自分の意味を非常に明確に表現したいと考えています。

-

プロトコルセキュリティ——SELDOM用語は、この単語のようにさりげなく使用されます。多くの場合、「攻撃コスト」に削減されます。これは、再編コストに対するあいまいで不特定の参照です。この用語を使用すると、2019年にNic Carterが詳述した和解保証の意味に厳密に従います。

-

検閲に対する抵抗– ブロックチェーンは、51%以上のコンピューティングパワーの貢献に達した悪意のある鉱夫を追放し、ブロックを検閲する能力を活用できます。

-

最終的な追加発行– ブロック作成のインセンティブとして無限のインフレを使用します。

-

安全予算– ブロックチェーンプロトコルのフレームワーク内で意味のある定量化できないため、この用語の使用を避けようとします。したがって、それは純粋に概念的なイラストであり、特定の意味はありません。

ビットコインの長期的なセキュリティは問題があるようです

これらすべての背後にある明らかな問題を簡単に要約してみましょう。それらはすべてビットコインに由来しています。ビットコインの主な仮定の1つは、新しいコインの供給が使い果たされると、取引手数料が鉱山労働者の主な収入源になることです。

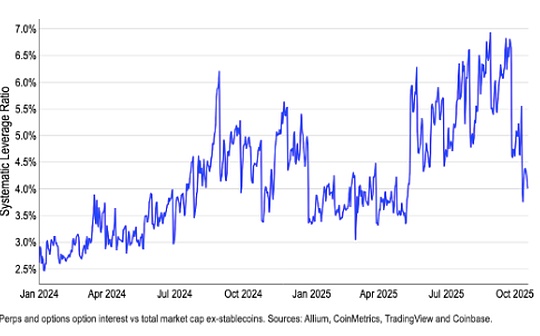

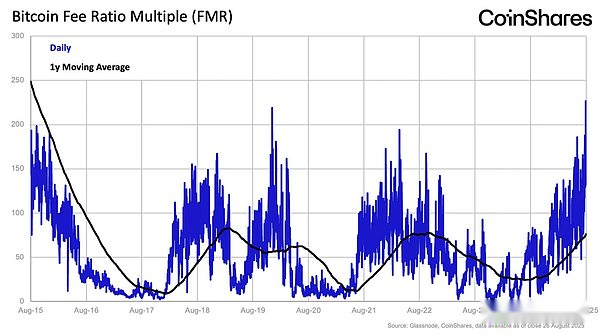

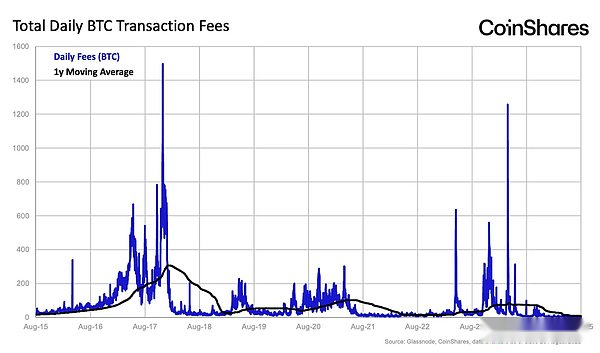

技術的な観点から、これはすでに当てはまります。過去1年間で平均して、3.125 BTCの現在のブロック報酬が削除された場合、約0.06 BTC取引手数料が残ります(平均値が30日の場合、この数はさらに小さくなります)。問題は明らかです。現在の取引手数料は、ブロック報酬の1%未満であり、実際にはそれほど多くありません。

実際、場合これからは、ビットコインで派生した取り扱い手数料はもはや増加しないため、約23年後の6つのハルビングまでブロック報酬のサイズと一致しません。これは、少なくとも現在のレベルで採掘報酬を維持するために、ビットコインの購買力と各ブロックの現在の総処理手数料(ビットコイン購入電力 *ビットコイン合計料金)は、23年以内に100倍になる必要があります。

多くの人がこれが起こる可能性は低いと考えているため、この問題を「解決」する方法については多くの提案があります。このアイデアには問題があります。

検閲に耐えるブロックチェーンのプロトコルセキュリティは、エンジニアリングの問題ではなく市場の結果です

まず、反センサーシップブロックチェーンについて話すとき、純粋なパウブロックチェーンを意味することを明確にする必要があります。POSブロックチェーンは定義上、抵抗する検閲であり、このトピックを以前の記事で詳細に調査しました。

前に、ビットコインの長期的なセキュリティ/決済保証は1つの仮定に基づいていると言いました。それが私が意味することです。長期的には「十分」であることを証明することは不可能です。市場には、取引手数料を通じて和解保証を提供する必要があるか、そうではありません。これは、将来ビットコインの需要があるかどうかとほぼ同じです。

これら2つの質問のいずれかに対する答えが「いいえ」の場合、ビットコインは失敗します。また、質問の1つに「はい」と答え、他の人に「いいえ」と答えられる状況があると想像することはできません。そのため、障害の条件はほぼ同じになります。人々がビットコイン(通貨)またはビットコインのプロトコルとネットワークを必要としなくなった場合、失敗します。この議論は言うまでもありません。

この現実は、多くの場合、エンジニア(私はそのうちの1人です)を不幸に感じさせます。したがって、多くの「ソリューション」が提案されています。これらの「ソリューション」は、ほぼ2つのカテゴリに分割できます。料金市場の需要または需要の側面を変更することを目的とするか、ブロックによって生成された恒久的な報酬としてテール発行を使用することを目指しています。

問題は、どちらの方法も効果的であることを証明できないことです。費用市場のサプライヤーや要求の厳しい当事者にいくつの調整が行われても、ここでは「十分な」意味があるとしても、「十分な」需要は言うまでもなく、需要があるという保証はありません。これはほとんどの人にとって明らかです。

それにもかかわらず、理論的には、「保証」または「証明」できないという理由だけで、理論的にはより良い設計があるとまだ信じられています。これがこれらのソリューションが提案される理由です。この見解自体は完全に理解できますが、充電モデルが機能すると信じるのと同じように、これらのソリューションが機能すると信じることには多くの自信が必要であると信じなければなりません。実際、これらの2つのオプションが実行可能かどうかは誰にもわかりません。

最後に発行された「安全予算」は決してその妥当性を証明することはできません

多くの人々は、尾の発行が恒久的な和解保証を奨励するための解決策と同じであるかどうかを確信していないようであり、証明できない問題があります。最終的な発行の「完全」はどのレベルですか?最終的な追加発行を1%に設定し、特定の「安全予算」をターゲットにすることは、特定のレベルで和解保証を保証することはできません。これは純粋に推測です。

トークンの将来の購買力を予測することはできないため、常に「低すぎる」トークン発行のリスクがあります。これにより、トークンの金銭的属性がさらに弱まり、トークンの価格が「安全予算」に資金を提供するためにより高いインフレ率が必要であるため、トークンのセキュリティが死のスパイラルに陥る可能性があります。

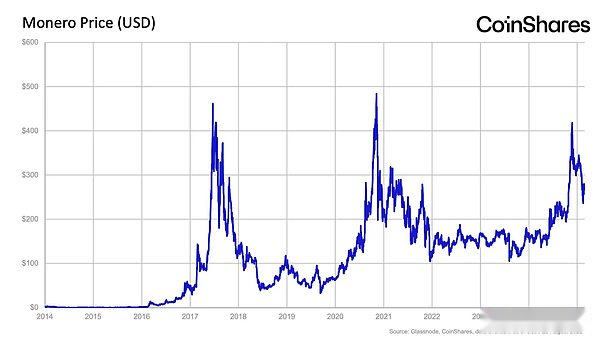

Moneroの脆弱性は、尾が発行したブロックチェーンを警告する必要があります

前述のように、私が強調したい重要なポイントは、テールの発行がブロックチェーンの長期的なセキュリティを保証できないということです。Moneroは2022年に尾問題メカニズムを実装し、コミュニティは当初、ブロックの報酬の持続可能性を確保することを期待していました。これは技術的には真実かもしれませんが、ちょうど見たように、実行可能な和解保証を提供することは意味がありません。

Monero Minersは恒久的なブロック報酬を得ることができますが、Moneroは通貨属性の観点からビットコインと競合することはできないため、Moneroを使用して価値を保存することはできません。その結果、Moneroの購買力が過去10年間で基本的に停滞していることが明らかです。状況は、長年にわたって急落してきた最強のライバルビットコインよりも悪いです。

言い換えれば、テールの発行は良いように聞こえますが、トークンに価値がない場合、テールの発行では十分ではありません。

これは、盲目的に楽観的なブロックチェーンインフレ理論家のためのモーニングコールを鳴らすはずです。At least in the Bitcoin circle, it is generally believed that inflation is harmful to fiat currency and the entire society.したがって、インフレはビットコインに無害であると信じていたビットコインのサポーターさえあったことに非常に驚きました。

あらゆる種類の通貨の長期的な価値の主な原動力は、低周波ユーザーからのものです、彼らは長期的に価値を維持できるツールを探します。これらのユーザーは、最強の通貨属性を持っていると思われる通貨ユニットに強く傾いています。ブロックチェーンがこの属性を提供できない場合、彼らはそれを高頻度のトランザクションに使用するかもしれませんが、経済が非アクティブであるときに富を蓄えるためにそれを使用しないようにします。これはあなたのトークンの価値にとって悪いニュースです。

ビットコイン通貨の属性を変更するためのエンジニアリング誘惑に抵抗する必要があります

先に述べたように、今後25年ほどのビットコインの現在の和解保証を維持するために、取引料金の購入力を約100回増やす必要があります。実際、これは完全に可能だと思います。

ビットコインの価格が過去10年間で100倍以上上昇しており、同時に、多くの場合、現在のBTC価格の20倍以上のハンドリング料金のレベルが引き続き上昇し続けています。言い換えれば、今後25年間で、価格は10倍上昇し、取り扱い手数料も10倍上昇します。私の意見では、それは不可能ではありません。

つまり、ビットコインは、優れた金銭的属性を保持します、この状況は不可能だとは思わない。ブロックのサイズを変更したり、無限のインフレを導入したり、金融政策を絶えず修正するイーサリアムの普遍的な考え方に陥ったりすることでこれらの属性を破壊した場合、長期的にビットコインの需要があるかどうかを市場に伝えるよりもはるかに危険だと思います。

実際、ビットコインの価格がコインあたり1,000万ドルに達していない基本的な理由は、私たち(巨大な社会と市場として)がビットコインに対する十分な将来の需要の仮定が正しいかどうかを単に判断できないからです。時間が経つにつれて、この質問に対する答えを把握し、その可能性を正確に評価することが、市場が存在するものです。市場がその役割を果たしましょう。