Long Yue、ウォールストリート・インサイト

ビットコインを保有する世界最大の上場企業として、MicroStrategyは12月1日月曜日、株式の売却を通じて資金を調達し、14億4,000万ドル相当の「米ドル準備金」を設定したと発表した。

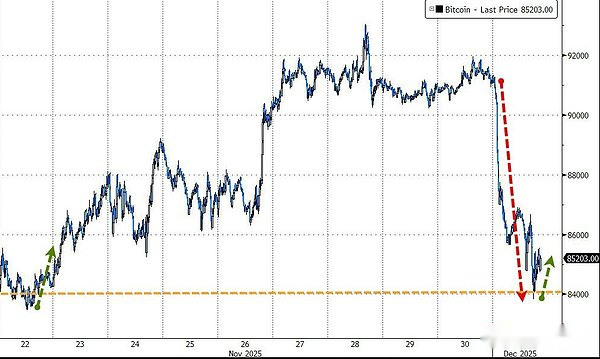

この動きは、仮想通貨市場の乱高下に対抗し、配当金や負債の利息の支払いを保護することを目的としている。以前、ビットコインの価格は10月初旬の12万6,000ドル以上の高値から、わずか1カ月余りで約8万5,000ドルまで下落していた。

同社幹部はこう語った。仮想通貨保有額に対する企業価値の尺度である「mNAV」が1を下回り、同社が他の手段で資本を調達できなくなった場合、米ドル準備金を補充するためにビットコインが売却されることになる。。この声明は、創業者マイケル・セイラー氏が長らく提唱してきた「常にバイ・アンド・ホールド」の理念を打ち破る、同社戦略の大きな転換点とみなされていた。

同社が初めてビットコインを売却する可能性を示唆したため、同社株は月曜日の取引中に最大12.2%急落し、その後3.3%下落して取引を終えた。投資家の売却は、「ビットコインの冬」における同社のビジネスモデルの持続可能性に対する深い疑念を反映している。

米ドル準備:「ビットコインの冬」に対する保険

仮想通貨市場の逆風に直面しているMicroStrategyは、財務状況を強化するための措置を講じています。フィナンシャル・タイムズなどのメディア報道によると、14億4000万ドルの準備金は同社の株式売却による収益で賄われたという。同社は「少なくとも12カ月」配当をカバーするのに十分な米ドル準備金を維持し、最終的には「24カ月以上」カバーするまで拡大することを目指している。

先週820万株の発行を通じて調達されたと伝えられるこの資金は、同社の今後21カ月間の支払利息をすべてカバーするのに十分である。現在、MicroStrategy は利息と優先株の配当として年間約 8 億ドルを支払っています。この動きは、たとえ資本市場が自社の株式や債券への関心を失ったとしても、企業が短期的にビットコインを売却せざるを得なくなることを確実にすることを目的としている。

同社のCEOフォン・レー氏は、最近のポッドキャスト「ビットコインが何をしたか」で次のように認めた。この動きは「ビットコインの冬」への準備である。同社の創設者マイケル・セイラー氏は、この準備金により「短期的な市場変動をうまく乗り切ることができるようになる」と述べた。

「決して売らない」という神話は崩れた?

この戦略的調整における中心的な変化は、MicroStrategyがビットコインを売却する可能性を初めて認めたことである。この潜在的な売却条件は、企業の企業価値(時価総額と負債から現金を差し引いたもの)と保有する仮想通貨の価値を比較する社内の「mNAV」指標に関連付けられています。

CEO の Phong Le 氏は次のように明らかにしました。「私たちのmNAVが1を下回らないことを願っています。しかし、もしその点に達し、他に資金源がなければ、ビットコインを売却するでしょう。」

この発言は非常に重要です。Michael Saylor は長年にわたり Bitcoin の熱心な伝道者であり、MicroStrategy を小さなソフトウェア会社から世界最大の Bitcoin 保有企業に変えました。彼の中心的な戦略は、長期的に買い続けて保有し続けることです。

現在、同社は約65万ビットコイン(約560億ドル相当)を保有しており、世界のビットコイン総供給量の3.1%を占める。その企業価値は約670億ドルです。mNAVが1を下回ると、同社の市場評価額(負債を除いた後)がビットコイン保有の価値よりも低くなるということを意味し、これは同社のビジネスモデルの基盤を大きく揺るがすことになる。

迫りくる債務圧力

米ドル準備金の設立の背景には、MicroStrategy が直面している巨大な債務圧力があります。同社は株式、転換社債、優先株の発行などさまざまな方法でビットコインの購入資金を調達しており、現在82億ドル相当の転換社債を保有している。

企業の株価が低迷し続けると、これらの社債の保有者は企業に対し、元本を株式に転換するのではなく現金で返済することを要求することを選択することになり、企業に多大なキャッシュフロー圧力がかかることになる。格付け会社S&Pグローバルは10月27日にマイクロストラテジーに「B-」の信用格付けを与えた際、同社の転換社債がもたらす「流動性リスク」を具体的に指摘した。

S&Pは、「ビットコイン価格が厳しい圧力にさらされているときに、同社の転換社債が同時に満期を迎えるリスクがあると考えており、その結果、同社は価格下落時にビットコインを清算したり、債務不履行とみなされる債務再編に取り組む可能性がある」と警告した。

コンクリートの圧力がかかっています。情報によると、10億1,000万米ドル相当の社債の保有者は同社に対し、2027年9月15日に元本を返済するよう要求できる可能性がある。さらに、56億米ドルを超える「アウト・オブ・ザ・マネー」の転換社債があり、2028年には現金で償還する必要がある可能性があり、これは同社の長期的な財務安定に隠れた危険をもたらしている。

トレーダーの解釈: それは賢明なリスク回避なのか、それとも「売りの前奏曲」なのか?

MicroStrategy CEOの発言は、ビットコインが極端な条件下でのみ販売されることを強調していたが、トレーダーは明らかに敏感な市場環境において「拡大解釈」し始めている。

同社は長期積立戦略は変更されていないと主張しているが、トレーダーらは最新のコメントが潜在的な売り経路を導入しているのではないかと懸念している。この懸念はすぐに行動に移され、リスク回避の高まりにつながりました。

CEOのフォン・レー氏の「株価が原資産の価値よりも低く、資金調達が限られている場合、ビットコインを売却するのは数学的に合理的である」という発言に関して、市場の反応は二極化しました。

悲観主義者は「倍音」をこう読みます。多くの仮想通貨トレーダーは、一見軽薄なコメントは、世界最大の企業保有者がビットコインの一部を売却する準備をしている兆候ではないかと推測した。あるユーザーはソーシャルメディアで「底値で売れるのが待ちきれない」と皮肉った。

合理主義者は、これは避けられない動きだと信じているが、市場価値が資産価値よりも低い場合、上場企業は必ず直面する制約をフォン・レーCEOが認めているだけだと考える人もいる。「重要なのは、彼らが売却するかどうかではなく、そのオプションが現実になる前に彼らがどれだけ熱心に取り組むかだ」と、ある投資家は指摘した。

市場をなだめるために、MicroStrategyはその後、創設者のマイケル・セイラー氏も引き続き自信を示しており、月曜日に同社がさらに130BTCを1170万ドルで購入したと発表したと語った。

市場の反応とパフォーマンスに関する警告

MicroStrategy の最新の傾向と、それが戦略変更に関して引き起こした懸念は、すぐに市場で否定的な反応を引き起こしました。同社の株価は月曜日に日中安値の156ドルを付け、終値では若干回復したものの、7月中旬に付けた52週間ぶりの高値からは依然として64%下落している。株価は今年に入って41%近く下落した。同時に、ビットコインの価格も下落を免れず、4%以上下落して約8万6,370ドルとなった。

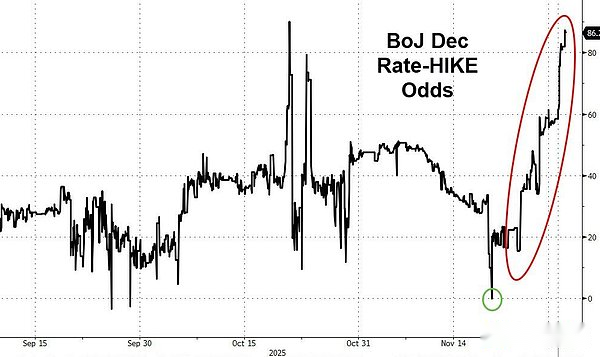

自社の戦略調整に加え、マクロ市場の激しい変動も株価を押しつぶす「最後の藁」となっている。月曜日の市場は、一方では日銀のタカ派姿勢によって引き起こされた円資金調達の逼迫と、他方では仮想通貨分野自体の混乱から生じた、明らかなリスクオフの傾向を示した。

関連するチャート データは、市場の現在の極端なセンチメントを示しています。

- <リ>

ビットコインの購買力は縮小しています。1 年前には、1 ビットコインで 3,500 オンスの銀が購入できました。現在、ビットコインの同じ単位で購入できる銀は 1,450 オンスのみで、2023 年 10 月以来の最低水準に達しています。この比率の急激な低下は、銀などの従来の安全資産と比較した暗号資産の弱さを視覚的に反映しています。

- <リ>

オプション市場の狙撃: SpotGamma のデータは、MicroStrategy (MSTR) が典型的な「過剰レバレッジのターゲットが攻撃を受けている」状況に直面していることを指摘しています。多数のプット オプション (ロング プット) が 170 ドル以下に集中しています。この負のガンマ効果は、ビットコイン価格がさらに下落した場合、マーケットメーカーのヘッジ行動によりMSTRやコインベースなどの仮想通貨コンセプト株の下落が加速し、主要株価指数を押し下げる可能性があることを意味します。

- <リ>

マクロの逆風:日銀の利上げ期待が高まる中、キャリートレードはポジション整理の圧力に直面している。最も投機的な資産クラスとして、仮想通貨が最初に矢面に立たされることになる。ビットコインは日中に一時84,000米ドル近くのサポートを見つけ、1日としては3月3日以来最悪のパフォーマンスを記録した。イーサリアムは3,000米ドルの水準を下回る場面もあった。

株価への圧力に加え、同社の業績予想も赤みを帯びた。MicroStrategy は、今年末のビットコイン価格が 85,000 米ドルから 110,000 米ドルの間で終了した場合、同社の通期業績は純損失 55 億米ドルから純利益 63 億米ドルの範囲になる可能性があると予測しています。これは、10月30日に発表された財務報告書での「2025年の純利益は240億米ドル」という同社の予測とは大きく対照的である。