作者:Naly 來源:moneyverse 翻譯:善歐巴,比特鏈視界

以太坊的 2025 年並非光鮮奪目,而是盡顯成熟穩重。

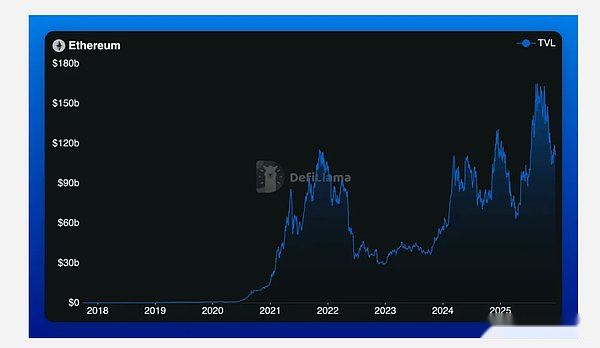

其鎖倉總價值最終定格在約 688 億美元,同比微降超 7%。放在以往的周期中,僅憑這一數據,「以太坊正在衰落」 的論調便會甚囂塵上。但這一次,這種說法並未引起共鳴 —— 因為它忽略了真正的變化所在。

資產負債表的熱度有所降溫,但網絡引擎卻愈發強勁。2025 年,以太坊網絡產生的手續費超過 40 億美元,較 2024 年增長逾 45%。這種背離恰恰是本年度的核心敘事:效率驅動下的生態成熟。

應用主導格局

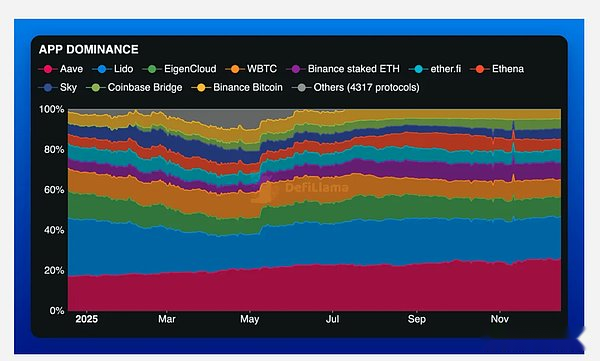

目前,少數幾個協議構成了以太坊資產負債表的基石。

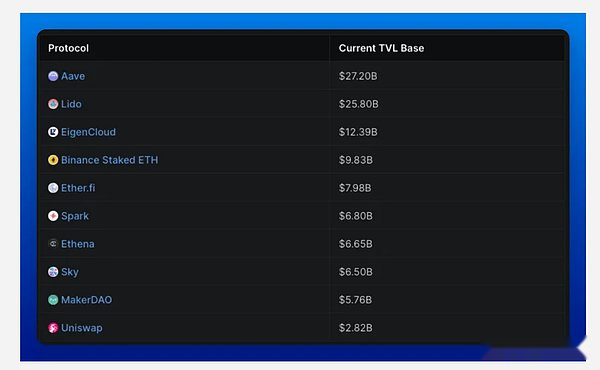

Aave 仍是DeFi領域的引力核心,佔據全網超 26% 的鎖倉總價值。緊隨其後的是 Lido(佔比略超 20%),以及通過再質押悄然成長至約 10% 份額的 EigenLayer。僅這三大協議,就佔據了以太坊網絡部署資本的一半以上。

在它們之外,其他協議雖仍具備一定的資金深度,但層級分化明顯。幣安的質押 ETH 產品、EtherFi、Ethena、Sky、Spark 和 Uniswap 構成了第二梯隊流動性 —— 具備相關性和活躍度,但已不再是塑造生態核心重心的力量。

這便是實際意義上的行業整合:資本正傾向於選擇熟悉度、信任度和固有分發渠道,而非盲目追逐創新實驗。

手續費表現

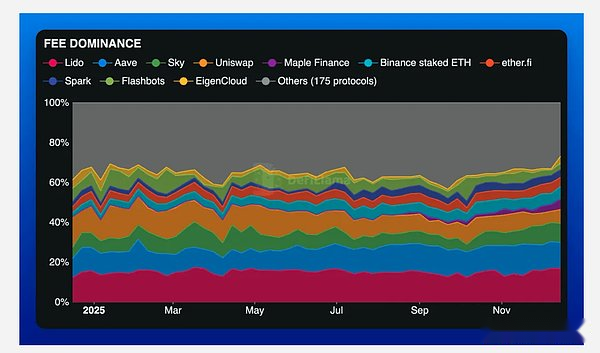

儘管總鎖倉價值(TVL)有所收縮,但以太坊今年產生的手續費仍超 40 億美元,同比增長 45%。這種背離是 2025 年最具標誌性的特徵。

以太坊持有的資本(或至少以美元計價的價值)有所減少,但對網絡活動的變現效率卻大幅提升。網絡正以更少的資本實現更多的價值,這標誌著整個系統正從投機性擴張轉向可持續性使用。

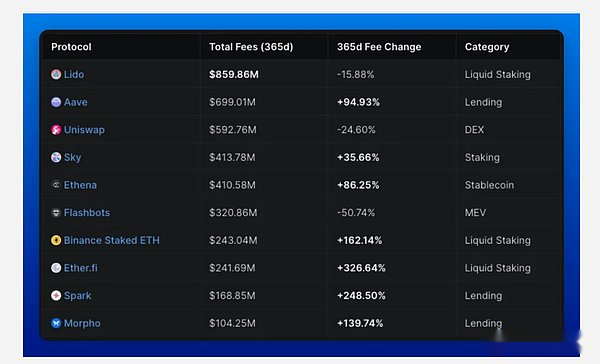

三大協議主導了手續費生態:Lido 約佔以太坊總手續費的 17%,Aave 以 13% 緊隨其後,Sky 貢獻了近 10%。三者合計創造了全網近 40% 的經濟吞吐量。

然而,即便在這樣的主導格局下,變化依然可見。儘管 Lido 和 Uniswap 仍位居累計手續費排行榜前列,但它們的手續費同比增速已放緩甚至下滑。市場份額並未崩塌,但正被動作更快的競爭對手逐步蠶食。

協議收入

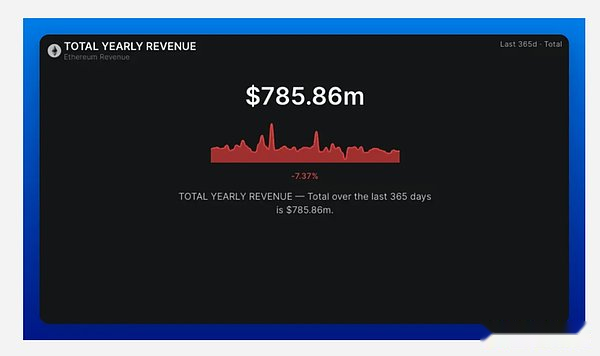

若將手續費剝離至實際協議收入層面,行業排名則會發生變化。以太坊全年應用協議總收入約為 7.86 億美元,同比略有下降。手續費支出與協議收入之間的差距,反映出越來越多的收益流向了驗證者或被銷毀,而非計入協議國庫。

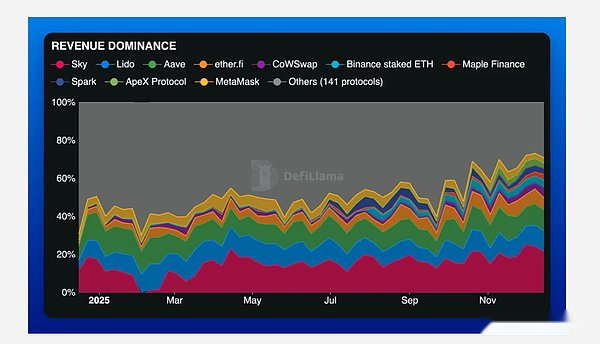

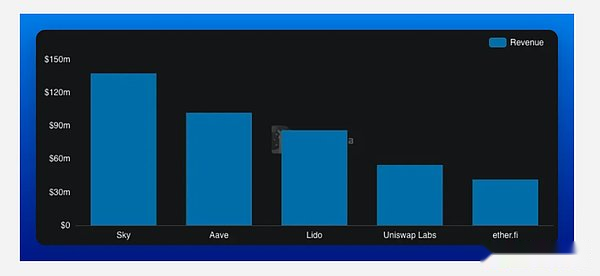

在這一相對狹窄的收入蛋糕中,Sky 脫穎而出,成為最亮眼的變現引擎。它佔據了本年度約 22% 的協議總收入,遠超 Aave 和 Lido(兩者均約為 11%)。

Sky 1.37 億美元的收入,讓 Aave 的 9200 萬美元和 Lido 的 8600 萬美元相形見絀。第一名與第二名之間的差距一目了然,這反映出 Sky 的商業模式更擅長從網絡活動中提取價值,而非僅僅是承載活動。

去中心化交易所主導權

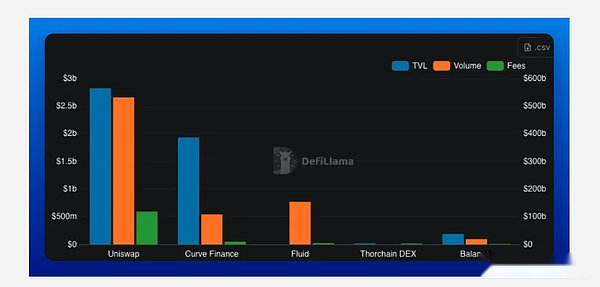

Uniswap 仍是 swap 領域的王者。年末其鎖倉總價值約為 28 億美元,累計交易量超 2 萬億美元,手續費收入近 6 億美元。其 V3 架構繼續定義著自動化做市商(AMM)的資本效率。但它的主導地位正在被侵蝕。

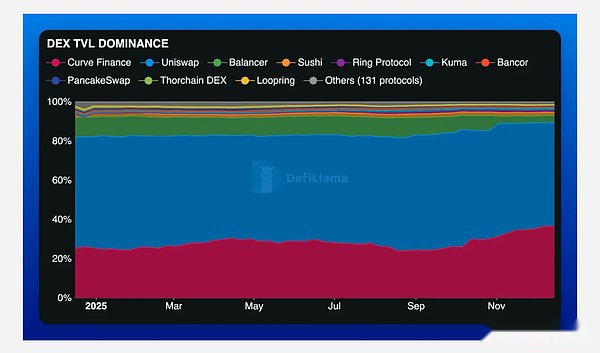

Uniswap 仍控制著略超一半的 DEX 鎖倉總價值,但 Curve 實現了本年度最 悄無聲息的復甦之一 —— 市場份額從 25% 攀升至 36% 以上。聚焦穩定幣的流動性需求回歸,Curve 再次成為生態中不可忽視的力量。

然而,更具顛覆性的是 Fluid 的崛起。儘管在許多數據聚合平臺中缺乏傳統的鎖倉總價值(TVL)統計,但 Fluid 已佔據了可觀的交易量和手續費份額。如今,它在 DEX 交易量和手續費收入中均排名第二,憑藉超 3000 億美元的交易量斬獲了逾 1.4 億美元的手續費。

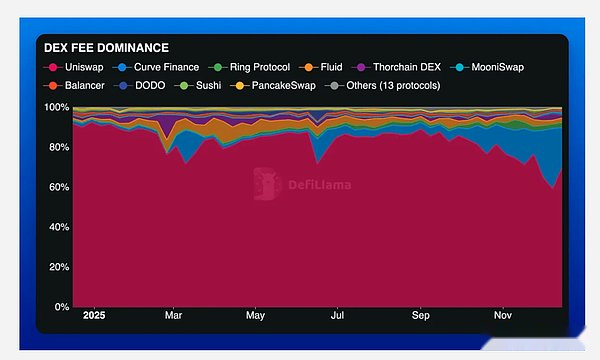

本年度,Uniswap 的 DEX 交易量佔比從近 70% 降至 50% 以下,手續費主導權從超 90% 下滑至 70% 以下。與此同時,Curve 的手續費佔比從微乎其微飆升至 20% 以上。

這並非崩潰,而是市場碎片化的體現。交易執行質量、路由效率和場景專業化,正開始比品牌本身更能影響競爭格局。

從市值與鎖倉總價值的比率來看,Curve 和 Balancer 處於行業低位。相對於各自的市值,這兩大協議都擁有深厚且穩定的流動性,這意味著市場對其手續費流的長期防禦性持懷疑態度。

Curve 本年度手續費份額的復甦,證明了它仍具備重要的經濟價值,也體現了當激勵機制或執行質量發生變化時,DEX 流動性的遷移速度之快。

Uniswap 則處於不同的估值體系。儘管全年失去了部分交易量和手續費主導權,但它仍是行業中價格 – 手續費比率最具吸引力的資產之一。

這種估值與業績的背離意義重大:它表明即便競爭壓力加劇,市場仍願意為 Uniswap 的現金流創造能力背書,實際上將其視為生態基礎設施,而非增長型資產。換句話說,Uniswap 的定價已不再像一家投機性 AMM,而更接近成熟的交易所底層組件。

借貸領域主導權

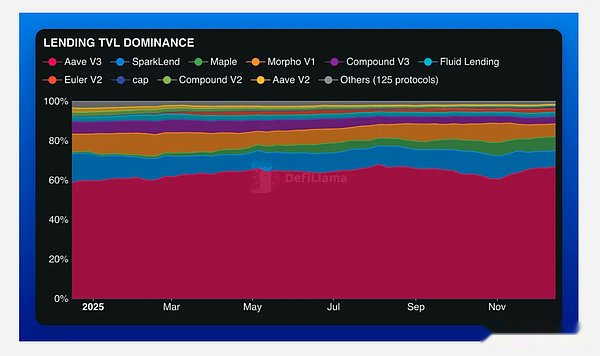

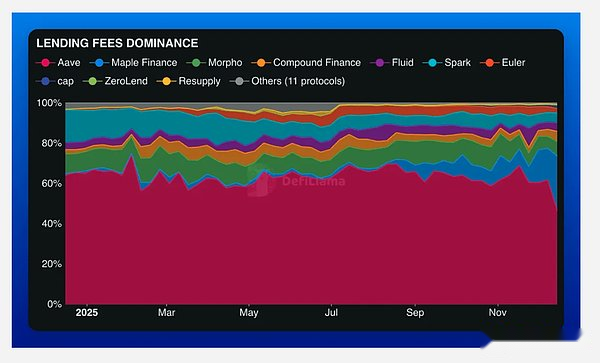

如果說 DEX 市場正在碎片化,借貸領域則呈現出相反的趨勢。Aave 是鏈上信貸領域無可爭議的霸主 —— 其鎖倉總價值約為最接近競爭對手的 8 倍,手續費收入更是達到近 7 倍。在一個信任、流動性深度和風險管理至關重要的領域,Aave 難逢敵手。

其主導地位在本年度進一步擴大:借貸領域鎖倉總價值佔比從約 61% 提升至 67% 以上。Spark 的份額有所收縮,Morpho 陷入停滯,但 Maple 卻實現了爆發式增長 —— 在機構採用和私人信貸需求的推動下,市場份額從不足 1% 攀升至 7% 以上。

手續費佔比的情況大同小異,但存在一處轉折:Aave 仍佔據近一半的借貸手續費,但 Maple 已拿下超 21% 的份額,直接切入了 Aave 的領地。市場並未拋棄領導者,而是在其周邊有選擇性地構建新生態。

作為以太坊信貸體系的核心支柱,Aave 的價格 – 手續費比率(P/F)仍相對保守。Euler 是唯一例外,其 P/F 比率更低,儘管其規模和流動性深度僅為 Aave 的一小部分。

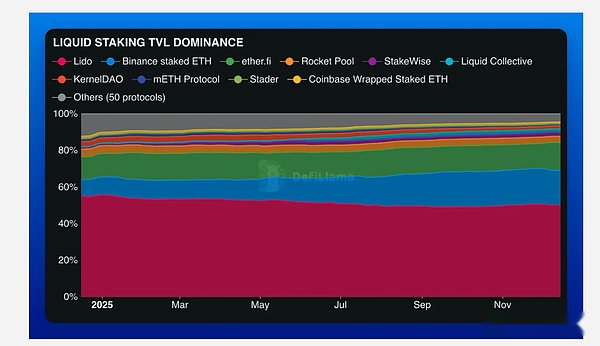

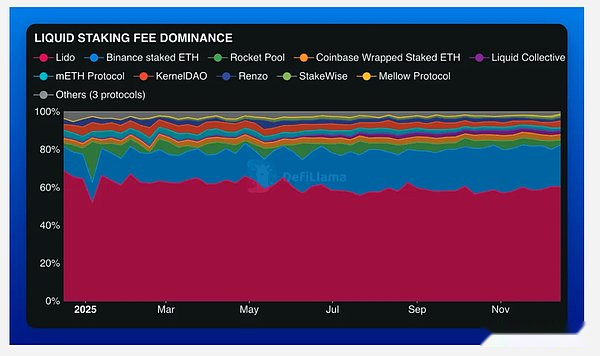

LST 主導權

Lido 仍是該領域的巨頭。憑藉超 250 億美元的鎖倉總價值,它持有的資本是幣安質押 ETH 產品的兩倍多,且包攬了 LST 領域的 「三冠王」:最高鎖倉總價值、最高手續費、最高收入。但它的競爭護城河正在收窄。

過去一年,Lido 的市場份額流失了近 10 個百分點,而幣安質押 ETH 的份額增長了超 12 個百分點,攀升至約 23.5%。中心化交易所的分發渠道強勢回歸,且成效顯著。

Lido 的手續費主導權仍波動較大,隨 ETH 價格和網絡活動在 60% 至 75% 之間起伏;相比之下,幣安的手續費佔比呈現出穩定的線性增長。兩者的差距不在於產品質量,而在於分發能力。

儘管戰略意義重大,但 LST 代幣的交易表現卻顯示,市場並未將其視為現金流收益型資產。全行業的市值與鎖倉總價值比率均處於低位,即便與其他 DeFi 垂直領域相比,Lido 的相對溢價也並不明顯 —— 這主要是因為大多數 LST 代幣在結構上屬於治理和實用型工具,而非收益分享型權益。

簡而言之,質押層能夠創造大量手續費,但代幣持有者往往無法直接獲取這些收益。除非通過明確的價值累積機制、更清晰的回購規則,或通過可信的治理實現對變現的控制,否則市場仍會將 LST 代幣更多地視為協議 「訪問密鑰」,而非經濟引擎的所有權憑證。

這種估值折價還存在一個更深層的結構性原因:LST 的手續費和收入幾乎完全取決於其追蹤的底層資產。當 ETH 價格上漲時,質押收入增加;當 ETH 網絡活動放緩時,質押收入則下降。這使得 LST 的經濟表現與底層資產高度相關,而非源於任何獨特的協議alpha。

對用戶而言,這會引出一個簡單的問題:既然持有 ETH 本身就能更直接地捕捉相同的上漲潛力,為何還要持有風險更高、無直接現金流索取權的治理或實用型代幣?除非 LST 代幣能明確實現價值與底層資產價格走勢的脫鉤,或提供超越被動相關性的差異化收益,否則這種權衡將繼續限制市場對其的估值。

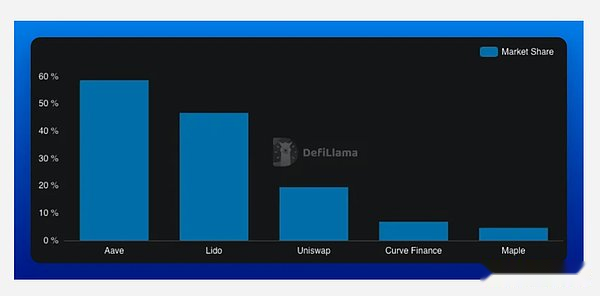

造王者

幕後操縱者不僅持有資產,更能推動所在領域的核心經濟活動。

-

Aave 佔據了 DeFi 領域 58.65% 的借貸份額(212.6 億美元),是生態系統的主要信貸來源;

-

Lido 在流動性質押鎖倉總價值中佔據 46.69% 的主導地位(257.4 億美元),是質押 ETH 的流動性基石;

-

Uniswap 捕獲了 20.75% 的 DEX 總交易量(日交易量 25.3 億美元),仍是 DeFi 中交易活躍度最高的平臺。

數據表明,Aave 和 Lido 已在各自領域實現 「飛速發展」,控制了近一半或更多的市場份額。然而,Uniswap 的交易量 – 鎖倉總價值效率、Maple 對機構借貸的捕獲,以及 Curve 重新掌控穩定幣流動性的表現,都指向了同一個趨勢:市場份額正越來越多地通過專業化功能贏得,而非單純依賴被動的資產累積。

2025 年真正揭示了以太坊的什麼?

2025 年的以太坊並未變得更喧囂,而是更緊緻。鎖倉總價值降溫,手續費飆升,權力集中 —— 網絡正從投機性的無序擴張,轉向更難偽裝的狀態:經濟密度。

Aave、Lido 和 Uniswap 仍處於生態核心,是信貸、質押和價格發現的默認選擇。但生態邊緣的變化才是信號所在:Curve 重新奪回穩定幣領域的引力,Fluid 以不同的架構吸引資金流,Maple 則證明了非 2021 年 DeFi 模式的鏈上信貸存在真實需求。

2025 年的以太坊,核心敘事已不再是吸引資本,而是讓已有的資本產生收益。