作者:Clow

市值1840亿美元的Tether(USDT),是加密市场的流动性基石,日交易量常常超过比特币与以太坊总和。但这个数字美元帝国,正在遭遇前所未有的三重危机。

2025年第四季度, 标准普尔将其评级降至最低“弱”等级 ;BitMEX创始人 Arthur Hayes警告 黄金和比特币持仓跌30%将致其破产 ; 联合国与消费者组织 指控USDT已成为东南亚诈骗、洗钱网络及受制裁实体的首选工具 。

Tether究竟是坚不可摧的堡垒,还是摇摇欲坠的巨人?

标普给出死刑判决

2025年11月,标普将Tether评分从“4(受限)”砍到“5(弱)”——评级体系最低分。

对于受严格合规限制的机构投资者,持有“弱”评级资产,等于在董事会上自杀。

标普理由直接 : Tether疯狂加仓高风险资产。

数据不会说谎。根据2025年第三季度鉴证报告, 高风险资产占比从17%飙升到24% 。 每100美元USDT背后,有24美元押在比特币、黄金、神秘贷款和“其他投资”上:

-

比特币 : 98.5亿美元

-

黄金等贵金属 : 129亿美元

-

担保贷款 : 146亿美元

-

其他投资 : 39亿美元

关键数据: Tether的股本缓冲约68亿美元,而比特币持仓超过了这个数字。

“ 如果比特币价格大幅下跌,结合其他高风险资产贬值,Tether储备覆盖率将跌破100% ” ,标普毫不客气地写道。

作为对比,Circle(USDC)获“强”评级,因为几乎全部由美国国债和银行存款支持。

而Tether更像激进的宏观对冲基金,用美债赚利息的同时,把利润投向比特币和黄金,押注美元长期贬值。

Tether CEO Paolo Ardoino硬刚回应: “ 我们自豪地接受你们的厌恶 (We wear your loathing with pride)” 。

他有底气: Tether手握超过1000亿美元美国国债,年化收益率4-5% ,躺着每年赚数十亿美元。传统银行哪个不是高杠杆运作?Tether好歹全额储备。

但市场不会因硬气改变规则。标普降级,已在机构投资者合规清单上画了大叉。

一个交易员的末日推演

Arthur Hayes给Tether算了笔账——简单到残酷。

逻辑建立在小学公式上: 股本 = 总资产 – 总负债

根据会计师事务所BDO发布的Tether2025年第三季度数据报告:

-

总资产 : 1812亿美元

-

总负债 : 1744亿美元

-

股本缓冲 : 68亿美元

Hayes盯上资产端的“危险品”: 228亿美元的比特币和黄金。

压力测试: 如果同时下跌30%,Tether损失 228亿 × 30% = 68.4亿美元 ,恰好清零全部股本。

30%不是极端假设。2020年3月12日,比特币暴跌40%,2022年LUNA崩盘跌35%。在加密市场,这是很可能面临的现实。

但反击很快到来。

前花旗分析师Joseph Ayoub指出,Hayes忽略了关键: Tether有台印钞机。

1350亿美元美债,年化4% , 意味着每月躺赚4.5亿美元 。即使账面亏损68亿,15个月就能填补。前提是: 别遭遇大规模挤兑 。

更关键的是,Tether有1400亿美元流动性资产。即使遇到500亿美元赎回(远超FTX崩盘规模),也可通过抛售美债应对,不必低位贱卖比特币。

只要市场不同时暴跌和挤兑,Tether就能撑过去。

但危机往往结伴而行。2008年雷曼就是这样倒下: 市场暴跌+流动性枯竭+交易对手拒绝合作。

Tether已不再是“稳定币”,而是带杠杆的宏观对冲基金。

工具的原罪?

2025年,针对Tether的舆论战达到新高度。

消费者组织在时代广场、全美电视网狂轰滥炸, 指控Tether是“ 犯罪分子首选货币 ” 。联合国UNODC报告揭露USDT在东南亚犯罪中的角色。

Elliptic调查显示, 柬埔寨“汇旺担保”平台相关钱包处理了超110亿美元交易,绝大部分是USDT 。 这个“犯罪界的亚马逊”,提供洗钱、假护照、被盗账户等一站式服务。

数据真实,案例存在。但问题是: 这些指控公平吗?

换个角度看,美元现钞同样是全球犯罪网络首选。墨西哥毒贩、哥伦比亚卡特尔、中东恐怖组织,哪个不用美元交易?但没人因此指控美元是“犯罪工具”。

因为大家明白: 工具本身是中性的,关键在于使用者。

菜刀可以切菜,也可以伤人,但你不会因此禁止所有人使用菜刀。

USDT也在为数百万合法用户提供服务:

-

避险工具 : 阿根廷、土耳其等高通胀国家,民众用USDT保护财富不被本币贬值吞噬;

-

跨境支付 : 全球数百万自由职业者、跨境电商通过USDT低成本转账;

-

市场基础设施 : 支撑全球数千万投资者的日常交易。

更讽刺的是,USDT实际扮演“美元数字大使”角色,帮助美元扩大全球影响力。

每发行1枚USDT,市场对美元资产需求就增加1美元。Tether持有超1000亿美元美国国债,相当于中等国家储备规模。某种意义上,Tether是美元霸权在数字世界的延伸。

Tether深知处境,积极配合执法,主动冻结涉嫌犯罪钱包,配合TRM Labs成立“T3金融犯罪部门”,配合FBI、DOJ将数犯罪分子绳之以法。

从这个角度看,Tether的努力应该得到认可,而非一味指责。

真正问题不是USDT这个工具,而是: 如何在不扼杀创新的前提下建立有效监管?如何在打击犯罪和保护合法用户间找到平衡?

华盛顿的两难选择

对美国政府来说,Tether是复杂的存在。

一方面,USDT被用于规避制裁、洗钱,触犯国家安全红线。

另一方面,USDT在全球扩大美元影响力。在美国传统银行体系无法触及的地区——从拉美到非洲,从东南亚到中东——USDT成为美元的“数字代理人”。

禁掉Tether,等于把这些地区美元需求拱手让给竞争对手。

这是两难选择。

Tether的策略明确 : 一边积极配合执法,证明自己是“盟友”;一边寻求地缘政治庇护,投资萨尔瓦多,与这个将比特币定为法币的国家深度绑定。

但美元清算最终控制权,掌握在华盛顿。如果财政部OFAC将Tether列入制裁名单,全球任何与USDT交互的实体都将面临二级制裁。

更微妙的是,Tether的1000多亿美元美债,托管在华尔街经纪商Cantor Fitzgerald手中。如果政府下令冻结,“超额储备”将一夜之间变成无法触及的数字。

讽刺的是, Tether持有美债越多,对美国监管依赖就越深 。 它以为在买“安全资产”,实际是把命脉交到华盛顿手中。

小结

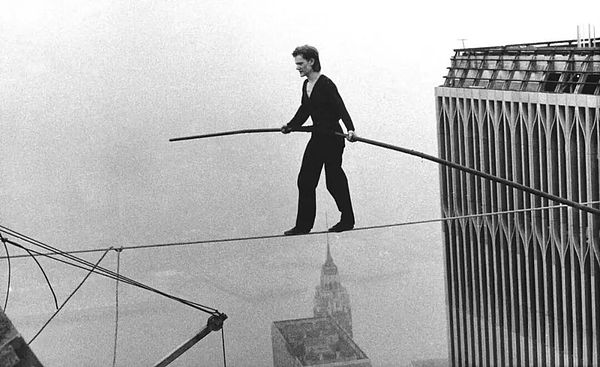

2025年的Tether,正站在钢丝上。

财务角度看,Tether目前并未资不抵债。标普降级、Hayes推演指出的是潜在风险——资产结构确实脆弱,风险敞口上升。但只要不发生“暴跌+挤兑”完美风暴,庞大利息收入和流动性储备足以穿越周期。

真正不确定性在于华盛顿态度。

USDT作为工具本身是中性的,就像美元、黄金、AI,既可被合法使用,也可被滥用。关键不在禁止工具,在于如何监管使用者。

Tether的努力——冻结犯罪账户、配合执法、建立合规体系——应得到认可。但在地缘政治博弈中,理性往往让位于政治需要。

对普通投资者, 持有USDT不等于持有美元现钞 。 它更像包含比特币波动风险、信用风险、地缘政治风险的“高收益债券”。你享受流动性便利和全球可达性,也要承担监管冲击风险。

标普降级和Hayes警告不是让你立刻抛售,而是提醒: 风险溢价已经变了。

USDT依然是加密市场不可或缺的基础设施,依然为全球数百万用户提供价值。但它的命运,不仅取决于财务报表,更取决于华盛顿政治天平最终倒向哪边。

因为这个市值1840亿美元的数字美元帝国,正在走钢丝。

一阵风,就可能让它坠落。