特朗普政府正积极探讨推动他国采用美元作为主要货币,以对抗去美元化趋势。白宫经济顾问委员会、国家安全委员会、国家经济委员会、财政部等多部门已与约翰·霍普金斯大学教授史蒂夫·汉基(Steve Hanke)举行闭门会议,制定系统性美元推广战略。汉基作为全球货币化领域权威,曾主导黑山(1999年)和厄瓜多尔(2000年)美元化进程,并设计爱沙尼亚、立陶宛、保加利亚、波斯尼亚、阿根廷(准货币委员会)等五国货币委员会制度,其观点对理解当前政策动向具有关键参考价值。

一、去美元化威胁的现实评估

截至2025年11月,全球外汇储备中美元占比已降至58.4%(IMF COFER数据,2025Q3),较2021年峰值59.2%进一步下滑。同期,人民币国际化加速,SWIFT系统人民币支付占比升至4.12%(2025年10月),较2020年翻倍。金砖国家(BRICS+)内部贸易中,非美元结算比例已达36%(巴西央行2025年报告),其中中俄双边贸易95%以上以本币结算。

俄罗斯外储美元资产自2018年以来锐减78%,中国持续增持黄金(2025年10月央行黄金储备达2,312吨,占外储12.8%),并推动“一带一路”沿线国家以人民币计价能源合约。2025年8月,沙特首次以人民币结算500亿美元石油出口,标志石油美元体系裂痕扩大。

特朗普团队将此视为国家安全威胁。白宫内部评估显示,若美元储备货币地位降至50%以下,美国年均可节省的“铸币税”将减少约1,200亿美元,相当于GDP的0.4%。更严重的是,美元融资成本上升将放大联邦债务压力——2025财年利息支出已达1.18万亿美元(CBO预测),占联邦收入22.3%。

二、美元推广的三种制度路径

汉基向政府提交的政策框架包含三层次美元国际化机制:

1. 官方美元化(Official Dollarization)

完全废弃本国货币,以美元作为法定货币、记账单位和税收支付工具。目前全球已有厄瓜多尔(2000年)、萨尔瓦多(2001年)、津巴布韦(2009年部分)、东帝汶、帕劳、马绍尔群岛等采用。巴拿马自1904年起实现官方美元化,过去120年未发生银行危机。

优势 :

-

消除货币错配风险,终结恶性通胀(厄瓜多尔1999年通胀96%,2001年降至4%,2025年为-0.2%)。

-

吸引外资回流,终结资本外逃循环。

-

降低主权违约概率(巴拿马百年无违约记录)。

实施条件 : 仅需央行持有足够 毛外汇储备 覆盖 货币基础(M0) ,而非净储备为正。阿根廷央行2025年10月毛储备约280亿美元,M0约220亿美元,理论上具备转换能力。

2. 美元挂钩货币委员会(Currency Board)

保留本国货币符号,但以固定汇率与美元挂钩,货币发行100%由美元储备支持。汉基主导的保加利亚(1997年)货币委员会将列弗与德国马克(后欧元)挂钩,通胀由1996年1,081%降至1998年1%。

优势 :

-

保留货币主权象征,便于政治接受。

-

强制财政纪律,政府无法通过央行透支融资。

-

可作为美元化过渡方案。

最新案例 : 2025年黎巴嫩央行正与美国谈判建立美元挂钩货币委员会,拟以1:150,000固定汇率替换崩盘的黎镑(黑市汇率已达1:100,000)。

3. 私营稳定币(GENIUS Act框架)

2025年7月通过的《GENIUS Act》要求美元稳定币发行人100%持有美国国债或现金等价物储备,并接受财政部监管。截至2025年11月,符合GENIUS标准的稳定币总市值达2,860亿美元(Fed数据),较2024年增长312%。

机制 : 每发行1枚稳定币,需对应存入1美元国债,形成“私营货币委员会”。

财政效应 : 2025财年新增国债需求约1,100亿美元,压低10年期美债收益率约8个基点(摩根士丹利测算)。

三、目标国家筛选与优先级排序

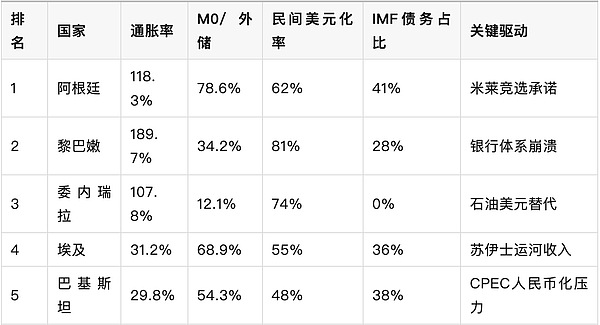

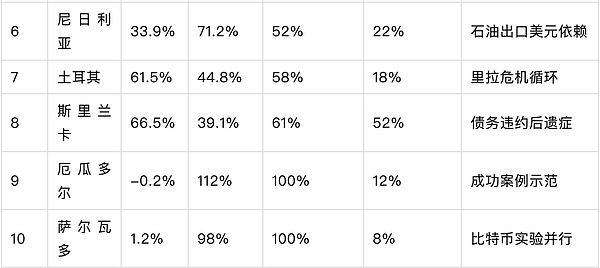

汉基对全球200余央行进行八维评估(通胀率、外储覆盖率、资本外逃指数、美元化民间使用率、IMF债务占比、政治稳定性、区域示范效应、特朗普个人关系),筛选出50个高潜力国家。前十名如下(2025年11月数据):

阿根廷优先级分析 :

-

2025年资本外逃累计达1,770亿美元(汉基-弗兰克·瓦罗模型),占累计债务76%。

-

若实现美元化,预计首年GDP增长8.3%(类似厄瓜多尔2000年效应),吸引回流资本400-600亿美元。

-

米莱政府虽受IMF压力推迟计划,但特朗普亲自干预可迫使IMF让步(类似2000年厄瓜多尔案例)。

四、区域连锁反应预测

南美多米诺骨牌 : 阿根廷美元化将触发区域示范效应。

-

玻利维亚(通胀42%)民间美元化率已达67%,央行储备仅够覆盖M0的41%。

-

秘鲁(通胀38%)国会已于2025年9月启动美元化可行性研究。

-

巴西央行行长2025年10月表态“不排除货币委员会选项”。 汉基预测:若阿根廷2026年完成美元化,南美洲80%国家将在2030年前实现官方或准美元化。

中东能源锚定 : 埃及若采纳美元挂钩货币委员会,苏伊士运河收入(年均90亿美元)将全额美元化,带动海湾国家加速去人民币化。2025年11月,科威特已重启与美国谈判恢复1961年废弃的美元挂钩。

五、稳定币的战略配角作用

GENIUS Act稳定币虽非主轴,但构成重要补充:

-

微观渗透

在委内瑞拉,USDT日交易量达1.2亿美元,占GDP的0.4%,成为事实上的平行货币。

-

技术外溢

Circle公司2025年推出GENIUS合规USDC,在尼日利亚渗透率达28%,压低奈拉黑市溢价。

-

财政红利

稳定币储备全部投资美债,2025年新增需求相当于美联储QE规模的15%,有效对冲中国减持美债(2025年前三季度减持1,800亿美元)。

六、黄金在美元霸权周期中的定位

2025年11月6日,伦敦金现货价为4,126美元/盎司,较2024年初上涨87%。汉基基于“可支配收入占比法”预测牛市顶点为6,000美元/盎司,对应人均可支配收入10%(1980年峰值水平)。

驱动因素 :

-

地缘资产冻结循环:1979年伊朗、2022年俄罗斯、2025年潜在中东新冻结。

-

央行购金潮:2025年前10月全球央行净购金1,186吨,创历史纪录(世界黄金协会)。

-

美债信用溢价:10年期美债/TIPS利差升至2.81%,暗示通胀预期与违约风险并存。

期权市场信号 : 2025年11月24日到期COMEX黄金期权,未平仓合约中:

-

看涨4,000美元以上:8,514张(85.14亿美元)

-

看跌4,000美元以下:4,812张(48.12亿美元) 看涨/看跌比例1.77:1,显示机构押注巩固在4,000美元平台。

七、制度性障碍与突破路径

1. IMF阻力

IMF对美元化持结构性反对(2025年阿根廷、2000年厄瓜多尔案例)。但美国作为最大股东(投票权16.5%)可通过执行董事会施压。特朗普或效仿里根1980年代,威胁削减IMF美方出资(2025年份额320亿美元),迫其转变立场。

2. 央行资产负债表障碍

传统观点要求净储备为正,实则只需毛储备覆盖M0。黎巴嫩央行2025年净储备为-420亿美元,但毛储备达180亿美元,足以支撑1:150,000挂钩。

3. 政治交易成本

美元化需放弃铸币税(约占GDP 1-2%)。可通过以下补偿:

-

美国提供10年期低息贷款(类似1997年保加利亚6亿美元过渡贷款)。

-

开放农产品出口配额(阿根廷大豆、牛肉)。

-

军事基地协议(厄瓜多尔曼塔基地重启谈判中)。

八、政府关门与财政纪律的宪法方案

2025年美国联邦政府面临史上最长关门风险(CBO预测若无协议将持续至2026年3月)。汉基提出《瑞士债务刹车》宪法修正案:

-

联邦支出增速不得超过真实GDP增长率。

-

赤字仅限周期性调整,结构性赤字为零。

-

由36州触发Article V制宪会议(需34州,已达标),绕过国会阻力。

国际镜像效应 : 美元化国家因无央行融资通道,自动实现财政直筒夹克。厄瓜多尔2025年财政赤字仅占GDP 0.8%,公共债务/GDP比42%,远优于阿根廷(142%)。

九、结论:美元霸权的结构性重塑

特朗普政府的美元推广战略并非零和博弈,而是通过制度输出实现多方共赢:

-

美国

巩固铸币税、压低融资成本、遏制中国金融扩张。

-

目标国

终结恶性通胀、吸引资本回流、打破违约循环。

-

全球体系

提供公共产品,稳定新兴市场金融。

若阿根廷2026年率先突破,南美美元化浪潮将重塑全球货币版图。结合GENIUS Act稳定币渗透与黄金战略储备,美国可在2030年前将美元储备占比稳定在55%以上,成功逆转去美元化趋势。