Autor: Arndxt; Quelle: X, @ARRNDXT_XO;Zusammenstellung: Shaw Bitchain Vision

Die größte strukturelle Offenbarung ist, dass Kryptowährungen nicht vom Makro entkoppelt werden.

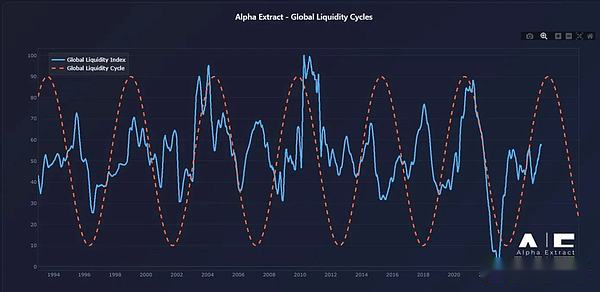

Der Zeitpunkt und die Skala der Liquiditätsrotation, die Richtung der Zinssätze in der Federal Reserve und das institutionelle Adoptionsmodell bestimmen, wie sich der Zyklus entwickelt.

Im Gegensatz zu 2021 wird die bevorstehende Altcoin -Saison (falls dies erscheint) langsamer, selektiver und institutionell fokussierter.

Wenn die Fed Liquidität durch Zinssenkungen und Anleihenemissionen liefert, könnte 2026 der größte Risikozyklus seit 1999-2000 sein, und Kryptowährungen werden davon profitieren, wenn auch robuster und weniger explosiver.

1. Fed politische Unterschiede und Marktliquidität

1999 erhöhte die Fed die Zinssätze um 175 Basispunkte, während der Aktienmarkt im Jahr 2000 auf ihren Höhepunkt stieg.Jetzt erwarten die Vorwärtsmärkte erwarten, dass die Zinssätze erheblich gesenkt werden: Eine Zinssenkung von 150 Basispunkten bis Ende 2026. Wenn sie erreicht werden, wird dies ein Umfeld bedeuten, in dem die Liquidität anstelle des Liquiditätsverbrauchs erhöht wird.

Das Marktumfeld im Jahr 2026 kann dem Risiko -Appetitmuster im Jahr 1999/2000 ähnlich sein, aber der Zinstrend ist das Gegenteil.Wenn dies der Fall ist, kann 2026 die „aktualisierte Version von 1999/2000“ sein.

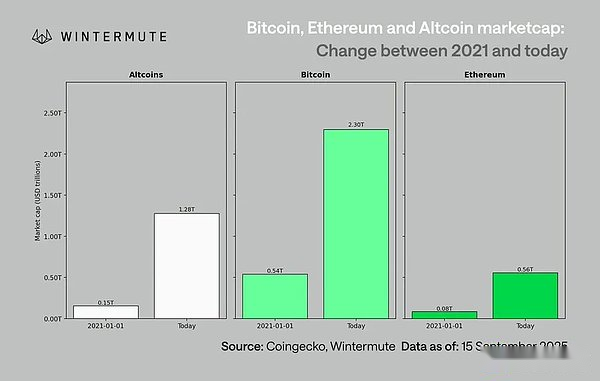

2. Neuer Hintergrund des Kryptowährungsmarktes (im Vergleich zu 2021)

Vergleich der aktuellen mit dem vorherigen Hauptmarktzyklus:

-

Strengere Kapitaldisziplin: Höhere Zinssätze und anhaltende Inflationstruppenanleger, selektivere Risikomaßnahmen zu ergreifen.

-

Wiederholt den Liquiditätsschub während der Covid-19-Pandemie nicht: In Ermangelung eines M2 -Anstiegs muss Adoption und Verteilung die treibende Kraft für das Wachstum werden.

-

Die Marktgröße vergrößert zehnmal: Eine größere Marktkapitalisierungsbasis bedeutet eine tiefere Liquidität, aber es besteht weniger Chancen, eine übermäßige Rendite von 50 bis 100 Mal zu erzielen.

-

Institutionelle Liquidität: Mit der Konsolidierung der Mainstream- und institutionellen Adoption sind Kapitalströme stabiler, was der langsamen Rotation und Integration von Vermögenswerten und nicht der gewalttätigen Drehung zwischen den Vermögenswerten förderlich ist.

3. Bitcoins Verzögerung und Liquiditätsübertragung

Die relative Liquiditätsleistung von Bitcoin, da neue Liquidität von kurzfristigen kurzfristigen Staatsanleihen und Geldmärkten absorbiert wird.Kryptowährungen liegen am weitesten Ende der Risikokurve und können nur dann davon profitieren, wenn die Liquidität stromabwärts fließt.

Ein Katalysator für eine hervorragende Leistung von Kryptowährungen:

-

Bankdarlehenserweiterung (ISM -Index> 50).

-

Die Geldmarktfonds fließen nach Zinssenkungen aus dem Geldmarkt.

-

Die US-amerikanischen Staatsanleihen geben langfristige Anleihen zu niedrigeren langfristigen Zinssätzen aus.

-

Die Schwächung des US -Dollars erleichtert den globalen Finanzierungsdruck.

Wenn diese Faktoren freigeschaltet werden, steigen die Kryptowährungen in der Regel später im Wirtschaftszyklus, später als Aktien und Gold.

4. Risiken mit der Benchmark -Situation ausgesetzt

Trotz dieses optimistischen Liquiditätsrahmens besteht immer noch einige potenzielle Risiken:

-

Langfristige Zinssätze steigen (verursacht durch geopolitische Druck).

-

Die Stärkung des Dollars hat zu einer Verschärfung der globalen Liquidität geführt.

-

Die Kreditvergabe ist schwach oder die Kreditbedingungen verschärfen.

-

Liquidität stagniert in Geldmarktfonds, anstatt sich auf riskante Vermögenswerte zu verlagern.

Der nächste Zyklus wird eher durch strukturelle Integration von Kryptowährungen in den globalen Kapitalmärkten als durch spekulative Liquiditätsschocks definiert werden.

Da institutionelle Kapitalzuflüsse, ein umsichtiges Risiko und politische Liquiditätsverschiebungen dazu neigen, sich auszurichten, kann 2026 die Relevanz des Zyklus von Kryptowährungen vom Boom zu Büste zum System markieren.