龙玥,华尔街见闻

上周五,美国总统特朗普在社交媒体上的一篇关于关税威胁的帖文,像一颗重磅炸弹,引发了加密货币市场的一轮惨烈“洗血”行情。

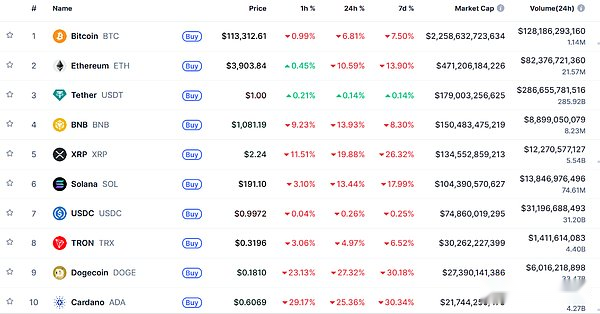

比特币价格周五从逾12.6万美元历史高点大幅回落,一度失守11万美元关口,当天跌幅达13.5%。以太币一度暴跌逾17%,瑞波币和狗狗币则更是暴跌逾30%。

加密货币市场总市值在数小时内蒸发近8000亿美元。据统计,全网杠杆头寸清算总额超过200亿美元, 被业内描述为“加密货币历史上最大的清算事件。 ”

而当市场最需要流动性时,部分中心化交易所(CEX)却掉了链子 。在清算高峰期,币安等交易所出现系统延迟和交易中断,大量用户报告无法执行订单或管理仓位,导致损失扩大。

社交媒体上充斥着对币安的愤怒情绪,指责其在关键时刻“拔掉网线”。此次事件不仅暴露了中心化交易所在极端行情下的技术瓶颈,也再次点燃了关于中心化与去中心化金融(DeFi)风险抵御能力的辩论。

与此同时,有观点直指此次暴跌并非简单的市场行为,而是一场利用币安系统漏洞、由特定资产脱锚引发的“定点攻击”。

一场“铁索连舟”式的清算

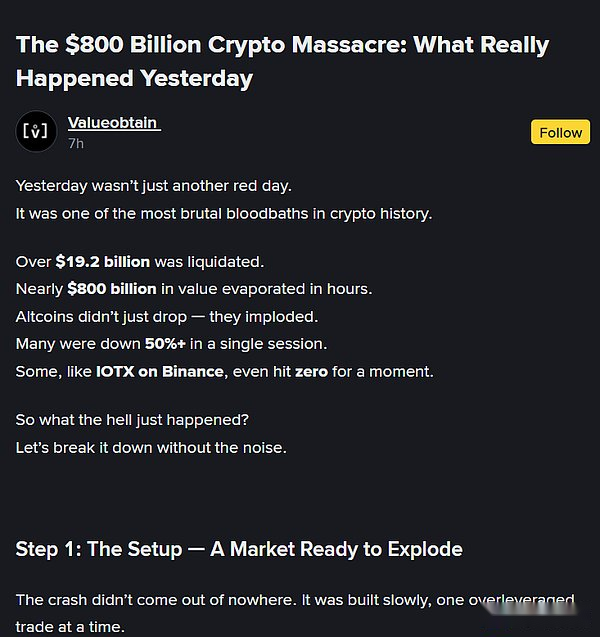

根据币安广场上一篇广为流传的帖子分析,这次崩盘并非毫无征兆,而是在一个高度杠杆化的市场环境中缓慢酝酿的。

帖子指出,首先, 市场早已是一个“滴答作响的定时炸弹” ,其特点包括:交易员普遍采用高杠杆做多、未平仓合约量处于危险高位、以及大量低质量代币上市导致流动性被稀释。

特朗普的关税威胁成为了引爆这一切的“外部火花” 。传统市场首先做出反应,比特币和以太坊紧随其后,而本就脆弱的山寨币则瞬间崩溃。

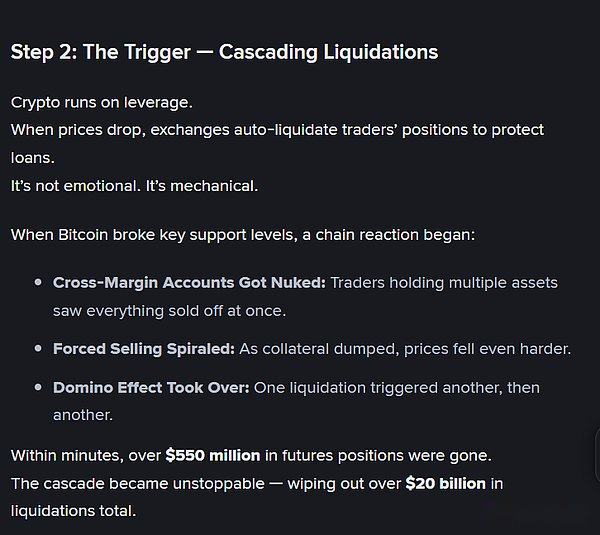

其次是连锁反应的“触发”。加密货币市场运行在杠杆之上,当价格跌破关键支撑位时,交易所的自动清算机制便开始启动 。这并非情绪化的抛售,而是交易所为保护自身贷款而自动执行的程序。

帖子描述了爆仓连锁反应的具体细节:

-

首当其冲的是,采用交叉保证金的账户因部分资产价格下跌而被整体强制平仓,其抵押品(collateral)被系统强制卖出;

-

接着,强制抛售的抵押品进一步打压价格,形成了“一次清算触发另一次清算”的瀑布效应。

数据显示,在短短几分钟内,就有超过5.5亿美元的期货头寸消失,最终导致了总额超200亿美元的清算惨案。

宕机风波:中心化交易所遭遇信任危机

在市场最需要流动性与稳定性的时候,部分加密货币中心化交易所(CEX)的表现却不尽人意。

据Cryptopolitan报道,多家中心化交易所在清算期间遭遇了严重的系统拥堵,导致应用程序冻结、订单簿卡顿,部分用户甚至在市场剧烈波动时被锁定账户,无法进行任何操作。

除币安外,Coinbase和Robinhood等平台也报告了类似问题。

与此形成鲜明对比的是,去中心化金融(DeFi)平台平稳地通过了这次压力测试。据报道,Uniswap和Aave等去中心化交易所(DEX)在市场动荡中未出现任何技术问题或服务中断。

其中,Aave平台在无人为干预的情况下,完美处理了1.8亿美元的清算;而Uniswap则处理了近90亿美元的交易量。这一表现差异,使得行业对中心化平台的信任度再次受到考验。

“定点攻击”还是系统缺陷?全球第三大稳定币严重脱锚

随着更多细节浮出水面,一种关于此次崩盘是针对币安的“定点攻击”的理论开始获得关注。

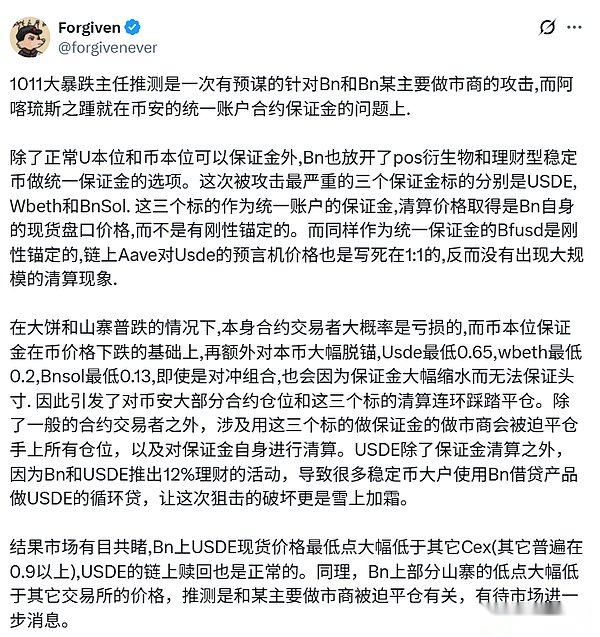

Conflux网络公司的高管Forgiven在社交平台发文称, 此次事件可能是一次针对币安统一保证金(Unified Margin)系统的协同攻击 。该系统允许交易者混合使用多种资产作为保证金。

然而,这种灵活性在市场剧烈波动时却变成了风险传导渠道。随着作为保证金的资产USDe、BNSOL和WBETH脱锚,抵押品价值崩溃,将触发了大规模的强制清算。

Forgiven指出, 攻击者可能利用了这一点,在币安上集中打压USDe、BNSOL和WBETH等特定资产的价格,使其发生严重脱锚 。数据显示,全球第三大稳定币——USDe在币安上的价格一度跌至0.65美元,而同期在其他平台的价格仍为0.90美元。

Forgiven认为,多个另类代币仅在币安上出现极端跌幅,是主要做市商的对冲投资组合被击穿的迹象。

币安成为众矢之的

无论背后原因为何,作为全球最大的交易所,币安已成为此次风波中用户批评的焦点。

大量用户声称在市场暴跌期间遭遇了账户冻结、止损订单失效等问题 。更严重的是,Enjin(ENJ)和Cosmos(ATOM)等代币在币安上出现“闪崩”,价格瞬间归零后又迅速反弹。这引发了用户关于市场操纵的指控,认为平台在混乱中牟利。

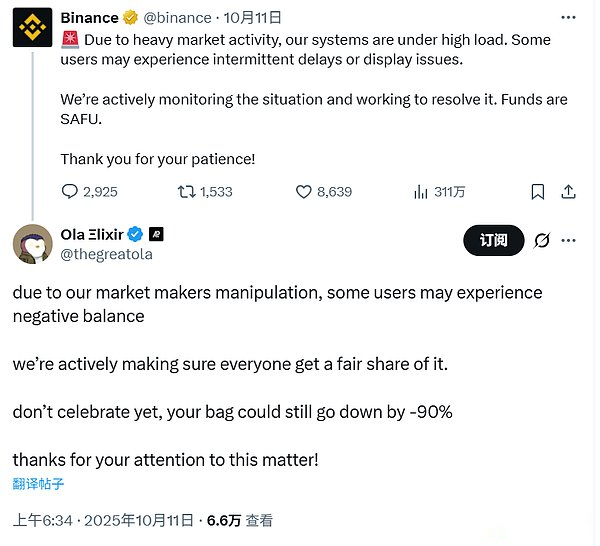

对此,币安承认是“剧烈的市场活动”导致了系统延迟和显示问题,并向用户保证“资金是安全的(SAFU)”。目前,币安表示其系统已恢复上线。

然而,这并未平息社区的怒火。批评者呼吁监管机构介入调查,而这已不是币安首次因类似事件面临指控。

最终,这场由杠杆驱动的崩盘虽然残酷,却也清除了市场中积累的过度风险。正如历史上多次发生的那样,去杠杆过程是市场周期的一部分,未来也会继续。

但这一次,中心化交易所和去中心化交易所的风控问题会持续成为焦点。