导语:一年时间,从白皮书到争议中心

World Liberty Financial(WLFI)于 2024 年 8 月 26 日正式宣布成立 ,当时特朗普家族通过社交媒体和官方声明首次公开了该项目。短短几周后,项目在 9 月 16 日 发布白皮书 ,并于 10 月启动代币预售 。

自此, WLFI 以惊人的速度进入市场视野:2025 年上半年推出 USD1 稳定币,随后绑定上市公司 ALT5 Sigma,并在 9 月 1 日正式发射治理代币 $WLFI 。短短一年间,它从一个政治家族主导的新项目,成长为全球媒体、投资者、监管部门与社区都无法忽视的“现象级样本”。

WLFI 的故事并不只是一个新币的价格过山车,它同时承载了 稳定币实验、财富效应、政治符号与治理悖论 四重叙事。本报告将从这四个角度出发,全面解析 WLFI 的兴起与隐忧。

主线一:USD1 与跨链结算层 — — 从“能跨”到“被用”

1.1 USD1 的设计初衷

USD1 是 WLFI 的核心稳定币,承担生态的“结算层”角色。其最大卖点是安全、透明和合规:

-

托管 :由 BitGo 管理储备。

-

审计 :Crowe LLP 每月出具审计报告。

-

储备构成 :截至 2025 年 6 月底,储备规模 22.07 亿美元,其中 85% 为政府货币市场基金,15% 为现金或等价物,且存在超额抵押。

-

目标 :避免算法稳定币常见的“死亡螺旋”,同时提升机构投资者信任度。

这种组合更接近 USDC/USDT 模式,而非 Terra UST 式的算法稳定币。

1.2 跨链技术与生态渗透

WLFI 在 9 月 1 日宣布整合 Chainlink CCIP(跨链互操作协议),支持 Ethereum、Solana、BNB Chain 等主流公链的安全转移。CCIP 采用 跨链代币标准(CCT),为 USD1 的多链流通提供技术保障。

CMC 与多家媒体报道确认,USD1 已在 Solana 上落地,并与 Raydium、Kamino 等流动性协议合作。这种跨链布局意味着 USD1 有潜力成为多链 DeFi 的通用结算货币。

1.3 实际应用:从叙事到用量

然而,真正决定 USD1 价值的并非“能跨”,而是“被用”。目前的应用包括:

-

借贷 :以太坊上的 Dolomite 接入 USD1 作为核心抵押品。

-

LP 与流动性 :BNB 链上的 Lista DAO 与 Pancake 建立 USD1 流动池。

-

质押与跨链 :StakeStone 提供质押收益与跨链流动性。

-

RWA 合作 :与 Ondo、Plume 等项目尝试将 USD1 嵌入链上美元债基与 RWA 公链。

未来的关键在于: 以 USD1 计价的真实交易与借贷规模是否持续增长 。如果它仅停留在“政治叙事”与“技术演示”层面,无法形成高频结算流动,那么其基础价值仍存疑。

1.4 研究启示

对研究者而言,USD1 的价值可通过一个新指标来衡量:

Stable Utilization Ratio(SUR) = USD1 在 DeFi 生态中的实际结算额 ÷ 储备规模 。

如果 SUR 能从当前的个位数逐步提升到 >50%,那么 USD1 的地位才算真正稳固。

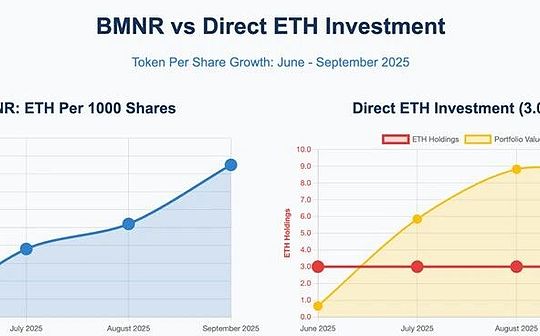

主线二:代币经济与初始流通的“认知错位”

2.1 TGE 上线与价格表现

-

时间:2025 年 9 月 1 日。

-

初始价格:约 0.20 美元。

-

最高点:约 0.32 美元。

-

首日回落:至 0.225 美元。

-

完全稀释估值(FDV):高达 231 亿美元。

-

实际流通量:246.7 亿枚,占总供应量的 24.7%。

市场原本预期初始流通量为 30–50 亿枚,结果实际流通量高出 8 倍,直接导致价格承压。

2.2 信息披露与投资者误解

WLFI 官方强调“公平发射”:

-

无提前代币转移 。

-

创始团队不卖 。

-

优先零售投资者 。

但在“解锁节奏”上存在信息差。虽然部分解锁代币(生态/战略储备)短期不流通,但市场仍将其计入“可抛压”,形成悲观情绪。这种“认知错位”导致了上线后 40% 的快速回调。

2.3 烧毁与通缩叙事

-

9 月 2 日:官方发起治理提案,将 100% 国库流动性费用用于回购和烧毁代币,打造通缩模型。

-

9 月 3 日:执行 4700 万 WLFI 烧毁,约占供应的 0.19%。

-

链上动作:多签协议完成销毁,并从市场回购约 200 万美元代币。

尽管动作频频,但市场普遍认为效果有限,批评其“杯水车薪”。

2.4 巨鲸与财富效应

-

早期投资人 :低价筹码(0.015–0.10 美元)在 TGE 阶段浮盈高达 20 倍。

-

链上数据 :部分早期地址迅速将代币转入交易所套现。

-

特朗普家族 :持有约 206 亿枚 WLFI,账面价值数十亿美元。

这种财富效应进一步加剧了社区的“项目为巨鲸服务”的质疑。

2.5 研究启示

代币经济研究应分为两条曲线:

-

名义解锁曲线 :官方公布的解锁总量。

-

实际可流通曲线 :链上可动用且可能出售的代币量。

两者之间的差距,往往是市场情绪和价格波动的关键。

主线三:“国库+上市公司”绑定与政治符号

3.1 ALT5 Sigma 的介入

WLFI 的特殊之处在于其与上市公司 ALT5 Sigma 的深度绑定:

-

ALT5 Sigma 宣布以 15 亿美元购买 75 亿枚 WLFI,价格约 0.20 美元。

-

ALT5 高管与 WLFI 团队存在交叉任职。

-

媒体称之为“类 MicroStrategy 模式”,即把代币纳入上市公司财务,形成“国库持仓”。

这种安排既提供了正规金融背书,也带来额外合规与审查压力。

3.2 政治符号的流量溢价

-

特朗普家族持仓 :Eric Trump 等人公开支持,家族账面财富数十亿美元。

-

舆论加持 :媒体频繁以“特朗普家族加密帝国”报道,直接拉升市场关注度。

-

风险叠加 :政治事件(如选举周期、监管听证)可能成为价格波动触发点。

这使 WLFI 成为“政治-金融-技术”三重交织的叙事案例。

3.3 董事会变动与合规信号

-

9 月 10 日:Eric Trump 从 ALT5 Sigma 董事降级为“观察员”。

-

影响:消息发布当天,WLFI 跌 7% 至 0.1963 美元。

-

原因推测:与纳斯达克合规沟通有关。

这表明政治与上市公司叙事虽能带来关注,但同样可能因合规问题而迅速反噬。

3.4 研究启示

投资者应将 “政治/舆论日历” 纳入风险模型:

-

竞选节点。

-

监管听证。

-

董事会人事变动。

这些事件往往比技术或代币经济更快触发市场波动。

主线四:去中心化 vs 把关式治理

4.1 黑名单事件

-

9 月 4–5 日:WLFI 将 Justin Sun 的地址(持有约 1.07 亿美元 WLFI)列入黑名单。

-

原因:项目方称为“风险缓解”,防范恶意活动。

-

后果:引发社区对“中心化权限”的担忧,价格暴跌 10%+。

-

Sun 回应:称冻结不合理,并通过 HTX 提供 20% APY 存款,进一步加剧市场疑虑。

4.2 治理模式的本质

WLFI 虽然号称治理代币,但:

-

提案需公司预审 。

-

公司拥有最终否决权 。

-

治理更接近“把关式”而非完全去中心化 。

这种模式在合规层面有优势(能快速应对黑名单事件),但与 DeFi 的去中心化精神背离。

4.3 社区舆论与媒体批评

-

路透社、CoinDesk 等媒体反复强调其“治理集中化”“政治家族获利”的问题。

-

社区将其称为“数字寡头模式”,质疑其只是包装精美的中心化金融。

4.4 研究启示

未来研究应聚焦于“治理权限透明度”:

-

黑名单机制是否公开透明?

-

是否存在申诉/解封机制?

-

治理提案的否决理由是否公开?

如果这些问题长期悬而未决,治理模式将成为 WLFI 的最大结构性风险。

9 月关键事件串联与市场反应

-

9/1:代币上线,价格冲高后迅速回落。

-

9/2–3:烧毁 4700 万枚,提出通缩治理提案。

-

9/4–5:Justin Sun 地址被冻结,争议升级。

-

9/6:价格反弹至 0.2152 美元。

-

9/8:因操纵争议和 HTX 事件,价格暴跌 10%+。

-

9/10:Eric Trump 降级为观察员,价格跌至 0.1963 美元。

整体来看,WLFI 的价格波动更多由 舆论与治理事件驱动,而非纯粹的供需。

投资者/研究者清单(量化监控)

供给侧动作

-

烧毁/回购规模与频率。

-

行动后 24h 与 72h 的价格变化。

治理/权限事件

-

黑名单冻结/解封时间点。

-

舆情与价格的相关性。

跨链与结算使用率(SUR)

-

USD1 在借贷/LP 的结算额。

-

多链活跃地址与留存。

合规/人事变动

-

ALT5/纳斯达克沟通节点。

-

董事会人员调整。

市场结构

-

前十持仓的交易行为。

-

交易所的高收益产品(如 HTX 20% APY)与价格联动。

结语:未来叙事与风险对冲

WLFI 是一个前所未有的案例:它既是稳定币与跨链技术的实验,也是政治家族资本化的象征。其 技术里程碑( CCIP 跨链、USD1 储备) 、代币经济动作 (烧毁与通缩提案)、 治理事件 (黑名单、董事变动)共同塑造了一个“高波动、高争议、高流量”的项目。

未来几个月,WLFI 的走势将取决于:

-

USD1 的真实使用率(SUR) 能否稳步增长。

-

治理事件 是否透明化、减少“中心化操控”的质疑。

-

政治与合规风险 如何被市场消化。

WLFI 或许是加密市场的一次“政治实验”,它提供的不仅是一个投机标的,也是投资者检验 叙事、制度与市场力量 如何交织的绝佳案例。