Das goldene Zeitalter der Wollzieher ist vorbei.

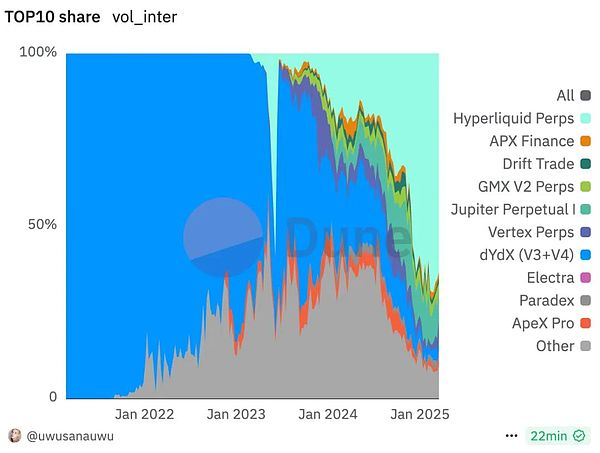

Innerhalb von zwei Jahren stieg der Marktanteil von Hyperliquid von 0,3 % auf 66 % und besiegte dYdX mit einem einfachen und groben Versprechen:97 % der Transaktionsgebühren für den Rückkauf von Token. Es geht nicht mehr darum, Aufgaben auf Galaxy zu erledigen, um Airdrops zu erhalten, sondern die Währungsinhaber teilen direkt die tatsächlichen Vorteile.

Als Uniswap mit der Gebührenteilung begann und Aave den Rückkaufplan startete, durchlief das gesamte DeFi-Ökosystem einen historischen Wandel von „Geld ausgeben, um Volumen zu kaufen“ hin zu „Wertsteigerung“.Die Ära der Token Economics 2.0 ist angebrochen und die Spielregeln wurden komplett neu geschrieben.

Während wir immer noch den Ruhm von dYdX beklagen, hat Hyperliquid still und leise eine perfekte „Usurpation“ vollzogen.

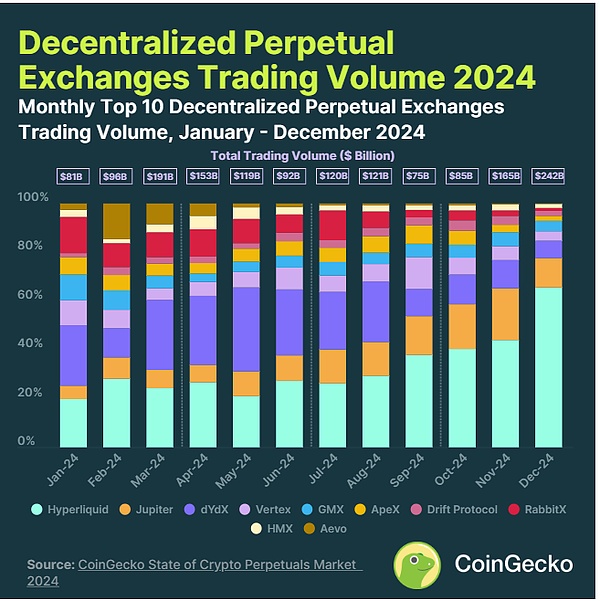

In nur zwei Jahren ist Hyperliquid von einem Marktanteil von 0,3 % auf einen Spitzenwert von 66 % gestiegen und hält derzeit einen dominanten Marktanteil von 64,8 %.Der Marktanteil des ehemaligen Königs dYdX sank von 73 % auf nur noch 4,61 %.

Dies ist nicht nur ein einfacher Marktwettbewerb, sondern auch ein Meilenstein in der Entwicklung der Token-Ökonomie von 1,0 auf 2,0.

Der Aufstieg von Hyperliquid: Mehr als nur eine technologische Revolution

Werfen wir zunächst einen Blick auf die Ergebnisse, die Hyperliquid geliefert hat. Das Transaktionsvolumen wird von 21 Milliarden US-Dollar im Jahr 2023 auf 570 Milliarden US-Dollar im Jahr 2024 steigen, was einer Steigerung um das 25,3-fache entspricht.Das tägliche Handelsvolumen hat sich zwischen 15 und 22 Milliarden US-Dollar stabilisiert und liegt bei 22 Milliarden US-Dollar.Auch die Zahl der Nutzer hat sich verneunfacht, von 31.000 Nutzern auf 300.000 Nutzer.

Hinter diesen Zahlen verbirgt sich ein komplettes duales Innovationssystem aus Technologie + Wirtschaft.

Technologische Innovation: Implementierung von Binance in der Kette

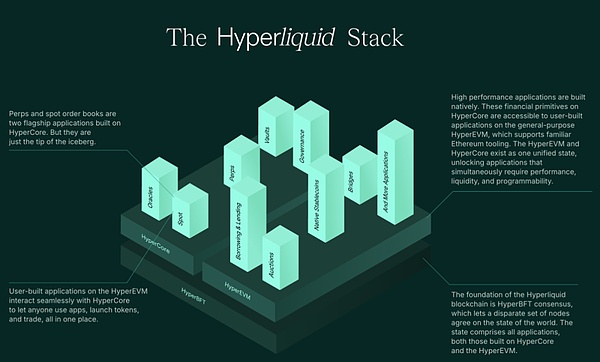

Die technischen Vorteile von Hyperliquid sind wirklich beeindruckend.Es nutzt einen unabhängigen Hyper-BFT-Konsensmechanismus, um eine extrem schnelle Verarbeitungsfähigkeit von 100.000 Aufträgen/Sekunde zu erreichen und gleichzeitig ein vollständig in der Kette liegendes Auftragsbuchmodell aufrechtzuerhalten.Am wichtigsten ist, dass es eine Ausführungsgeschwindigkeit von weniger als einer Sekunde erreicht und so ein Benutzererlebnis erreicht, das dem einer zentralisierten Börse nahekommt.

Aber was Hyperliquid wirklich auszeichnet, ist sein revolutionäres Tokenomics-Design.

Der Niedergang von dYdX: Warum reicht technologischer Vorsprung nicht aus?

Rückblickend war dYdX einst eines der wenigen Projekte mit hervorragenden Produkten und Token-Ökonomie.Im Gegensatz zu Uniswap, das Uniswap Labs Einnahmen verschafft, ermöglicht dYdX den Token-Inhabern, nach der v4-Version tatsächlich Geld zu verdienen – indem sie Einnahmen durch den Einsatz von dYdX-Token erzielen.

Aus architektonischer Sicht war dYdX schon immer technologisch führend.Die V3-Version nutzt StarkWares StarkEx, und die V4-Version wird zum einzigen unbefristeten Vertrags-DEX mit einer unabhängigen Anwendungskette, die ihren eigenen Technologie-Stack vollständig steuert.

Auch Xiao He ist besiegt: der Preis einer unabhängigen Kette

Aber Erfolg ist auch Xiao He, Misserfolg ist auch Xiao He. Die technische Überlegenheit von dYdX wurde schließlich zu seinem Gepäck.

Das erste ist eine Fehleinschätzung des Migrationszeitpunkts.Der Zeitpunkt der Migration von V4 zum Cosmos-Ökosystem ist äußerst heikel.Damals war dYdX bereits führend und hatte vielleicht die Mentalität „Ich kann machen, was ich will“, aber ich hatte nicht erwartet, dass Hyperliquid stark steigen würde.

Der zweite Grund ist die tödliche Verletzung durch Benutzerreibung.Ein unabhängiger Technologie-Stack bringt Autonomie, aber auch enorme Reibungsverluste für den Benutzer.Benutzer müssen sich an das neue Netzwerk anpassen, und in einem hart umkämpften Markt kann selbst ein einfacher Wechsel der Wallets dazu führen, dass Benutzer Verluste erleiden.

Schließlich gibt es noch den Vergleich zwischen dem Freigabedruck und den Währungsausgabeerwartungen.Während Hyperliquid immer noch große Erwartungen an die Ausgabe von Token hat, steht dYdX unter dem Druck, Token freizuschalten. Im Dezember 2023 wurden dYdX-Token im Wert von 500 Millionen US-Dollar freigeschaltet, was zu enormem Verkaufsdruck führte.

GMX: Die Weisheit eines tausendjährigen Mannes

Erwähnenswert ist, dass GMX das „zweite Kind des Jahrtausends“ ist.Obwohl es nie zum Marktführer aufgestiegen ist, bleibt die Marktposition von GMX trotz des explosiven Wachstums von Hyperliquid solide:

-

Durchschnittliches tägliches Handelsvolumen: 244 Millionen US-Dollar

-

Kumuliertes Handelsvolumen: fast 300 Milliarden US-Dollar

-

TVL: 578 Millionen US-Dollar

Die Stabilität von GMX beweist, dass in einer sich schnell verändernden Branche auch solide Abläufe ihren Wert haben.

Tokenomics 1.0: Anreizgesteuerte Endlosschleife

Das traditionelle 1.0-Modell ist im Wesentlichen ein anreizgesteuertes Wachstumsmodell.Die Projektseite verlässt sich zu sehr auf Token-Anreize, um Benutzer anzulocken. Tatsächlich verwendet es symbolisches „Kaufvolumen“ und Transaktionsvolumen, ähnlich wie Didis früher Subventionskrieg. Das Problem ist jedoch, dass jeder ausgegebene Token eine „Schuld“ für die Projektseite darstellt.

In diesem Modell werden Token auf reine Belohnungswerkzeuge reduziert.Benutzer betrachten Token als „5 Yuan, die vor Ort aufgesammelt wurden“, ohne Haltewert und nur mit dem Drang, sie zu liquidieren.Sobald die Anreize aufhören, werden die Benutzer sofort verlieren, was zu einem Teufelskreis führt, in dem Benutzer kontinuierlich Anreize erhalten müssen, Benutzer sie weiterhin verlassen, was den Wert des Tokens verwässert und mehr Anreize erfordert.

Überlegungen zur Wollzeit

Dieses Modell brachte die Kultur des „Rollens mit Wolle“ hervor. Task-Plattformen wie Galaxy und TaskOn sind für Projektparteien zu einem Ort geworden, an dem sie Traffic kaufen können.Die Loyalität der Benutzer ist äußerst gering und sie wenden sich an denjenigen, der die meisten Anreize bietet. Letztlich ist der Umrechnungskurs katastrophal, und ein Umrechnungskurs von einigen Zehntel Prozent ist zum Normalfall geworden.

Ein realer Fall verdeutlicht das Problem: Durch die Zusammenarbeit mit Linear steigerte ein Projekt Twitter über Nacht auf 100.000 Follower, doch am Ende konvertierten nur sehr wenige Nutzer tatsächlich.Große Marketinginvestitionen sind letztlich nur ein Strohfeuer und können keine echte Nutzerbasis bilden.

Tokenomics 2.0: Ein neues Paradigma zur Wertakkumulation

Der Kern des 2.0-Modells besteht darin, von der Anreizsteuerung abzuweichenWerterfassungstreiber.

Zunächst muss eine Produktmarkttauglichkeit (Product Market Fit, PMF) vorausgesetzt werden, einschließlich eines nachhaltigen Cashflows, der nicht ausschließlich auf die Finanzierung von Rückkäufen angewiesen ist und der Notwendigkeit einer echten Wertschöpfung für den Nutzer.

In Bezug auf die Wertverteilung gibt es zwei Hauptmethoden: Der passive Typ besteht darin, dass die Projektpartei Rückkäufe tätigt, um die Wertsteigerung zu fördern, und der aktive Typ besteht darin, aktiven Teilnehmern (z. B. Pfandgebern) Wert zuzuweisen.Durch diese Verschiebung wird sichergestellt, dass der Token-Wert an die tatsächliche Leistung des Projekts gebunden ist und nicht auf endlose Anreizinvestitionen angewiesen ist.

Eine perfekte Demonstration von Hyperliquid

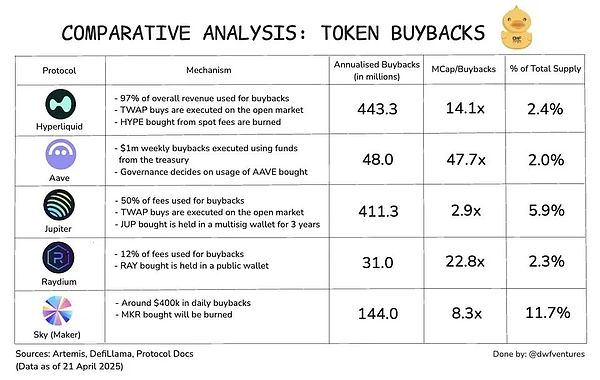

Die Token-Ökonomie von Hyperliquid ist auf Lehrbuchniveau: 97 % der Transaktionsgebühren werden für den Rückkauf von HYPE-Token verwendet, und der Rückkauffonds übersteigt 1 Milliarde US-Dollar, was zu einem monatlichen Anstieg von 65 % führt und einmal einen Rekordwert von 42 US-Dollar erreichte.

Die Feinheit dieses Designs liegt in der direkten Wertübertragung.Passive Inhaber können sich nach dem Kauf einfach zurücklehnen und die Projektpartei ist dafür verantwortlich, den Wert zu steigern.Noch wichtiger ist, dass dieser Rückkauf auf realem Einkommen und nicht auf inflationären Belohnungen basiert und so die Unterstützung eines echten Cashflows gewährleistet.

Im Hinblick auf das Gleichgewicht zwischen Angebot und Nachfrage hat eine große Anzahl von Rückkäufen zu einer Verknappung der Auflage geführt, und die Preise werden natürlich steigen, wenn die Nachfrage unverändert bleibt.Im Hinblick auf die Nachhaltigkeit stammen die Einnahmen aus tatsächlichen Transaktionsgebühren. DeFi generiert auf natürliche Weise einen Cashflow und ist nicht darauf angewiesen, dass die Inflation den Wert der Inhaber verwässert.

Drei Wertverteilungsmodelle in der DeFi 2.0-Ära

Im aktuellen DeFi-Ökosystem können wir drei Hauptwerteverteilungsmodelle beobachten:

1. Kostenteilungsmodell

Repräsentative Projekte: Uniswap, SushiSwap

Uniswap hat in seinem Forum einen Vorschlag verabschiedet, dem Protokoll einen bestimmten Prozentsatz der Gebühren zuzuweisen.Nachdem der Vorschlag angenommen wurde, stieg der UNI-Token um 65 % auf über 12 US-Dollar.

SushiSwap implementiert eine 50-prozentige Plattformtransaktionsgebührenverteilung und kombiniert mehrere Einnahmequellen wie DEX-Transaktionsgebühren, Aggregatorgebühren und unbefristete DEX-Gebühren, um großzügige Renditen für Teilnehmer mit 4-Jahres-Lock-in zu bieten.

2. Token-Rückkaufmodell

Repräsentative Projekte: Hyperliquid, Aave, Jupiter, dYdX

Die wöchentlichen Rückkäufe von Aave im Wert von 1 Million US-Dollar dauerten mehr als sechs Monate und es wurden mehr als 24 Millionen US-Dollar investiert, was den Token-Preis um 40 % in die Höhe trieb

50 % der Betriebseinnahmen von Jupiter werden durch den Rückkauf von JUP-Tokens erzielt, die für drei Jahre gesperrt sind und eine jährliche Rückkaufkapazität von etwa 250 Millionen US-Dollar haben.

Für den monatlichen Rückkauf wird eine Vertragsgebühr von DYDX25 % verwendet

3. Realeinkommensmodell

Repräsentative Projekte: Aave Umbrella, MakerDAO

Das neue System von Aave bietet 6 % USDC-Erträge für den zugrunde liegenden aToken sowie zusätzliche 4 % Wertpapiererträge, wodurch sich die Rendite direkt auf über 10 % erhöht.

MakerDAO unterstützt einen DAI-Sparzinssatz von 5 % durch physische Vermögenswerte und bietet so nachhaltige reale Renditen.

Verpfändungsmechanismus: Die Kunst der Zinsbindung

Der Hauptgrund, warum das Abstecken in der Ära 2.0 zu einem wichtigen Mechanismus geworden ist, ist folgenderZinsbindung:

1. Zusätzliche Verpflichtungen

-

Das Abstecken hat normalerweise eine Sperrfrist (7 Tage für Ethereum, 3 Tage für Solana).

-

Bietet ein stärkeres Projektengagement als LP

2. Nehmen Sie aktiv an Anreizen teil

-

Es ist wahrscheinlicher, dass Stakeholder ökologisch wertvolle Aktivitäten durchführen

-

Belohnungs- und Bestrafungsmechanismen sorgen für gemeinsame Ziele

3. Umlaufsperre

-

Reduzieren Sie den Verkaufsdruck auf dem Markt

-

Stabile Token-Preise

Die menschliche Moral schwankt bis zu einem gewissen Grad. Wenn Sie sich ausschließlich auf moralische Zurückhaltung verlassen, liegt die Erfolgsquote möglicherweise nur bei 20 %; aber wenn „man kein Geld hat, wenn man schlechte Dinge tut“, kann die Erfolgsquote 80 % erreichen.

Der Absteckmechanismus macht sich diese menschliche Eigenschaft geschickt zunutze, um durch wirtschaftliche Anreize die Sicherheit und Teilnahme am Netzwerk zu gewährleisten.

Zwei Strategien zur Wertallokation

Strategie eins: Token-Belohnungen

Prämien-Tokens direkt an qualifizierte Token-Inhaber, wie z. B. Ethereum Staking:

-

Setzen Sie ETH ein, um ETH-Belohnungen zu erhalten

-

Mit Hieb-(Straf-)Mechanismus

-

Fördern Sie positive Beiträge zum Ökosystem

Strategie 2: Rabatt auf Servicegebühren

Bieten Sie Token-Inhabern Gebührenermäßigungen oder Rückerstattungen an:

-

1-Zoll-Gasrückerstattungsplan

-

Die umfassenden Währungshalteangebote von Binance

-

Neue Airdrop-Priorität für Projekte

Binance ist ein typisches Beispiel für die Kombination zweier Strategien: Das Halten von BNB kann nicht nur eine Ermäßigung der Bearbeitungsgebühren erhalten, sondern auch am Mining neuer Währungen teilnehmen, verschiedene Airdrops erhalten usw.

Von der „Ergreifung von Einlegern“ zu einem positiven Kreislauf

Heutige DeFi-Projekte ähneln zunehmend Banken, die um Einleger konkurrieren:

-

Versenden Sie Öl-, Salz- und Einkaufsgutscheine

-

Bieten Sie hohe Renditen, um Gelder anzuziehen

-

Binden Sie Benutzer durch echte Einnahmen

Der Kern des 2.0-Modells besteht darin, einen geschlossenen Regelkreis für gesunde Werte zu etablieren:

-

Projekte bieten einen echten Mehrwert

→Benutzer sind bereit, für die Nutzung zu zahlen

-

Durch die Benutzernutzung werden Einnahmen generiert

→Das Projekt verfügt über Mittel, um Dividenden zurückzukaufen oder auszuschütten

-

Token-Inhaber erhalten Vorteile

→Eher bereit, langfristig zu halten

-

Der Wert des Tokens steigt stetig

→ Mehr Benutzer zur Teilnahme anregen

Dieses Modell vermeidet den Teufelskreis der 1.0-Ära und bildet eine nachhaltige positive Spirale.

Gedanken von der Projektseite

Bevor Projektparteien über TGE nachdenken, müssen sie mehrere Fragen ehrlich beantworten:

-

Besitzen Sie bereits ein PMF?

Ist der Product Market Fit bereits vorhanden?Müssen Sie noch suchen?

-

Welchen Wert hat der Token?

Es kann nicht nur ein leeres Konzept von „Governance-Token“ sein.

-

Wie kann man Werte nachhaltig verteilen?

Sie können sich nicht allein auf Finanzierungsmittel als Anreiz verlassen

Kernprinzip: Token-Inhaber erfolgreich an das Projekt binden

-

Projekte verdienen Geld → Token-Inhaber verdienen Geld

-

Projektentwicklung → Wertsteigerung des Tokens

-

Benutzerwachstum → Alle profitieren davon

Zu vermeidende Fallstricke:

-

Übermäßig komplexer Token-Mechanismus

-

Für Governance-Tokens fehlen praktische Anwendungsszenarien

-

Unhaltbares Versprechen hoher Renditen

Implikationen für Anleger

So bewerten Sie 2.0-Projekte

Schauen Sie sich die Einnahmequellen an:

-

Gibt es einen nachhaltigen Cashflow?

-

Ist das Erlösmodell klar?

-

Ist das Wachstum gesund?

Schauen Sie sich die Werteverteilung an:

-

Wie profitieren Token-Inhaber?

-

Ist der Verteilungsmechanismus nachhaltig?

-

Gibt es einen Langzeitverriegelungsmechanismus?

Schauen Sie sich den Wettbewerbsgraben an:

-

Sind die technischen Vorteile tief genug?

-

Gibt es klare Vorteile für das Benutzererlebnis?

-

Nehmen Netzwerkeffekte Gestalt an?

Wir erleben einen großen Paradigmenwechsel in der Geschichte der Kryptowährungen.

Von der Wertspeicherung von Bitcoin über die Smart-Contract-Plattform von Ethereum bis hin zur Finanzinnovation von DeFi hat jeder Paradigmenwechsel die Art und Weise der Wertschöpfung in dieser Branche neu definiert.

Tokenomics 2.0 stellt den ausgereiften Übergang von Kryptoprojekten von „technischen Experimenten“ zu „kommerziellen Einheiten“ dar. Bei Projekten geht es nicht mehr nur darum, Münzen auszugeben, um Geld zu verdienen, sondern wie bei traditionellen Unternehmen:

-

Schaffen Sie echten Mehrwert

-

Erhalten Sie ein nachhaltiges Einkommen

-

Gewinne mit Aktionären (Token-Inhabern) teilen

Dieser Wandel ist für die Branche äußerst gesund:

-

Projektparteien sind verantwortungsvoller: Sie müssen wirklich Werte schaffen, um erfolgreich zu sein

-

Anleger sind rationaler: Fundamentalanalyse wird wichtiger

-

Nutzer profitieren mehr: Sie erhalten bessere Produkte und Dienstleistungen

Obwohl dies bedeutet, dass es möglicherweise weniger Möglichkeiten gibt, „über Nacht reich zu werden“, wird die langfristige Entwicklung der gesamten Branche stabiler und nachhaltiger sein.

Für Projektparteien, die in dieser neuen Ära erfolgreich sein wollen, bietet Hyperliquid eine perfekte Vorlage: 97 % der Gebühr für den Rückkauf verwenden, reales Einkommen nutzen, um den Wert des Tokens zu stützen, und einen einfachen und direkten Mechanismus nutzen, der allen Teilnehmern zugute kommt.

Dies ist nicht nur ein erfolgreiches Geschäftsmodell, es ist auch ein sicherer Weg für Kryptowährungen, die Akzeptanz im Mainstream zu erreichen.

Was denkst du?